新用戶登錄后自動創(chuàng)建賬號

登錄

日前,掛牌一年半的飛揚旅游擬申請終止掛牌新三板,而在半年前卻發(fā)布公告稱正在接受上市輔導,近3年來良好的財務業(yè)績狀況無疑都為其謀求IPO,打下了良好的基礎,但較高的資產負債率可能成為其存在的短板。

9月27日下午,浙江飛揚國際旅游集團股份有限公司(以下按證券簡稱:飛揚旅游,證券代碼:834651.OC)發(fā)布公告稱,擬申請公司股票在全國中小企業(yè)股份轉讓系統終止掛牌。

對于此次申請終止掛牌的原因,飛揚旅游董事會表示,申請終止掛牌的原因是根據,公司戰(zhàn)略發(fā)展規(guī)劃調整需要,經慎重考慮做出的決定。

值得一提的是,早在2017年1月10日,飛揚旅游在中國證券監(jiān)督管理委員會寧波監(jiān)管局辦理了首次公開發(fā)行股票并上市輔導備案登記。

1.成立16年后掛牌新三板

飛揚旅游成立于2001年9月,是一家綜合性旅游產品提供商及全程服務商,主要提供出境旅游、國內旅游、入境旅游、票務代理、會展、旅游景區(qū)投資與管理等全方位的綜合性旅游服務。

自2011年起,飛揚旅游在總結十年旅行社經營積累的基礎上,引入技術團隊自主開發(fā)系統,轉向以O2O專注發(fā)展B2C,以從生產到服務全流程為主線,構建整體信息化運營的電子商務平臺,自主開發(fā)內外同步ERP與愛飛揚旅游網。

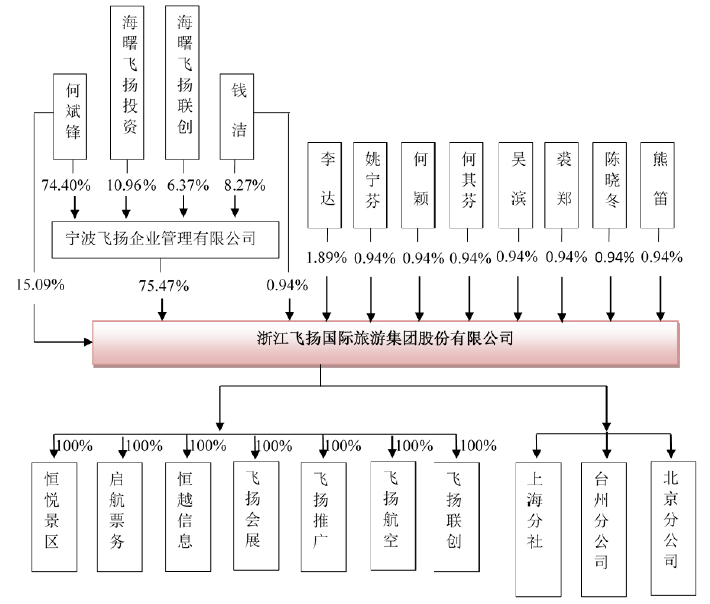

飛揚旅游深耕寧波區(qū)域市場的同時,還努力增強對周邊地區(qū)的輻射能力。截止發(fā)稿日,飛揚旅游旗下擁有3家分公司和7家全資子公司,力爭形成和構建“飛揚旅游廣場+飛揚旅游網”的格局。

在2015年12月8日,飛揚旅游成功掛牌新三板之初,飛揚旅游副總經理李達表示,“由于旅行社是輕資產行業(yè)和落地服務性較強的行業(yè),如在傳統模式下很難突破區(qū)域發(fā)展。登陸資本市場,將在資本杠桿作用下迎來新的發(fā)展機遇。對于我們飛揚旅游集團而言,這將是一道新的里程碑。”

2.新三板掛牌僅一年開始謀求IPO

飛揚旅游從一開始掛牌新三板似乎就想要引起資本市場的關注,于是在掛牌僅1個月后的2016年1月15日,飛揚旅游就發(fā)布募集360萬元的股票發(fā)行方案。但是本次發(fā)行的對象均為飛揚旅游的高管層,似乎更多的是為了安定人心。但是對高管層發(fā)行股票背后的故事,往往更具有吸引力。

而此次定增,也成為飛揚旅游自掛牌新三板以來的唯一一次股票發(fā)行方案。但是時隔一年后的2017年1月20日,飛揚旅游突然對外宣稱,公司已于2017年1月19日收到寧波證監(jiān)局發(fā)出的《關于浙江飛揚國際旅游集團股份有限公司輔導備案情況的函》(甬證監(jiān)函〔2017〕6號),寧波證監(jiān)局于2017年1月10日正式受理了公司首次公開發(fā)行股票并上市輔導備案材料。

如果將突然發(fā)布上市IPO的公告,與在掛牌之初就讓高管通過發(fā)行股票持有股份聯系起來看,也許飛揚旅游早就有想法沖擊A股。而從新三板轉戰(zhàn)A股的意義,或許與諸多從新三板轉A股的企業(yè)有些類似的想法。現階段,掛牌新三板更多的是在獲取資本市場的關注,而轉沖A股更多的是在謀求流動性。

從財務數據上看,飛揚旅游至少在A股的盈利條件是達標的。2014年-2016年的凈利潤分別為923.36萬元、1607.90萬元、2975.39萬元。此外,據飛揚旅游公布的2017年半年報顯示,飛揚旅游營業(yè)收入為2.30億元,同比增長14.03%;凈利潤671.11萬元,同比增長7.95%。

3.高負債率和商業(yè)模式或將面臨“大考”

從2014年開始,飛揚旅游在財務數據方面的均展示出良好的勢頭,不論是營收還是凈利潤,甚至是綜合毛利率都增長迅速。雖然飛揚旅游掛牌新三板以來,在營收方面高居前列,但是在新三板所展示的成長性方面似乎表現的并不那么突出,2016年和2015年年均復合增長率為12.82%,遠低于創(chuàng)新層標準的50%。而在盈利方面,近2年平均凈利潤2291.65萬元,近2年加權平均凈資產收益率為79.59%。但是在良好業(yè)務發(fā)展的背后,飛揚旅游高資產負債率的問題卻在日漸突出,雖然近年來的財報數據顯示,資產負債率持續(xù)下降,但是2015年以來,負債率下降幅度較2014年明顯減弱。導致飛揚旅游產生高資產負債率的原因是由旅行社業(yè)務的屬性所決定的,存在大量的預收和應付款。

2015年和2016年資產負債率分別為71.71%、58.65%和57.44%。而2013年和2014年資產負債率分別為82.96%和71.71%。與旅行社類型的上市企業(yè)相比較而言,眾信旅游2014-2016年的資產負債率為45.72%、47.95%和50.75%;中國國旅2014-2016年的資產負債率為26.59%、24.40%和22.72%;中青旅2014-2016年的資產負債率為36.56%、37.21%和38.72%。據此來看,飛揚旅游的資產負債率在旅行社行業(yè)中略微偏高。即便近年來負債率不斷下降,但截至2017年6月底,飛揚旅游資產總計1.70億元,負債仍為1.16億元,合并報表后資產負債率為67.96%。

除了資產負債率較高,當前飛揚旅游所處的旅行社行業(yè)正在面臨更嚴峻的挑戰(zhàn),國內上市旅行社企業(yè)均已形成或者在轉型謀求新的霸主地位,眾信旅游在出境游批發(fā)、出境游零售、整合營銷服務三大業(yè)務的基礎上,向游學、移民置業(yè)、旅游金融、健康醫(yī)療等一系列出境綜合服務延伸,已發(fā)展成為國內領先的大型出境旅游運營商;而中青旅積極布局景區(qū)業(yè)務,尤其是具有“南北雙鎮(zhèn)”稱謂的古北水鎮(zhèn)和烏鎮(zhèn)景區(qū)業(yè)務,已經超過原來的旅行社業(yè)務,成為其新的主營業(yè)務;中國國旅屬于國資委下屬的央企,近年來先后布局國內多個機場免稅店,積極發(fā)力免稅業(yè)務,在中國免稅市場格局中,日上和中免累計約占國內免稅市場78%的市場份額,處于絕對壟斷地位。而飛揚旅游要想在旅行社業(yè)務上有所突破還要面對國內超過2萬家的旅行社企業(yè)的競爭,而近年來細分領域的研學、定制業(yè)務“甚囂塵上”,也將成為飛揚旅游接下來新的競爭者。

總體來看,飛揚旅游自成立以來前后歷經了三次商業(yè)模式升級,從傳統旅行社到O2O,再到“互聯網+旅游+產業(yè)融合”。旅行社沖刺IPO會面臨,自有資產與核心產品少,且稅負較高,業(yè)績波動大,盈虧難以平衡,無法保證持續(xù)盈利。此外,傳統旅行社受OTA擠壓,同時也面臨利益的切割與融合問題。從旅行社行業(yè)整體看,行業(yè)業(yè)務回報率低,長期被資本市場邊緣化。

此次,飛揚旅游申請擬終止掛牌新三板后,是否在資本市場有新的動作,執(zhí)惠將繼續(xù)保持關注。