新用戶登錄后自動創(chuàng)建賬號

登錄

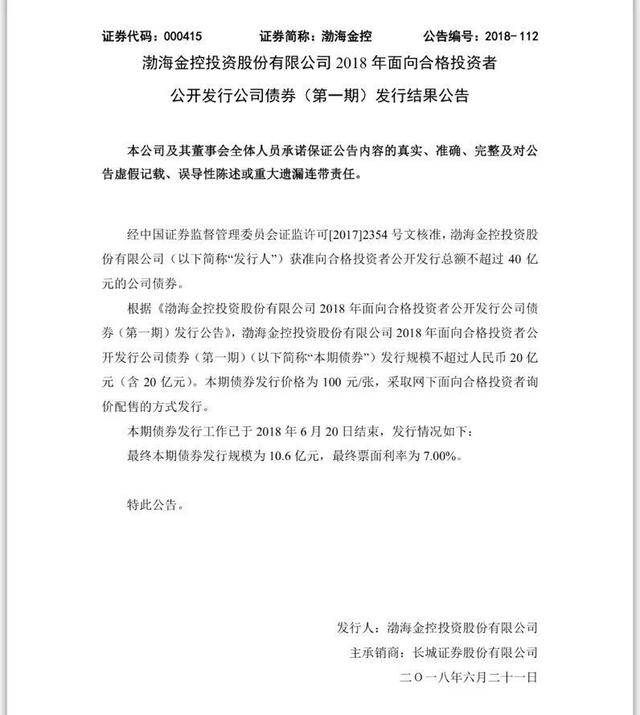

海航系日前傳言“落地”,旗下上市公司渤海金控40億公司債也得以掛網(wǎng)發(fā)行。就在昨晚,渤海金控公告稱,其首期發(fā)行的不超過20億債券已完成,最終發(fā)行規(guī)模10.6億,票面利率為7%。

渤海金控這次發(fā)債僅完成了預(yù)期規(guī)模的53%。但海航系債務(wù)危機(jī)未解,市場融資形勢又非常緊張,這樣的結(jié)果已經(jīng)算是不錯。

但另一方面也說明,近日“落地”傳聞之下,海航系融資仍然是市場行為,市場情緒有所恢復(fù),但也并未完全打消疑慮,且海航系債券利率高達(dá)7%,融資成本高昂。

渤海金控是海航系最重要的金融平臺,這筆40億債券去年12月21日拿到證監(jiān)會批文,但遲遲未能正常掛網(wǎng)發(fā)布募集說明書,停滯了整整半年。6月15日,渤海金控的這筆債券獲得放行,正式掛網(wǎng)發(fā)行。

去年年底爆發(fā)資金危機(jī)以后,海航系已經(jīng)基本在公開募資渠道銷聲匿跡——去年12月海航集團(tuán)10億人民幣永續(xù)債取消后,至今海航系僅有渤海金控今年1月發(fā)行了10億元超短融(18渤海金控SCP001),利率高達(dá)6.5%,這也是渤海金控2016年獲批的70億額度的最后一筆。

如果再不發(fā)行這40億債券,渤海金控的現(xiàn)金流恐非常吃緊。公告顯示,渤海金控有息負(fù)債總額2300億,資產(chǎn)負(fù)債率88%,一年內(nèi)到期的債務(wù)逾 500 億。今年一季度,渤海金控籌資現(xiàn)金流凈流出超過10億,說明已經(jīng)無法借新還舊。

海航危機(jī)

過去一年,曾狂飆猛進(jìn)的海航陷入痛苦的煎熬。

2017年6月,銀監(jiān)會要求各大銀行排查一些涉海外并購的大型民企的授信及風(fēng)險,其中包括萬達(dá)、海航等。被點名的萬達(dá)面臨“滑鐵盧”當(dāng)即斷腕,轉(zhuǎn)手萬達(dá)文旅和酒店等重資產(chǎn),并出售海外地產(chǎn)物業(yè)等,收縮戰(zhàn)線降低債務(wù)以度過危機(jī)。

海航系曾經(jīng)在海外并購上比萬達(dá)更為激進(jìn),在2015年~2017年的中國資本全球擴(kuò)張狂熱期,從美國到歐洲,從俄羅斯到西班牙,海航頻繁出手在重磅交易中亮相,成為揮舞鈔票在全球“抄底”的中國人的代表。希爾頓集團(tuán)、德意志銀行等知名跨國公司的股權(quán)均成為海航的“獵物”。

海航集團(tuán)在2013年的資產(chǎn)規(guī)模為2600多億,三年后猛增近五倍達(dá)到1.2萬億。2015年,海航首次進(jìn)入世界500強(qiáng),到了2017年已經(jīng)躍升至世界500強(qiáng)170位,成為橫跨航空、酒店、旅游、地產(chǎn)、金融、物流、科技等諸多行業(yè)的龐然大物。海航董事長陳峰甚至放出豪言:“到2025年,海航要進(jìn)入世界500強(qiáng)前10名。”

據(jù)不完全統(tǒng)計顯示,自2015年起,海航在全球買買買共花出超500億美元,即3000多億人民幣。這些錢從哪里來,大多來自各大銀行的授信貸款,其中八大主要銀行對海航集團(tuán)的授信額度高達(dá)8000億。

海航之所以能夠從銀行獲得資金,手法無非是通過大量抵押資產(chǎn)、股權(quán),借錢收購資產(chǎn),然后再抵押再借款。當(dāng)資產(chǎn)價格不斷上漲時,這種擴(kuò)張路徑就可以不斷循環(huán)。但當(dāng)資產(chǎn)價格下跌或銀行杠桿收緊時,其龐大的負(fù)債就暴露出來。

正是由于海航擴(kuò)張的資金大多來自國有銀行,隨著中國監(jiān)管層對海外并購風(fēng)險的嚴(yán)查,海航的“舞步”戛然而止了。

海航集團(tuán)財報顯示,2017年底其債務(wù)總規(guī)模增長到驚人的7300多億人民幣,其中有息負(fù)債5700多億。當(dāng)年僅利息支出就達(dá)300多億。相比之下,海航的經(jīng)營現(xiàn)金流、變現(xiàn)能力等并不能支撐這種高負(fù)債擴(kuò)張:去年海航總收入近6000億,經(jīng)營現(xiàn)金流凈額只有600多億,利潤為116億,但其中投資收益占90%。

外界更難以看透的是,海航系企業(yè)架構(gòu)和股權(quán)關(guān)系復(fù)雜,一旦存在循環(huán)注資、重復(fù)抵押等問題,將進(jìn)一步放大債務(wù)風(fēng)險。

海航一開始對債務(wù)問題還遮遮掩掩,甚至拉上政府和國有銀行出面背書。但到了去年底,隨著資金鏈高度緊張,以及標(biāo)普連續(xù)下調(diào)海航企業(yè)信用評級、企業(yè)債發(fā)行受阻、融資成本快速上升等連鎖反應(yīng),海航先后被曝出拖欠航油、大規(guī)模裁員等危機(jī)癥狀,最后只能公開承認(rèn)出現(xiàn)資金危機(jī)。

最緊張的時候,海航系股債雙殺,旗下上市公司出現(xiàn)集體不尋常停牌的奇觀。

回歸主業(yè)

海航系的債務(wù)炸彈只能通過出售資產(chǎn),回歸主業(yè)的方式解決。這兩者又緊密相關(guān)。

海航起家于航空,航旅是主業(yè)。最近,海航系正將旗下資產(chǎn)進(jìn)行歸攏梳理,比如海航系核心上市公司海航控股重組的主要資產(chǎn)即航旅資產(chǎn)。

由于地產(chǎn)和酒店變現(xiàn)較快,成為急于回攏資金的海航首先拋棄的非主業(yè)資產(chǎn)。

海航系過去的擴(kuò)張在國內(nèi)外均收購了大量地產(chǎn)和酒店資產(chǎn),比如海航系在海南屯有大量土地,在香港競拍拿下四塊啟德地塊就耗資270多億。海航在紐約曼哈頓、英國倫敦、澳洲悉尼等地更是買下多棟知名建筑。

海航出售龐大國內(nèi)物業(yè)資產(chǎn)包的消息,去年年底就開始在市場中漫天飛。公開消息顯示,今年融創(chuàng)接手了海航在海南的兩個項目,海航在上海的前灘項目也被出售,海航旗下的海南大英山項目最后和富力地產(chǎn)合作開發(fā)。

海外資產(chǎn)中,今年3月,海航集團(tuán)以223億港元出售了香港啟德的3個地塊。海外的多處大樓也被出售。此外,海航收購的西班牙NH酒店集團(tuán)、卡爾森酒店集團(tuán)、希爾頓酒店集團(tuán)的股權(quán),也在不斷出售。

如果說處理上述資產(chǎn)尚屬救急,海航對金融資產(chǎn)的處理將更顯回歸主業(yè)的決心。今年以來,海航高層曾公開釋放信號稱,海航接下來將陸續(xù)放棄手中持有的所有金融機(jī)構(gòu)股權(quán),從一家擁有保險、信托、券商等諸多牌照的大型金控集團(tuán)回歸航空主業(yè)。

海航系是目前持股金融機(jī)構(gòu)數(shù)量僅次于明天系的大型民營資本集團(tuán),在保險、銀行、證券、信托、租賃等金融領(lǐng)域全方位布局,其控制的金融機(jī)構(gòu)包括渤海信托、渤海人壽、華安財險、聯(lián)訊證券等,并滲透進(jìn)多家地方性銀行,包括營口沿海銀行、天津濱海銀行等。海航系還控股皖江金融租賃,這是一張寶貴的金融租賃牌照。

但這些海航系金融機(jī)構(gòu)最近一年狀況頻發(fā),比如渤海人壽被監(jiān)管部門要求禁止與海航系發(fā)生交易,華安保險董事長李光榮今年4月因涉嫌行賄罪被捕,濱海銀行前行長殷金寶則在最近自殺。

隨著海航系危機(jī)處理的深入,其也有清理旗下金融資產(chǎn)的動向。今年三月,渤海金控將旗下皖江金租35.97%股權(quán)出售套現(xiàn),不再控股。但參照明天系金融資產(chǎn)的處理進(jìn)展,假設(shè)海航系真的要放棄所有現(xiàn)有金融機(jī)構(gòu)股權(quán),顯然需要較長時間。

*本文來源:微信公眾號“大摩財經(jīng)”(ID:damofinance),作者:麥可,原標(biāo)題:《海航系“落地”后首發(fā)債 僅完成53%未達(dá)預(yù)期》。