新用戶登錄后自動創建賬號

登錄

9月20日,云南旅游公告稱,公司董事會審議通過公司擬作價20.17億元購買文旅科技100%股權的議案,交易完成后,文旅科技將成為公司的全資子公司。

公告顯示,云南旅游向華僑城集團及李堅、文紅光、賈寶羅三名自然人股東以發行股份及支付現金購買資產的方式購買其所持文旅科技100%股權。其中,云南旅游以發行股份方式購買華僑城集團、李堅、文紅光及賈寶羅分別持有的文旅科技60.00%、12.80%、9.60%及9.60%股權;以支付現金方式購買李堅、文紅光及賈寶羅分別持有的文旅科技3.20%、2.40%及2.40%股權。

以2018年3月31日為評估基準日,選用收益法為最終評估結論,本次交易標的資產文旅科技100%股權的評估價值為20.17億元,則本次交易標的資產的交易作價為20.17億元。

據了解,本次交易構成重組上市,需提交中國證監會上市公司并購重組審核委員會審核并經中國證監會核準后方可實施。

值得注意的是,在云南旅游發布的《發行股份及支付現金購買資產暨關聯交易預案》中,其中擬收購標的文旅科技的盈利預測數據出爐,2018年至2020年累計承諾凈利潤為5.47億元。若承諾期往后順延一年,則累計凈利潤為5.93億元。

具體來看,根據《業績承諾及補償協議之補充協議》,文旅科技在2018年度、2019年度及2020年度實現的承諾凈利潤分別不低于1.69億元、1.80億元和1.98億元,合計約5.47億元。若交易未能于2018年12月31日前實施完畢,業績承諾期順延一年,2019年度、2020年度及2021年度承諾凈利潤分別不低于1.80億元、1.98億元、2.15億元,合計約5.93億元。

云南旅游表示,通過本次交易,文旅科技將借助云南旅游的上市平臺,實現優質國有資產的證券化,借助資本市場,進一步實現規模化擴張并增強核心競爭力。

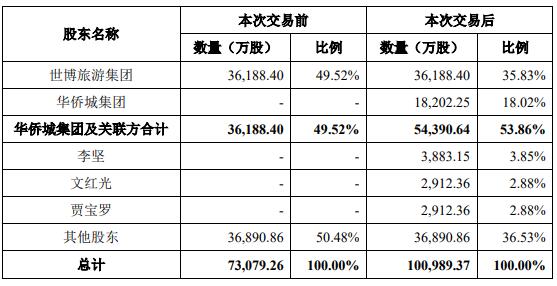

本次交易完成前后上市公司的股權結構

據了解,本次交易完成后,上市公司控股股東世博旅游集團持有上市公司股份比例下降至35.83%,但仍為第一大股東,且世博旅游集團與上市公司間接控股股東華僑城集團在本次交易完成后將合計直接持有上市公司53.86%的股權,上市公司的間接控股股東和實際控制人仍然分別為華僑城集團和國務院國資委,交易前后控制權沒有發生變化。