新用戶登錄后自動創建賬號

登錄

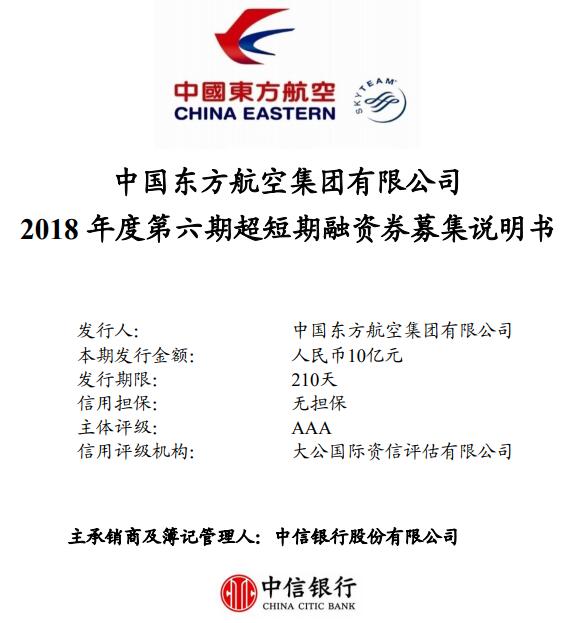

據北京金融資產交易所獲悉,中國東方航空集團有限公司(簡稱“東方航空”)宣布擬發行2018年度第六期超短期融資券,本期發行金額10億元人民幣,所募集資金將用于償還金融機構借款。

據募集說明書顯示,東方航空發行本期超短期融資券所募集資金用于臵換本部現有金融機構借款,以降低本公司間接融資比例,改善公司融資結構,該部分資金為10億元。截至2018年9月末,公司本部短期借款33.30億元;長期借款54.06億元。

此外,募集說明書還顯示,東方航空本次發行超短期融資券的償債資金來源主要為營業收入。2015年至2017年及2018年1-3月,發行人營業收入分別為970.68億元、1,018.48億元、1,115.73億元和300.75億元,同期發行人利潤總額分別為62.42億元、75.65億元、91.04億元和37.50億元。2015年至2017年及2018年1-3月,發行人經營活動產生的現金流量凈額分別為258.88億元、202.41億元、59.84億元和43.18億元。

據了解,本期超短期融資券由主承銷商通過集中簿記建檔、集中配售的方式在銀行間市場公開發行。中信銀行股份有限公司擔任本次債務融資工具發行的主承銷商和簿記管理人。上海浦東發展銀行股份有限公司為本期債務融資工具發行的聯席主承銷商。

據介紹,本期超短期融資承銷團成員須在2018年11月21日上午9時至17時整通過集中簿記建檔系統向簿記管理人提交《中國東方航空集團有限公司2018年度第六期超短期融資申購要約》申購時間以集中簿記建檔系統中將《申購要約》提交至簿記管理人的時間為準。每一承銷團成員申購金額的下限為0萬元,申購金額超過1000萬元的必須是1000萬元的整數倍。

投資者須為境內合格機構投資者(國家法律、法規及部門規章等另有規定的除外)。投資者應在上海清算所開立A類或B類持有人賬戶,或通過全國銀行間債券市場中的債券結算代理人在上海清算所開立C類持有人賬戶;其他機構投資者可通過債券承銷商或全國銀行間債券市場中的債券結算代理人在上海清算所開立C類持有人賬戶。