新用戶登錄后自動創(chuàng)建賬號

登錄

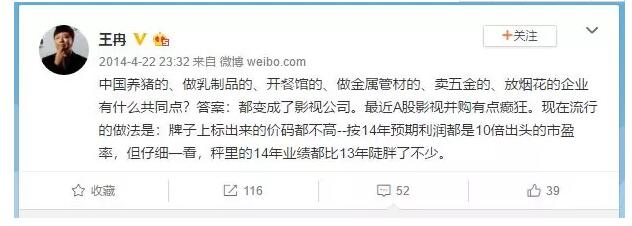

2014年的4月,易凱資本有限公司CEO王冉在微博上調侃上市公司轉型影視文化業(yè)務。當時恰逢國內電影總票房連續(xù)多年上漲,而資本市場上影視概念更是被熱炒,不少上市公司紛紛通過并購轉型成為影視傳媒公司。

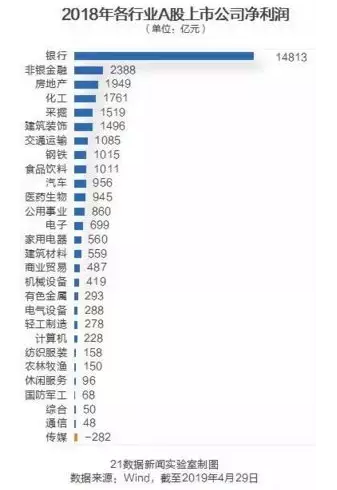

當初捧得有多高,如今跌的就有多慘。2018年,不僅有大量文娛影視的上市公司虧損,數家公司虧損額度甚至超過40億。在21數據新聞實驗室的圖中,2018年傳媒行業(yè)總的凈利潤為-282億,位列所有行業(yè)倒數第一。而這背后,正是因為過往兩三年中文娛傳媒公司發(fā)生的大量并購,也使得這些公司計提了數額巨大的商譽減值準備。

實際上,影視公司遠遠沒有想象的那么亮麗光鮮,不僅影片虧損率不低,即便拿到了亮眼的票房,實際到賬的收入也往往和總的票房成績相差過遠。當初許多公司風風火火殺入影視行業(yè),如今不少公司又在試圖去影視化。電影公司為什么沒有想象中好賺錢?

瘋狂并購之后,留下“一地”商譽和上十億虧損

2015年大概是影視行業(yè)最榮光的時刻。

當年全國總票房440億,相比2014年的296億大漲48%,而電影總票房也已經連續(xù)多年保持高速增長——從2008年的43億,到2015年的440億,短短8年時間,票房翻了10倍。10億+票房的影片層出不窮,亦有不少新老公司一夜暴富。

票房持續(xù)大漲,資本市場的火熱自然不遑多讓,2015年同樣也是影視圈在資本市場最風光的時刻。

2014年末,馬云、馬化騰、馬明哲“三馬”入股華誼,一次性掏出了36億現金;隨后華誼則以10.8億和15億的估值先后收購東陽浩瀚和東陽美拉兩間明星公司,后者的實際控股人是馮小剛,公司當時的凈資產值為-5500元;2015年3月,阿里巴巴24億元人民幣入股光線前,馬云和王長田討論的則是“3000億的電影市場怎么做”……

數據統計,2015年共發(fā)生了88起影視業(yè)的重組并購,涉及金額高達435億,而文化傳媒的上市公司在當年光是增發(fā)募資就達到865億元。實際上,從2013年開始,在資本市場上,一些和文娛行業(yè)幾乎不沾邊的玩家就在趁勢入場。主營制造業(yè)務的中南重工,并購文娛公司之后改名中南文化;北京旅游以1.5億元收購了北京摩天輪100%股份后正式進入文藝圈,并在日后改名“北京文化”;通靈珠寶總裁沈東軍則成立了鉆石影業(yè),做餐飲的湘鄂情、做煙花的熊貓煙花等也都曾公布過收購影視公司的計劃……

這也是為什么王冉要調侃“中國養(yǎng)豬的、做乳制品的、開餐館的、做金屬管材的、賣五金的、放煙花的都變成了影視公司。”

易凱資本有限公司CEO王冉的微博

然而誰也沒有想到,2015年的風光就是這些年影視、傳媒公司在資本市場的頂點。2016年、2017年連續(xù)兩年,文娛板塊的整體漲幅分列倒數第一與倒數第二,行業(yè)整體估值從歷史最高的73倍PE降至2017年的31倍。2018年,經歷了“稅收事件”的文娛公司更是股價紛紛大跌,多數影視企業(yè)的市值與估值高峰時相比都縮水了60%以上,平均PE在2018年末更是只有23倍,降到了谷底。

范冰冰“稅收門”揭露行業(yè)亂象

覆巢之下,安有完卵,當年并購轉型越激進,如今面臨的虧損可能就更加嚴重。

中南文化就是其中最典型的的代表。

2013年,主營管件制造等業(yè)務的中南重工重組收購大唐輝煌傳媒股份有限公司進入文化產業(yè),還與中南集團、中植資本等共同發(fā)起設立并購基金作為上市公司文化傳媒產業(yè)整合平臺。之后中南重工開始頻繁并購影視、游戲等文化行業(yè)的公司,并在2016年正式更名為中南文化。

剛剛跨入文娛圈的時候,中南文化的業(yè)績實現了連續(xù)上漲,2015年到2017年凈利潤從千萬級別一路上漲到將近3億元,并且公司還參與了《我不是藥神》等爆款影片。

而在去年底,由于未履行內部審批決策程序開具商業(yè)承兌匯票、對外擔保、控股股東及實際控制人資金占用等事項,中南文化直接被戴上了ST帽子,證券簡稱變更為“ST中南”。

伴隨著去年文娛公司整體的大跌,ST中南2018年年報顯示,公司實現營業(yè)收入 9.7億元,同比下降 36.4%,其中文化娛樂行業(yè)的營收為3.62億元,同比下滑逾六成,文化娛樂在總營收中的占比也從2017年的64.74%降為37.36%;其凈利潤為-21億元,同比下降817%。同時,由于公司并購標的業(yè)績不達預期等,ST中南計提了超過15億的商譽減值準備,這也成為公司虧損額超過20億的主要原因。

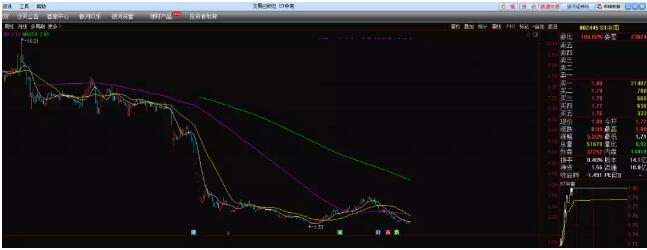

從2017年至今,ST中南的股價從高點的10.2元最低下滑至只剩1.53元,市值較最高峰時期縮水超過90%,目前公司僅剩25億市值。對于大幅的虧損以及公司的后續(xù)發(fā)展,中南文化的實控人陳少忠則在今年中南文化的股東大會上表示:“目前有考慮將一些效率不好的文娛資產剝離,當然也要看價格。”

中南文化近兩年的股價表現

另一家從工業(yè)制造轉型影視的公司去年的業(yè)績也經歷了大跌。鑫科材料原本主營銅加工、稀土等復合材料,2014年開始,鑫科材料先后籌劃了5次并購重組,涉及影視文化、旅游、汽車服務等多個領域,除了2015年13億元收購西安夢舟影視成功外,其余4次均告失敗,最終公司也更名為夢舟股份(600255.SH)。

更名后的夢舟股份在影視業(yè)務上也并不是一帆風順。公司2015年完成拍攝的作品《足球之戀》一直到現在都仍未上映。而去年公司凈利潤-12.6億,同比2017年下滑939%,公司計提9億元的商譽減值準備同樣也是公司去年業(yè)績大幅虧損的重要原因。

無獨有偶,6年花了超過80億大舉并購19家公司轉型影視的捷成股份,當初因為壓中《戰(zhàn)狼2》與《紅海》,一度被當成轉型影視公司的典范。去年捷成股份同樣計提了8億元的商譽減值準備,凈利也大幅下滑超過90%,而公司賬面還有超過47億的商譽。

轉型的公司中,最成功的或許要數北京文化了。這幾年來,北京文化每年都能壓中電影市場的爆款,從2017年的《戰(zhàn)狼2》,到2018年的《我不是藥神》,再到今年的《流浪地球》,都是票房超過30億的票房大爆影片,而且北京文化的股價也屢屢因為壓中這些爆款而在電影上映期間暴漲。

不過,雖然每年都能壓中爆款,但北京文化卻更多像一個資金炒作標的,在一浪接一浪的炒作之中,北京文化的股價也越來越低——2017年《戰(zhàn)狼2》上映后,北京文化的股價高點一度達到過22元,如今則只剩9.9元,兩年時間市值跌沒了一大半,如今只剩70億。

北京文化的成功轉型更像一個個例。翻開2018年的年報,眾多當初轟轟烈烈轉型的公司都在2018年交出了一份業(yè)績大幅下滑的答卷:當初主攻水泥業(yè)務的當代東方,2018年凈利潤-16億,同比下滑1559%;原本做紡織服裝的鹿港文化,2018年凈利5609萬,同比下滑80%;乳業(yè)業(yè)務為主的皇氏集團,2018年影視業(yè)務收入占比只剩13%,但是凈利-6.2億,同樣與其他轉型公司一樣大幅下滑,同比下滑幅度超過1186%……

表面光鮮的影視業(yè),其實風險特別高

原本風光無限的跨界玩家,為何轉眼之間就紛紛陷入到了困境當中?

很多公司在年報中總結時,都將原因歸結為了“影視寒冬”“行業(yè)不景氣”“政策和監(jiān)管的變化”。但其實大環(huán)境的變化更多是“推手”,而在現有的影視產業(yè)模式下,光鮮亮麗很多時候只存在于表面,高風險才是影視上游公司需要面臨的常態(tài)。

2018年,內地票房總額達到了歷史新高的609.7億,并且涌現出了6部票房20億+的電影,看似一片紅火,但即便拋開計提商譽減值的影響,國內很多影視公司的業(yè)績還是出現了較大幅度的下滑甚至虧損。

事實上,雖然很多電影的票房收入動輒有好幾十億元,但是能為單家出品公司帶來的收入,往往都不足票房的十分之一。

按照我國現行的分賬政策,一部電影的全部票房在扣除稅和專項基金后,剩下的部分(約91%)將由院線、片方(出品+宣發(fā))共同分成,而最后真正能裝到出品方口袋的可能只有總票房的25%。因此一部票房10億元的電影,100%投資占比的出品方也才能分得2.5億,更何況現在很多影片背后出品方動輒多達十幾家,所以小一點的出品方或許只能分得幾百萬元的收入。

以頭部內容公司光線傳媒為例,根據燈塔專業(yè)版提供的數據顯示,2018年光線影業(yè)、霍爾果斯青春光線影業(yè)等子孫公司參與出品的電影總票房超過了70億元,同時還參與了大量熱賣影片的發(fā)行工作,包括《唐人街探案2》《一出好戲》等。

但如此豪華的片單,最終卻沒有轉換成亮眼的業(yè)績。2018年光線傳媒“電影及衍生品”業(yè)務的收入僅有10億元,同比減少了12.99%,該業(yè)務毛利率為32.18%,同比減少了11.83%。受此影響,光線傳媒2018年扣非凈利潤虧損高達2.85億元,同比下滑了161.73%。

光線2018年報數據

票房高、收益低,很重要的一點在于光線在很多影片中的投資比例并不高。譬如在大賣近34億的《唐人街探案2》中,霍爾果斯青春光線影業(yè)僅僅是第七聯合出品方,因此公司實際分得的收益可能只有幾百到幾千萬元。

類似的情況在影視圈中十分普遍,金逸影視2018年參與投資的電影總票房超過了百億,投資了《紅海行動》《西虹市首富》等大片,但其相關收入卻只有4500萬元;而根據捷成股份此前發(fā)布的公告顯示,借由投資《紅海行動》,公司獲得營收為4000萬——和影片36億的總票房相比,這并不算一個大數字。

而即便出品方能夠分到一個相對的可觀的票房數字,也不一定能覆蓋住影片的成本。近年來,國內制片成本不斷攀升,投資體量在1億的影片都已經十分常見。而如果一部影片的成本達到3億元,在現有的商業(yè)模式下,意味著可能需要賣到7億~8億才能回本。

造成電影投資成本居高不下、收益逐漸收窄的原因有很多,既有明星片酬暴增、宣發(fā)費用迅速增長等因素,也有檔期競爭加劇導致票房收益下滑、影片制作水準提高等行業(yè)發(fā)展中必然會出現的問題。盡管目前國家已經出臺政策限制明星高片酬,但很多公司對于成本出現實質性下降仍不抱有樂觀態(tài)度,并將“成本持續(xù)上漲”列入了公司風險當中。

在電影產業(yè)相對發(fā)達的北美,各大制片廠往往會通過打造系列化IP、發(fā)展衍生產業(yè)等方式,來豐富貨幣化手段,減少高投入帶來的壓力。現階段包括華誼兄弟、光線傳媒、萬達電影在內,很多中國的民營影企都在試圖探索更多的貨幣化手段和業(yè)務線,來規(guī)避上述風險,但受到IP培養(yǎng)周期、國內影視公司資源較為分散等影響,暫時并沒有哪家公司找到合適的出路。

也正因為沒有公司探尋出其他更好的貨幣化手段,導致轉型走影視業(yè)務的制作與投資,在國內本身就是一件非常高風險的事情。曾有不止一位從業(yè)者透露,雖然很多電影看起來動輒數十億票房,但是現階段整個影視行業(yè)中,每年能夠做到不虧錢的電影大概只有不到一成,能賺錢的更是只有不到5%。

整個2018年,共有11部國產電影總票房位于1億~2億元這一區(qū)間,從票房收入上來看已經屬于金字塔尖的5%了。然而根據網絡上披露的成本數據估算,包括《祖宗十九代》(1.7億)、《歐洲攻略》(1.5億)、《云南蟲谷》(1.5億)、《葉問外傳:張?zhí)熘尽罚?.3億)、《天氣預爆》(1.2億)在內,多部影片都存在虧損的風險。至于像《阿修羅》這樣數億投資但是票房還只有幾千萬的影片,有時候甚至可能賠掉參與方的“家底”。

事實上,影片收益的未知性早就已經成為影視行業(yè)的共識,作為一種主觀性較強的文化產品,很多東西都有可能左右觀眾的選擇:《地球最后的夜晚》因營銷而導致口碑莫名崩盤;《動物世界》因《我不是藥神》意外走紅,而未取得理想的成績;此前無往不利的開心麻花,在《李茶的姑媽》上被評價“審美疲勞”……什么樣的題材會火、什么樣的因素可能會莫名導致票房下滑,并非影視公司可以掌握的。

其實不只是電影公司,電視劇公司、綜藝公司等內容公司同樣有可能面臨政策或者大環(huán)境帶來的諸多不確定性。筆者此前的文章中曾提及,積壓劇已經給很多電視劇公司帶來了巨大的壓力,對于像《巴清傳》這樣投資體量巨大的作品如果不能夠播出,將很有可能轉為壞賬、拖累公司業(yè)績。

因此一家公司上一年在影院賺得盆滿缽滿,下一年就虧得一塌糊涂,在影視行業(yè)已經是太過于平常的事情。放眼過去二十年,中國內容出品行業(yè)里幾乎沒有一家屹立不倒的常青樹,就連傳統的“民營五大”,也都在近期遭遇了內容危機,而受到后來者的挑戰(zhàn)。

這種行業(yè)背景下,由于很多跨界公司在出品、制片領域不具備太多的經驗與資源,在項目的出品、發(fā)行上不具備把控能力,更多時候都是以參投、分盤子的形式進入到影視行業(yè),所以比起一些老玩家會顯得更加被動,多數情況下只能是“看天吃飯”、賭賭運氣。

想要真正通過工業(yè)化的方式來規(guī)避這些風險,絕非一朝一夕之功,即使是好萊塢也花了數十年的時間。很多跨界公司在中國影視產業(yè)最繁榮的年代里,只看到了人口紅利、行業(yè)空白驅使下,表面的浮華,卻未曾意識到這其中的不易。曾有資深影視從業(yè)者抱怨稱:

“當年一些跨界玩家,甚至連影片的分賬規(guī)則都不清楚,就匆忙入局。最后的結果,就是讓行業(yè)失去了原有的規(guī)范。”

而在經過了這一輪危機之后,很多人才逐漸意識到了影視行業(yè)的“真面目”:其實那個看上去無比光鮮的影視行業(yè),在發(fā)展速度最快的那幾年,票房總額也不過幾百億,如果放到地產業(yè)甚至只是一些中段公司一年的銷售額。

但相較之下,這個行業(yè)的風險、不可控性卻要比很多傳統行業(yè)高許多,如果說以前還能用市場漏洞賺賺快錢,在觀眾越來越聰明的今天,這些公司或許只能留下一地商譽了。

*本文來源:微信公眾號“毒眸”(ID:youhaoxifilm),作者:江宇琦、鵬翔,原標題:《那些轉型影視的上市公司,如今都在比誰虧得多》。