新用戶登錄后自動創建賬號

登錄

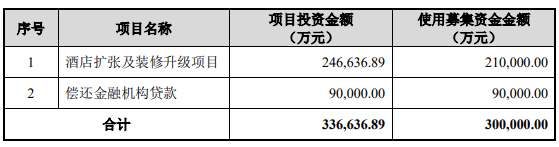

6月23日,首旅酒店發布《非公開發行A股股票預案(修訂稿) 》公告。公告顯示,本次非公開發行股票數量按照募集資金總額除以發行價格確定,同時本次非公開發行股票數量不超過 2億 股(含)。本次非公開發行A股募集資金總額不超過 30 億元(含本數),扣除發行費用后的凈額全部用于酒店擴張及裝修升級項目及償還金融機構貸款。其中,酒店擴張及裝修升級項目項目投資金額為 24.66 億元,擬使用募集資金金額 21 億元;償還金融機構貸款投資金額為 9 億元,擬使用募集資金金額 9 億元。公告稱,若本次非公開發行股票扣除發行費用后的實際募集資金少于上述項目擬投入募集資金總額,募集資金不足部分將由公司自籌資金解決。

本次非公開發行股票的發行對象為包括控股股東首旅集團在內的不超過 35 名特定投資者。首旅集團擬以現金方式認購本次非公開發行的A股股票,擬認購金額不超過 10.31 億元。本次非公開發行股票的交易構成關聯交易。其中,本次發行的其余股份由其他發行對象以現金方式認購。其他發行對象為符合規定條件的證券投資基金管理公司、證券公司、信托投資公司、財務公司、保險機構投資者、合格境外機構投資者、其他合格的投資者和自然人等。

公告稱,本次非公開發行A股不構成重大資產重組,不會導致公司控股股東和實際控制人發生變化。首旅集團在本次非公開發行中認購的股份自股份發行結束之日起 18 個月內不得轉讓。本次非公開發行股票完成后,公司最終實際控制人不變,仍為北京市國資委。本次非公開發行股票的定價基準日為本次非公開發行股票發行期的首日。

據了解,公司2020實現營業收入 52.82 億元,同比減少 36.45%;歸屬于上市公司股東的凈虧損 4.96 億元。2021年第一季度公司實現營業收入 12.71 億元,同比增長 58.75%;歸屬于上市公司股東的凈利潤虧損 1.82 億元,較上年同期虧損減少。