新用戶登錄后自動創建賬號

登錄

曾四度沖刺IPO的亞朵,上市5個月后,終于發布了首份全年財報。

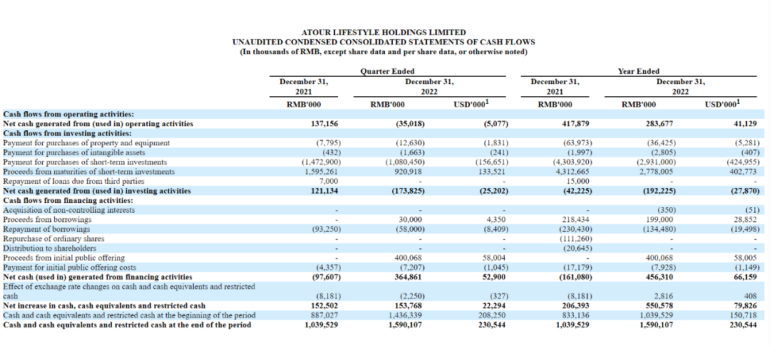

面對疫情為酒店等線下業態帶來的嚴峻考驗,這是一份比較而言優異的成績單。財報顯示,亞朵集團2022年實現營收22.63億元,同比增長5.4%;調整后凈利潤(非公認會計準則)為2.59億元,同比增長85.6%。

在華住、首旅等巨頭都未能避免虧損的2022年,亞朵成為近乎唯一的“盈利玩家”,特別是首旅2022年凈利潤虧損5.82億元,華住集團2022年虧損更是高達18億元。

一方面是在旅游業寒冬中仍保持盈利能力并逐年增長,與此同時,亞朵的場景零售也開啟新突破,打造客房之外的“第二增長曲線”,看似亞朵釋放了一個好信號。但亞朵的另一面,是負債高筑、供應商承壓,進軍中高端未有顯著成績。

2023年,亞朵的激進擴張能順利實現嗎?場景零售能支撐起亞朵的“第二增長曲線”嗎?破局中高端市場的激烈斗爭,亞朵的春天,還遠遠沒有到來。

盈利能力有待考驗,加盟商承壓加碼

作為2022年度近乎唯一的“盈利玩家”,亞朵在盈利上交出了好成績。

財報顯示,亞朵集團2019年到2022年分別實現營業收入15.67億元、15.67億元、21.48億元及22.63億元,年復合增長率達13%;調整后凈利潤分別為6100萬元、3800萬元、1.4億元和2.59億元,連續四年保持盈利。

但我們要看到的是,雖然在疫情影響下“力戰群雄”,亞朵過去12月歸母凈利潤為9808.9萬,每股利潤為0.26元,營業凈利率在2022年也僅將將達到10%,比率并不算亮眼。

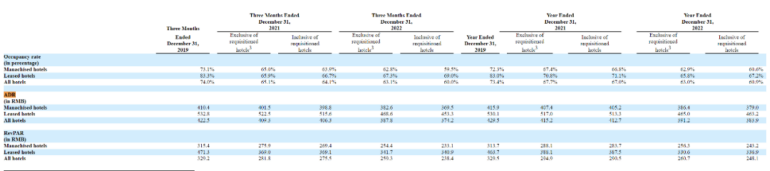

與此同時,解析酒店業務的健康性,這幾項關鍵指標必不可少:ADR(平均每客房每晚收入)、Occ(入住率)、RevPAR(每間可售房收入)和EBITDA(稅息折舊及攤銷前利潤)。第四季度ADR為388元,上年同期是409元。2022全年ADR是391元,上一年是415元。第四季度入住率63.1%,上年同期是65.1%。2022全年入住率為63.0%,上一年是67.7%。這些關鍵指標,數值均低于2021年同期。

看了收入和盈利,還要看成本支出和負債。

亞朵超過75%的負債率是個重要的“危險信號”。截至2022年末,亞朵負債總額達35.74億,資產負債率達到75.07%,甚至于2022年Q4,亞朵的資產負債率一度攀升至85.8%,負債水平已遠高于酒店行業A股上市公司的50%的負債率。

在支出方面,過去一年,亞朵的總運營成本和支出為21.36億元,比2022年上升了8%,除了占大頭的酒店運營成本,2022年,銷售和營銷費用從2021年的1.24億元人民幣增加到1.4億元,增長了12.7%。

在管理成本上更是有顯著增加,2022年第四季度的一般和管理費用為2.17億元人民幣(合3100萬美元),而2021年同期為6200萬元人民幣。2022年度的一般和行政費用為3.5億元(合5100萬美元),而2021年僅為1.97億元。

3.5億的管理成本,居高不下的營銷費用,與亞朵的高加盟模式不無關系。截至2022年底,亞朵旗下共有932家酒店和10.8萬間客房在運營,在營酒店中,自營酒店數量為33家,管理加盟酒店數量為899家,加盟比率達96.1%。極高的加盟比率必然導致亞朵在媒體廣告投放,市場運營等開支上的居高不下,“燒錢”不斷。

事實上,亞朵盈利的“逆市上揚”,也因這種重加盟、高負債、輕資產的模式被塑造,大幅度轉嫁了經營的風險性和可能導致的虧損。但當黑天鵝沖擊來臨,品牌方以輕資產的模式規避了這些風險,直面風險的可就是加盟商了。盈利空間的不足、亞朵高昂的負債率疊加亞朵的超高加盟率,只能是加盟商承壓。

按照財報中的數據測算和此前在招股書上的披露顯示,亞朵綜合毛利率低于20%,在亞朵向加盟商介紹的文件中提到,亞朵的毛利率可達70%,并承諾2-3年回本,回報情況顯然并不如加盟商預期。行業資深人士曾在相關采訪中表示,一般來說,酒店的毛利率應在30%到40%的預期內,低于30%的酒店基本不盈利。

根據此前媒體披露的亞朵酒店加盟手冊顯示,加盟商需支付每間客房5000元的特許品牌申請加入費、每家店鋪1萬元的技術系統安裝費、5萬元的圖書館籌建費、8萬元的工程指導費、1.5萬元的技術系統撤場費及10萬元以上的履約保證金,以一個百間的酒店來計算就高達近百萬元。

此外,亞朵還會向加盟酒店收取管理費、積分成本費等持續性費用。前期近百萬的高昂加盟投入,加上疫情影響下行業的不景氣,加盟商的壓力可想而知。近幾年,亞朵酒店加盟商維權時見報端,還有“加盟商維權把亞朵總部的電閘拉了,導致總部員工被迫放假一天”的傳聞在網絡上廣泛傳播。

重加盟、高負債的模式,就像一顆“定時炸彈”讓亞朵“命懸一線”,只能更快的前進,容不得“停下來歇歇”的機會。

面對“規模化”和“精品化”的兩難,亞朵能破局嗎?

站在更廣闊的行業維度,亞朵還是個不折不扣的“新勢力”,在酒店行業,穩定的盈利非常需要規模效應的加持,規模化的營業收入無疑為獲取信貸支持和酒店擴張等行動提供了“彈藥庫”,而高負債的亞朵,在規模效應的打造上還有很長的“路”要補。

一方面,在體量上看,亞朵自營+管理酒店上升至932家,但與錦江等巨頭相比,依然顯得過于弱勢。作為酒店行業巨頭,錦江酒店集團門店總數已超過萬家,擁有超過5000家終端酒店,規模在亞朵的5倍以上。2022年全年,華住開設了約 1400 間中端及中高端酒店,是亞朵新開設酒店的近10倍。

根據《2022中國酒店集團及品牌發展報告》數據顯示,2022年前十家酒店集團為錦江、華住、首旅、格林、東呈、尚美、亞朵、德朧、逸柏、風悅,前十集團市占率合計69.46%,而排名第七的亞朵,市場占有率僅有1.84%。這種體量的差異進一步反映到營收上,2022年度錦江披露營收為110.08億元,而亞朵僅為22.63億元。

而另一方面就是會員體系,2022年亞朵的會員規模進一步增長,會員數量達到3500萬人次。但我們要看到的是,在2022年相關披露的信息顯示,華住和錦江的會員數量已分別達到近2億和1.9億。與此同時,在華住等酒店巨頭多年深耕的會員管理體系建設下,將進一步提升會員轉化率和復購率。

向規模要效益,成為狂奔亞朵的必由之路,在發展所需的規模化上,亞朵的運營者們顯然深有認識并確立了具體的目標。亞朵高負債的重要原因就是持續的開店和高速擴張,截至2022年12月31日,亞朵集團在建酒店數量為363家。

面對規模擴張,亞朵創始人、董事長兼CEO王海軍也保持積極樂觀。他表示,“從2023年起我們有明確的藍圖——到2025年底經營共計2000家頂級酒店,并將繼續致力于為客戶提供卓越的體驗,為我們的特許經營商增值,并為我們的股東帶來長期增長的回報。”

但還要看到的是亞朵定位的“精品化”與“規模化”,存在必然的沖突。

中高端化、小眾、精品的酒店路線,與連鎖酒店必須規模化的商業邏輯存在天然的矛盾,亞朵重加盟的模式又必然加劇這一矛盾,帶來管理上的強大壓力。

這種壓力一方面表現為管理方面的成本居高不下——2022年度,亞朵的管理費用已高達為3.5億元,另一方面,在難以用指標衡量的人性化部分,加盟酒店的處理不當也會為品牌帶來輿論危機。

從2021年的“阿里女員工事件”,到2022年見諸報端的對衛生情況的質疑,如何平衡“高端化精品化”與“規模化”也成為亞朵未來亟待解決的問題。

稍顯疲軟的高端化,亞朵如何破局?

正如亞朵酒店的名字,來源于云南怒江邊中緬邊境的一個自然、靜謐的小村莊,承載創始人對于人文、溫暖、有趣的生活方式的想象,長期以來,亞朵以“文藝”和“生活方式品牌”自居,將品牌定義為面向新中產的“中高端酒店龍頭”。

中高端化,是亞朵商業故事的來源,也是其發展的想象空間。

誠然如此。隨著我國居民收入增長、消費能力提升,中高端酒店這一定位區間迎來新藍海。數據顯示,我國 500 元以上均價的商旅酒店占比從 2019 年的 14.3%增長到 2021 年的 29.7%,中高端酒店成為增速最快的細分市場。

與此同時,我國的中高端市場還是一片亟待發展的藍海,截至2021年末,美國豪華型/中高端(含超高端、高端、中高端及中端)/經濟型酒店占比分別為6.1%、74.7%、19.2%,整體的結構是橄欖球型結構,而我國酒店市場豪華型/中高端(含高檔與中檔)/經濟型占比分別為7.70%、33.15%、59.15%,仍然以經濟型酒店為主,呈現金字塔型結構。

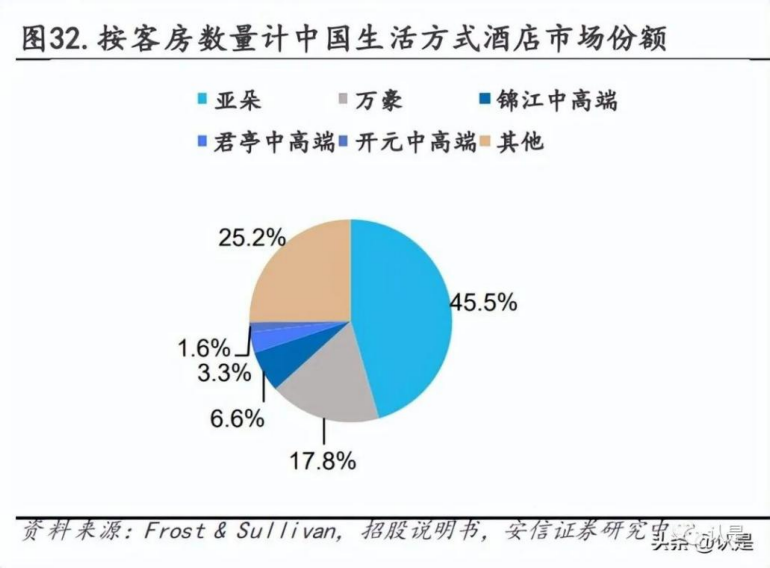

在中高端化布局上,亞朵是毫無疑問的先行者,根據 Frost & Sullivan 數據,亞朵憑借在中高端區位10.1%的市場占有率占據了“龍頭老大”的位置。按照酒店房間數量計算,從2017年到2021年,亞朵已經連續五年位居國內中高端連鎖酒店規模的第1位,市場份額高達45.5%。

但高端化這把交椅未必“坐得穩”。

一方面是華住、錦江等巨頭的圍剿。此前,華住集團首席執行官金輝在業績說明會上發布了新一年的戰略重點,“在精益增長的背景下,細分三個戰略方向。基于高質量門店的酒店擴張、中檔和中高檔品牌實現新的突破性發展,以及平臺組織和數字化經營系統的整體升級”。數據顯示,華住中高檔酒店數量也從2021年的2934家提升至2022年的3481家。

錦江在中高端化領域已然有深入布局,據錦江酒店財報,截至2022年底中端酒店開業酒店數為6424家,占比達55.57%,超過新開酒店的一半以上。依托自身雄厚的財力物力和運營能力加持,酒店巨頭的加速中高端必然擠壓亞朵的空間。

另一方面則是亞朵自身在高端線上的稍顯“疲軟”。高端化意味著更高的利潤空間,與此同時,高端化的布局有助于酒店拓展名氣、獲得品牌聲量,為品牌發展獲得進一步賦能。

目前亞朵旗下共擁有4個品類7個酒店品牌:奢華品牌定位的“A.T.HOUSE",高檔品牌定位的“亞朵s酒店”以及“Zhotel”以及新品牌薩合,中高檔品牌定位的“亞朵酒店”和“亞朵X酒店”,中檔酒店定位的品牌“輕居”。

此前,亞朵依靠“IP合作”在高端領域打出聲量,“亞朵·S吳酒店”(聯名吳曉波)、“亞朵S·網易嚴選酒店”、亞朵S籃球主題酒店,憑借IP定制+高端化設施和服務狂攬了一波熱度。

但自2021年以來,亞朵在高端酒店上的布局相對停滯。

嘗試向高端度假線發力,亞朵推出了新品牌薩合,主打侘寂風格,但首店評價褒貶不一,網友評價在餐廳和酒店的過渡、服務能力的提升上尚有很大空間。

與此同時,將電影與酒店結合的有戲電影酒店在全國開出200家,騰訊聯合歐愉科技打造的電競主題酒店開業,亞朵擅長的“IP+酒店”途徑,也在被這些更會玩IP的“跨界玩家”追趕甚至超越。

與此同時,在最新戰略中,亞朵更傾向中高端和中端酒店發力,2021年3月,中高檔品牌定位的“亞朵酒店”和“亞朵X酒店”增長數分別為243間和42間,位列增長數前兩位,此外,中檔定位的輕居增長了30間,房間數增至6895間,兩檔定位占酒店增長數的絕對多數。2022年,亞朵更是更新發布了“輕居3.0”系列,——輕居「水空藍」,豪言將輕居打造為亞朵的第二個千店品牌。

亞朵截至2021年3月的品牌酒店數分布

最新年報中的品牌酒店數分布

輕居3.0的模式憑借“輕投入、快回報”的產品定位,無疑會成為亞朵盈利能力的重要補充,更符合高負債的亞朵的利益需求,但在各大巨頭紛紛將經濟型酒店升級布局中端酒店市場的當下,主動下沉至紅海中的亞朵,又能否打出自己的能量?

發力場景零售,亞朵能打造出“第二增長曲線”嗎?

本次財報中,亞朵營收中的零售收入也成為引人注目的新看點。場景零售目前作為亞朵第二增長曲線表現不錯。2022年,亞朵集團場景零售業務實現GMV達3.24億元,同比增長42%。其中,線上第三方平臺取得重要突破,貢獻GMV同比增長71%。

可以說,亞朵集團正在構建一個“場景+零售”的新體驗經濟模型。

據了解,亞朵自創了亞朵星球、薩和、Z2GO&CO.三大以酒店生活周邊產品為主的產品線,涵蓋衣、食、住、行、娛多場景,并在近乎全酒店內開啟了“場景營銷”帶貨模式,消費者入住酒店,不僅可以享受酒店服務,還可以輕松購買到酒店同款優質的家居產品。

與此同時,場景零售業務也形成了強化品牌文化的良性循環,通過“高口碑”依托線上線下更大范圍地觸達客戶群體,進一步反哺住宿業務。

相關數據顯示,截止2022年6月末,公司共擁有1967個場景零售SKU,其中62.8%是公司自行設計的。公司開設有天貓旗艦店:在2022年“618”期間,65.8%的場景零售GMV由從未入住亞朵酒店的客戶提供。在去年雙十一期間,枕頭品類熱銷品牌榜中,“亞朵星球旗艦店”在多個電商平臺均進入TOP8以內;今年以來,亞朵集團的多款枕頭更成為抖音、小紅書等社交平臺的“爆款”。

酒店的“場景營銷”模式,相較于住宿服務而言毛利率更高、成本更低、營收更可控,亞朵是否能通過場景零售構筑行業護城河,夯實第二增長曲線,也許可以成為賽道破局的關鍵。

但要看到的是,亞朵基于“場景體驗”模式的場景打造,在有限的酒店空間內,亞朵酒店選擇了近乎放棄餐飲業務,而在空間規劃上將更大的區域給予閱讀、喝茶、購物等場景。在創造新收益的同時,也近乎放棄餐飲這一重要收益區。

在《2022年度全國星級飯店統計調查報告》中顯示,星級酒店的餐飲收入占比達到39.73%,客房收入占比為40.32%,可以說,餐飲為星級酒店提供了接近40%的收益。

花費重金、劃出大量空間打造閱讀、喝茶、購物等場景,固然提供了“場景營銷”的入口,但近乎犧牲了吸金能力超強的餐飲業務,這是一筆劃算的買賣嗎?

去年9月份對于亞朵加盟商的采訪中,加盟商表示線下場景零售的收入占比不足1%。進一步拓展“場景零售”的邊界,也許還有很長的路要走。

自2013年創立即開始快速擴張,到如今位列酒店品牌市場占有率第七,亞朵的擴張之路無疑激進而不同,從IP+酒店到場景零售,亞朵就像酒店行業的一條“鯰魚”,盤活了酒店行業內的太多新嘗試。發展至現在,亞朵仍是機遇尚在,市場可期。

但挑戰性正在機遇的另一面——一方面高加盟、高負債的一路狂飆,模式堅硬和脆弱并存,商業模式的弱點讓基于此的諸多決策而頗具爭議性,要知道,網紅≠營收,品牌聲量≠品牌收益。

另一方面,沉寂三年的旅游市場雖然有了顯著的回暖表現,全國旅游景區人山人海,帶動了酒店業發展,但放在經濟大環境中看尚且春寒料峭,民眾“錢袋子”縮水的當下,酒店行業的真正復蘇有待時間來檢驗。

從當下來看,亞朵的春天還有點遠。順利穿越寒冬、坐穩細分王者之路,需要戰略,需要運氣,也需要時間。

首圖來源于華爾街見聞