新用戶登錄后自動創建賬號

登錄

日前,世茂股份(600823.SH)公告稱,擬以7.77億的交易價向世茂房地產(0813.HK)轉讓上海深坑酒店項目。而這筆長達11年的標的項目,總投入已逾7億元。據此,上交所下發問詢函,要求其答復是否損害中小股東利益,交易價格是否合理等問題。

5月28日,世茂股份在回復函中表示,“相關酒店資產土地使用權價格的確認方法,于當時發行股份購買資產時已有約定。公司此次出售深坑酒店所占土地使用權的價格是公允的,沒有侵害上市公司利益。”

但這封回復函并未消解中小股東的質疑,世茂股份與世茂房地產二者之間長久以來存在的資本騰挪問題,反而引起中小股東更大的不滿。飽受詬病的世茂系打算如何破局?頻頻觸碰交易所管制“紅線”的同業競爭難題又如何解決?在金融管控越來越嚴密的環境下,世茂集團需要盡快下定抉擇,給這道單選題一個答案。

世茂系資本騰挪,誰來保障中小股東利益?

公開資料顯示,1989年成立于香港的世茂集團,早期在福建、北京等地開發房地產項目,2000年重點投資上海,并扎根此地。2006年運作旗下世茂房地產在港交所上市;2007年,將世茂房地產商業物業資產拆分注入世茂股份,一年后,世茂股份重組獲批,正式進入A股市場。

為了平衡兩家上市公司的管理,世茂集團董事長許榮茂特別設立了“A+H股”兩大護航體系。甚至為了避免同業競爭問題,許榮茂還為兩家公司,分別劃定了不同的業務范圍——A股上市的世茂股份主營商業業務;港股世茂房地產則主營住宅和酒店類業務。

但時至今日,許榮茂擔心的同業競爭問題還是未能避免,兩家公司頻頻因業務撞車,多次進行資產交易。

隨著上述上海深坑酒店的交易,世茂系長久以來的同業競爭問題再次顯露于人前。時間軸拉回到2007年10月,彼時,世茂股份以發行55800萬股股份,向世茂房地產全資附屬公司世茂BVI(商業)購買其持有的9家商業地產公司各100%股權,上海深坑酒店項目由此被世茂股份收入囊中。

資料顯示,2006年時,深坑酒店就已立項,但由于地質情況復雜,世茂股份花了7年進行規劃研究,至2013年才正式動工,目前項目結構已封頂,總投入已逾7億元。

如今,在該標的項目歷經11年開發建設,即將投入使用的關鍵時刻,卻僅以7.77億元的價格賣給世茂房地產,是否欠股東一個合理的解釋?但是世茂股份5月28日發布的回復函中,僅以一句“購買資產時已有約定”就想將此事掩蓋過去,顯然不甚合理。

西南證券董事張剛表示,酒店資產屬于能夠為企業輸入現金流的資產。按照當時的約定,世茂股份先將該資產買入以增厚A股公司業績,完成階段性任務后又注入世茂房地產,中間涉嫌調節上市公司利潤、損害中小股東利益的嫌疑。

張剛指出,中小股東如若對決議不滿,可通過申請類別股東表決的方式維護利益,之后結果由交易所進行判決。

事實上,類似上海深坑酒店的交易案例,在世茂系中早已不足為奇。2013年-2014年,世茂房地產相繼控股了深圳前海世茂金融中心項目、杭州世茂智慧之門項目、南昌世茂新城項目三個非酒店商業地產項目,被上交所認定為,違背了實際控制人做出的避免同業競爭承諾的違規行為;2016年3月,世茂股份披露的一份逾66.7億元的定增方案,擬收購實控人旗下的深圳前海、杭州錢江新城以及南昌紅谷灘三大商業地產項目,再次宣布失敗,上交所認為其嚴重損害投資者合法權益和社會公共利益。

頻繁觸碰管制“紅線”之后,外界都在等待世茂集團給出解答,下屬公司同業競爭究竟如何解?

同業競爭愈演愈烈

同業競爭的問題多次被擺在臺面,世茂集團又怎會不知,只是恐怕這道題并不好解。雖然在2017年6月,副主席兼執行董事許世壇在世茂房地產股東會上,否定了這一問題,他認為,“世茂房地產和世茂股份的業務分得很清楚。世茂房地產的主營定位一直是從事住宅和酒店的投資、開發和經營業務。而世茂股份主要是商業地產業務,不存在同業競爭問題。”但從二者的經營數據和業務來看,同業競爭已然到了愈演愈烈的地步。

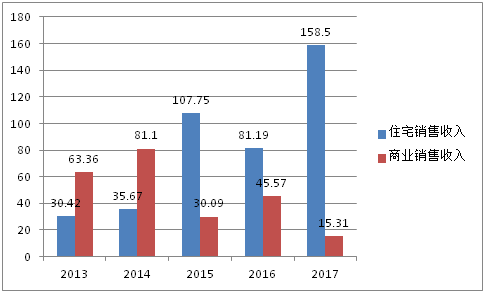

圖為世茂股份近五年來住宅銷售收入與商業銷售收入情況對比

藍鯨房產梳理世茂股份近5年銷售收入發現,早在2013年和2015年期間,世茂股份的商業銷售收入高于住宅銷售收入的一倍,但自2015之后這一形勢卻迅速反轉。2015年住宅銷售收入107.75億,遠高于商業銷售收入的30.09億元,直至2017年這一形勢繼續上升,住宅銷售收入為158.5億,商業銷售收入卻僅為15.31億,僅占住宅銷售收入的十分之一。

從實際業務收入來看,定位于商業業務的世茂股份,卻更像是一家專注住宅業務的企業。而在世茂股份不斷加大住宅銷售收入的比重之時,世茂房地產也在為其商業業務做加法。

2018年1月,世茂股份公告稱,世茂集團旗下深圳市坪山區城投宏源投資有限公司(下稱:城投宏源)以底價18.73億元競得坪山商業用地。資料顯示,專注于住宅業務的世茂房地產卻持有其60%股權,世茂股份表示后期將與世茂房地產進一步協商,由世茂股份承接城投宏源60%股權。

而在該筆交易的前一個月,世茂股份公告宣布放棄前海世茂49%股權,轉由世茂房地產32億收購。彼時公告表示,“放棄”收購前海世茂49%股權只是一時的權宜之計,日后其還將自世茂房地產手中回購該部分權益。但截至目前,并未看到世茂房地產轉讓該資產的跡象。

從雙方的經營業務和范圍來看,無論是世茂股份還是世茂房地產,都沒有守住自己的業務“定位”。

監管紅線下,同業競爭難題如何破解?

為何許榮茂在兩家公司上市之初就已意識到的同業競爭問題遲遲未解,反倒不斷被激化?這一問題從世茂股份和世茂房地產的發展軌跡中或可窺見端倪。

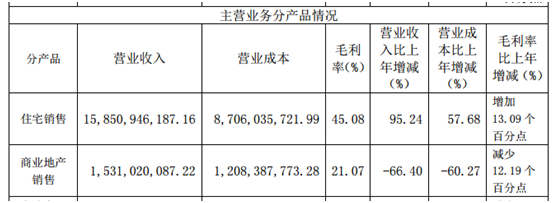

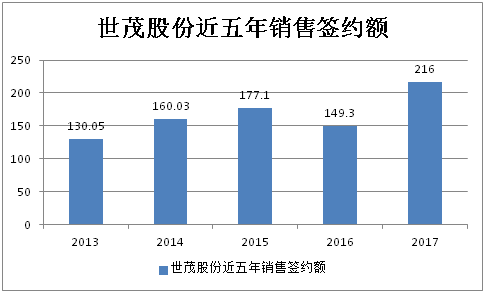

據世茂股份2017年顯示,2017年,世茂股份的住宅業務毛利率為45.08%,同比增加13.09個百分點,增幅較大,而其商業業務的毛利率卻減少了12.19%,毛利率僅為21.07%。在世茂股份的住宅業務比例和毛利率均上升之時,2017年,世茂股份的業績從連續多年100億徘徊的水平躍升至216億元。

從上述業績可以看出,如若讓世茂股份完全退出住宅業務,其業績也必將遭受大幅度下滑。易居中心總監嚴躍進表示,對比商業業務而言,住宅業務由于其資金周轉速度快,一定程度上將拉升公司的業績水平。

而對于世茂房地產而言,由于其地產開發的業務屬性也難以完全剝離商業業務。嚴躍進表示,在地產業務中,住宅與商業本身有著難以區分的關系,對于上市公司而言想要清楚的界定業務并不容易。

由此看來,世茂想要徹底解決同業競爭問題并非易事,但隨著同業競爭的持續加劇,勢必會觸碰證監會設定的監管“紅線”。證監會明確規定,不允許上市公司或擬上市公司控股股東或者下屬的其他除了上市公司之外的子公司和上市公司存在同業競爭的關系,避免對中小股東利益損害。

據某位不愿具名的證券分析人士表示,對于同業競爭的問題,目前主要有兩種解決方式,一種是將存在同業競爭的企業注銷或改變其經營范圍,另一種是將存在同業競爭的主體通過控股合并、吸收合并的方式,納入另一上市主體內。

兩權相害取其輕,世茂集團會如何選擇?

*本文來源:藍鯨財經,作者:張明明,原標題:《上海深坑酒店轉讓背后,世茂集團同業競爭難題待解》。