新用戶登錄后自動創建賬號

登錄

上月底,一則消息對旅行行業卻是極大的震動,在多年的持續增長后,全國37個年旅客吞吐量1000萬的機場中有10個機場在4月的吞吐量出現了負增長,其中北京首都機場降幅最大,高達5.9%,上海、三亞、海口、寧波、青島、杭州等均在其中。不僅旅客吞吐量下降,多個機場起降架次、貨郵吞吐量同樣也在下降。

與此同時,2018年國內旅游人均消費金額也與2017年相比沒有任何增長(2017年人均1080元,2018年1077元)。無論從國內人均旅游消費金額還是機場吞吐量,國內旅游似乎都到達了拐點。

OTA行業也面臨巨變,攜程時隔2年之后簽約彭于晏作為代言人;飛豬強化平臺屬性,建立旅行聯盟;美團上市,到店及酒旅業務營收占比30%,季度增速43%,漲勢喜人;途牛連續三個季度營收停滯;同程藝龍二三線城市耕耘,坐實小程序第一股身份。

旅行行業國內增長停滯,國內外競爭加劇

如果從攜程成立的1999年算起,OTA也是第一代互聯網的代表,但和社交、電商、門戶等行業城頭變幻大王旗不同的是,OTA行業玩家幾乎沒有變過,模式也幾乎沒有太多縱向迭代。但2019年不太一樣。

1.大環境惡化讓旅行行業增長堪憂

無論是GDP增速降低、經濟整體下行,還是中美關系的變化,本質上都對經濟有較大影響,而經濟下行最先砍掉的就是改善性消費,旅行首當其沖,降低消費頻次和費用成為必選項。

此外國際關系影響旅游。薩德事件下的韓國旅游停滯、特朗普事件下的美國旅游被警告、斯里蘭卡的恐怖襲擊、波音墜機、普吉島中國游客命喪大海而被泰國政府甩鍋、巴厘島中國游客被性侵......都對中國游客出游的可選擇性造成巨大的影響,很多時候,旅行需求并不是轉移而是會因為外部因素驟減。

2.國內OTA平臺增長減緩

2019年,OTA行業情形不容樂觀。上市公司增速放緩,美團酒旅2018年Q4和2019年Q4的同比增速連續放緩,酒店間夜量增速由2018年Q4的38.5%下降到2019年的29.8%,首次跌破30%增速。

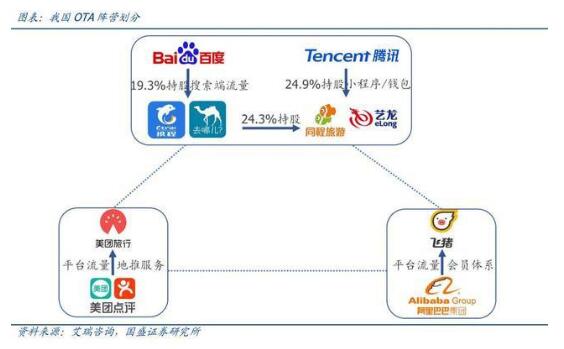

攜程盡管整體單季同比營收增長從2018年的15%增長到2019年的22%,但如果撇除攜程的全球化的增長新引擎,我們同樣能看到國內業務趨于平緩。同樣以酒店業務增長為例,攜程的酒店業務增長一直穩定在21%上下。(2018年Q1~2019年Q1增長率分別為23%,21%,21%,22%,22%)。同程藝龍數據表現看似搶眼,但作為行業跟隨者17.5%的增長率比大體量攜程差了一大截,更何況大部分增長是騰訊的超強入口和攜程的穩定供貨扶植帶來的。

3.國內OTA競爭加劇,國外OTA加強中國市場布局

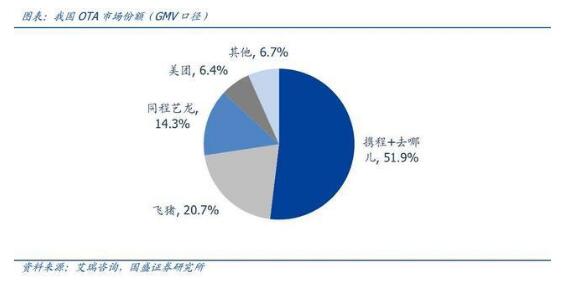

攜程合縱連橫之后,攜程、去哪兒、途牛三足鼎立的格局在2019年變成了攜程一家獨大,飛豬、美團、同程藝龍三家跟隨的行業格局。途牛落伍,去哪兒流量下滑,美團和飛豬相互角力,OYO裹挾資本洶涌而來成立酒店集團,甚至京東上線旅行平臺后又在4月布局了線下旅行社,滴滴也在4月成立旅游公司,試圖掘金旅游領域,美團數據甚至顯示其90%的酒店用戶是外賣或者到店消費用戶。

與此同時國外OTA品牌加強中國市場布局,Airbnb瘋狂投放廣告,幾乎不投廣告的Airbnb今年每月廣告投入高達數千萬元,Priceline投資美團再度布局中國市場,Booking將中國視為最重要的戰略目標之一并對滴滴投資5億美金,還在中國設置除了總部以外的全球唯一一個擁有獨立研發和營銷團隊的分公司。

裹挾16.5億美元布局下沉城市的OYO入局收入最高的酒店行業,一年開出了10000家酒店50萬房間,讓傳統酒店大驚失色,逼得季琦也不得不順勢推出了H酒店對陣。

2019年開始,OTA新的洗牌通道開啟

OTA從來都不是一個可以大一統的市場,覆蓋食住行游購娛六大場景的分裂,導致了極大的OTA機會;另一方面也是旅行早就成為年輕用戶的生活方式,只要有流量,但凡有野心的公司都會試圖分一杯羹,比如阿里、美團、京東、滴滴、高德地圖、百度地圖均已入局。內容社區的興起,讓馬蜂窩、抖音、小紅書都成了旅行行業的強有力的鯰魚,攪動行業。行業競合一直是OTA行業的主旋律。

窮則變,變才能通。OTA們并不會坐以待斃,行業慣用的投資并購策略在2019年似乎失效了,當下的OTA玩家背后都有牛逼的親爹或干爹,并不會滿足于被吞并。那企業只能依靠自身變革和業務拓展,有的向外求增長,有的則提升效率,而有的卻在不斷折騰中落伍。

經濟下行帶來OTA應對經濟變化的顯著差異化:

攜程是出海和下沉,通過收購makemytrip、skyscanner以及發布trip.com布局國際市場,下沉則通過布局三四五線的門店來搶占份額,為了搶奪用戶注意力還在今年6月推出了全新的代言人彭于晏;

美團旅游則強化酒旅與其他矩陣的協同,推出主+X計劃,互為依托互相導流,幫助酒店實現跨品類增長,幫助酒店餐飲、健身、婚宴等周邊產品增長,與攜程進行差異化競爭;

飛豬在OTA正面對抗無望的背景下,果斷轉型,逍遙子甚至喊出了“沒興趣做新OTA”的口號,轉而借助阿里大平臺和大數據的優勢,聯合眾多酒店成立“新旅行聯盟”,強化自己的平臺屬性,幫助供應商互聯網化,目前也做的風生水起。

2019年的經濟下行帶來的不利影響,反而激活了OTA的活力,更讓OTA聚焦核心優勢,強化差異化補位。而在經濟下行的背景下,行業趨于理性,OTA紛紛修煉內功,不同的策略變化也將帶來OTA新競爭格局的洗牌,經濟行反而給了OTA修煉內功的機會。

OTA行業未來的機會點在哪里

競合永遠是OTA的主旋律,行業不斷會有新的攪局者有機會顛覆行業格局,但我們同樣可以看到行業越來越呈現出新的機會點,這些機會點與新業態、新技術的整合有可能在未來顛覆整個行業。

1.下沉城市旅游的互聯網化

互聯網發展20年,線上經濟顛覆了很多行業,但是很遺憾,OTA現在份額也不過整體旅游的16%。下沉城市旅游的OTA化之低讓人瞠目結舌,線下旅行社預訂仍然是主流。OYO的快速崛起說明在OTA行業的下沉仍然有巨大的機會,足以重造一個全新的OTA。對比美國OTA市場70%的行業占有率,你就能知道中國下沉城市旅游的巨大價值。

2.賦能整個旅行行業的產業價值

除了航司這個高度聚合化的行業,旅行行業內的產業是極其原生和低效的,作為具有充分大數據和互聯網能力、互聯網用戶的OTA來說,如何借助自己的價值賦能行業,連接行業上下游,無疑是從B端從新整合行業的關鍵,也是從C端給予用戶更高價值的可能性的重要籌碼。

這也是為什么筆者看好支付寶、攜程、飛豬、美團等具備極強B端賦能企業的關鍵。

OTA不僅可以從流量源頭上對B端進行扶植,更重要的是在B端的管理能力和互聯網化進行強引導。舉個例子,門票領域現在只有5%的是賺錢的,如果能激活剩余95%虧損景區的價值,那門票領域營收至少可以翻20倍。

3.內容種草社區的巨大價值

旅行是一個高度需要線下體驗和深度決策的消費行為,小紅書、抖音的崛起讓行業見識到了內容社區的巨大價值,但是很遺憾,抖音和小紅書官方從來沒有真正炒紅過一個網紅目的地,他們主動炒作的目的地全部都悄無聲息,這說明內容社區的價值根本就沒有得到挖掘。

用戶真實的口碑如何影響周圍用戶,內容社區如何幫助用戶影響關系鏈,將成為旅行行業最重要的課題。攜程推出攜程旅拍、飛豬推出旅行靈感都是在加強內容社區的建立。

4.B端的賦能價值

OTA看起來是一個連接B端和C端的產業,但是很遺憾,B端除了從OTA獲得流量外,幾乎沒有獲得太多產業端的價值,特別是在OTA收入最高來源的酒店行業。如何幫助酒店獲客、如何幫助酒店選址、如何幫助酒店提高信息化和管理水平、如何幫助酒店提供線上的營銷能力、如何靈活調價帶來更高收益?

當騰訊、阿里都在講B端的賦能,騰訊甚至將第三次組織變革的核心都定位于B端業務的時候,我們發現,旅行行業的B端擁有更大的價值,因為旅行行業實在太過于分散和低效,OTA里誰能最大化、最迅速的解決B端效能,誰就能在未來10年獲得新的引擎。

單單OYO的靈活調價這一個賣點就讓小B端瘋狂加入,但目前攜程、驢媽媽、飛豬都在做,然而似乎效率并不高。

2019年是OTA的危機,然而同樣是OTA的機遇,在前景不明朗的大背景下,誰的新業務能獲得用戶青睞,誰就能在春天來臨前獲得更大的優勢。

*本文來源:鈦媒體,作者:毛琳Michael,原標題:《攜程出海,OYO攪局,飛豬平臺化,2019年的OTA會有怎樣的變化?》。