新用戶登錄后自動創建賬號

登錄

9月26日,攜程(CTRP.US)對外宣布,公司股東百度擬發行3130.4萬美國存托股票(ADS),套現近10億美元。這相當于百度持有攜程約30%的股份。

某種程度上說,百度是幸運的。因為百度是過去幾年為數不多能在攜程上賺錢的人。

要說攜程的投資人有多慘?如果你在2013年9月30日按當天收盤價29.18美元買入攜程,并持有到現在,收益率幾乎為0。

股價沒漲,并不意味著攜程是一家差公司。因為無論從哪個角度來說,攜程幾乎都符合價值投資者對好公司的定義。

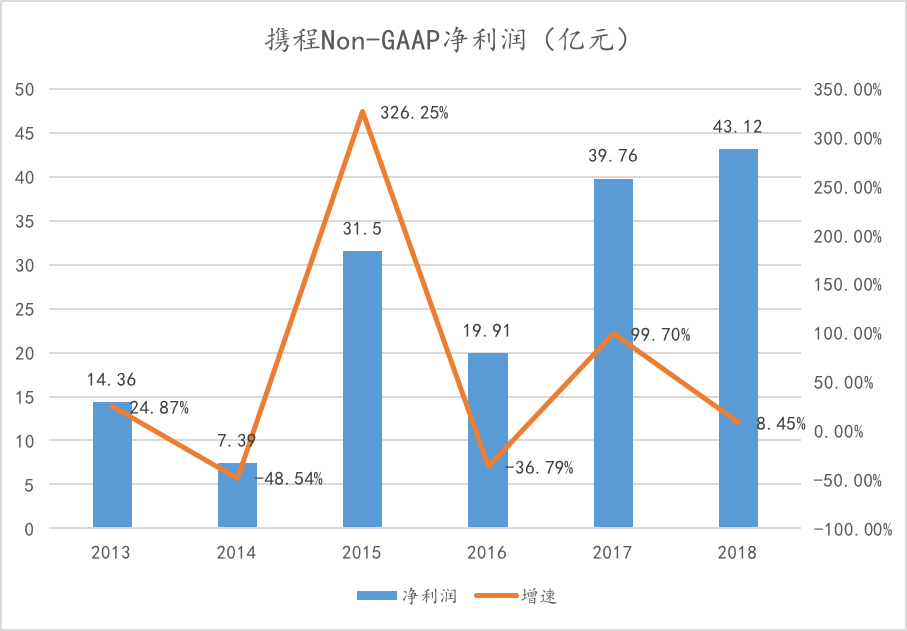

2018年中國在線旅游市場規模14812億,攜程是這個市場的絕對龍頭。同時,從2013年到2018年,攜程非美國通用會計準則下的凈利潤從14.36億元增長到43.12億元,年復合增長率24.6%。

而放眼整個互聯網領域,攜程管理層的能力不說頂級,至少也算得上優秀。從PC時代到移動互聯網,攜程打跨了一個又一個對手,同程、去哪兒、芒果網、途牛、藝龍……即使強如王興,也沒能撼動攜程在高端酒店上的絕對優勢。

看到這里,你可能要問,為什么這樣一家看上去很優秀的公司,6年后的股價還在原地踏步呢?

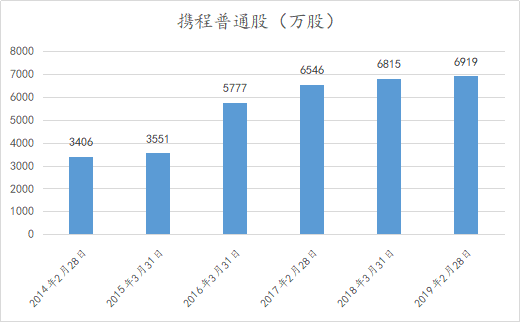

原因就是股本擴張。從2014年2月28日到2019年2月28日,攜程通過增發將股本從3291萬股擴張到6948萬股,增長111%。但增發股本并未帶來相匹配的業績增長,這直接導致了攜程股東的權益被稀釋。

再加上,近幾年收入增速放緩帶來的估值下降,攜程6年股價不漲,也就不那么讓人奇怪了。

市場錯了,還是你錯了?

在雪球上,曾經有一場主題是“市場錯了,還是你錯了”的大討論。起因是一位投資人抱怨,自己投資的公司在過5年業績持續上漲,但股價卻持續萎靡5年。

在美股,也有這樣一家公司,就是攜程。

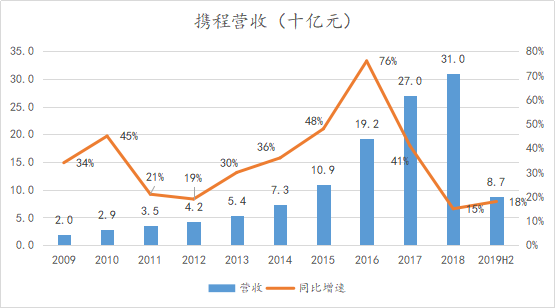

過去十年,攜程的收入持續增長,增速也從未低過10%。2016年,“吃掉”藝龍、去哪兒網之后的攜程,營收同比增長76%,創階段性新高。但2018年增速跌至15%,2019年上年年營收87億元,較2018年同期增長18%,有所回升。

考慮到市場飽和度及攜程自身體量,攜程這樣的成長實屬難得。在盈利能力上,攜程表現同樣不俗。

2013年-2018年,攜程非美國通用會計準則下的凈利潤從14.36億元增長到43.12億元,年復合增長率24.6%。

看到這里,有人可能會說,影響公司股價的因素又不只有業績。這么說吧,攜程一直是中國互聯網領域里最優秀的公司之一。

要知道,在浩浩蕩蕩的互聯網浪潮中,大大小小的風口出現不少,但真正的好賽道并不多,在線旅游算一個。

2013年到2018年,中國在線旅游市場規模從3000億出頭增長到14812億。2018年后,盡管行業整體增速有所下滑,但依然保持在10%以上。

在這個市場里,攜程一直是絕對的龍頭。從PC時代到移動互聯網,攜程不僅跑了出來,還打跨了一個又一個對手,同程、去哪兒、芒果網、途牛、藝龍……即使強如王興,也沒能撼動攜程在高端酒店上的絕對優勢。

放眼整個互聯網行業,攜程的管理層絕對排的上號。與其說是攜程強,倒不如說是梁建章有手段。想想當年轟轟烈烈的OTA大戰,最后也只成就攜程一個贏家。不就是梁建章親自下場,拿著大把現金,把藝龍、去哪兒股東的耐心耗盡。

所以,在線旅游行業里一直有句話,所有中國在線旅游的創業者跟James(攜程董事局主席梁建章)生在一個時代,是最大的悲劇。

對于梁建章的手段,同程創始人吳志祥曾經有過一段很形象的說法:

“2013年,我們聽說,梁建章在攜程的辦公室之前一直是關著的,有一天門突然開了,有人進去給植物澆水了。我們當時覺得五雷轟頂一般,就知道行業要發生大的變化了。”

即使按巴菲特的價值投資理論來說,攜程絕對算得上一家值得投資的公司。坐擁萬億的在線旅游市場,經過激烈競爭形成的行業壟斷,打過很多勝仗的管理層。

可在這樣一家看上去很美好的公司上,投資人就是賺不到錢。這么說吧,如果你在2013年9月30日以收盤價29.18美元買入,并持有到現在,收益率幾乎為0。

但這并不妨礙攜程市值的增長。2013年9月30日到現在,攜程的市值從75.83億美元增長到165.6億美元,增長118%。與之相對應,從2014年2月28日到2019年2月28日,攜程的股本從3291萬股增長到6948萬股,增長111%。

當年詹姆斯曾經信誓旦旦地說,攜程要做到多少市值。讓投資人沒想到,攜程市值的增長,不是靠股價上漲,而是靠增發。

中概稀釋哪家強?美股市場找攜程

從攜程歷年的總股本變化情況來看,主要集中在2015年3月31日到2016年3月31日這段時間。

截至2016年3月31日,攜程一共有5777萬股普通股。而2015年同期攜程的股本只有3551萬股,股本增加2226萬股,多出股本為原來股本的62.6%。

這個時期攜程股本增加的原因是,百度與攜程達成一項股權置換交易。根據交易內容,百度通過此交易完成前擁有的1.78億去哪兒網A類普通股和1145萬股B類普通股置換成1148.84萬股攜程增發的普通股。

此外,2015年12月,去哪兒宣布中小股東批準去哪兒員工與攜程換股方案。根據這一方案,去哪兒在職員工持有QUNR股份及未來期權以1:0.725轉換攜程股份的完整法律協議簽署。

換句話說,收購去哪兒是導致攜程股本增加的重要原因。

在此之后,攜程又完成過數次增發。其中,在2016年9月,攜程又完成2850萬股ADS的發行,大概增加356.25萬普通股。

但股本的增加,并未給攜程帶來相匹配的業績增長。至少從近幾年業績來看,并購去哪兒對攜程的幫助很有限。

2016年,攜程收入從109億增長到192億,增幅達76%。此后兩年收入增長率連續下滑,分別只有41%和15%。

從盈利情況來看,攜程非美國通用會計準則下的凈利潤從2015年的31.5億增長到2018年的43.12億,復合增長率只有11%。

究其原因,和在線旅游的生意不無關系。收購去哪兒后,攜程的毛利潤率盡管有所提高,但三項費用(產品、市場、行政)并沒有下降。2015-2018年,攜程三費占總營收的比重分別為69%、84%、71%和71%。

如果說,毛利潤率高低反映的是,公司內部的運營效率。那么三項費用的多少,則更多是經營者基于外部環境判斷下的主動選擇。

攜程三費不降反增,反映了其對在線旅游競爭態勢的預判:舊的對手已經消失,新的對手又冒了出來,阿里、萬達、新美大等,攜程依然不敢掉以輕心。

換句話說,攜程的外部壓力并沒有因為收購去哪兒而有多少減輕。

增發效果不佳,帶來的直接影響是,攜程股東權益被稀釋。至于能被稀釋到什么程度?舉個例子,你們就清楚了。

2014年攜程非美國通用會計準則下的凈利潤為7.39億,按2015年3月31日攜程的總股本3551萬股來算,每股收益在20.8元左右。

到了2018年,攜程非美國通用會計準則下的凈利潤為43.12億,按2019年2月28日攜程的總股本6919萬股來算,每股收益在62.32元左右。

從2014年到2018年,攜程非美國通用會計準則下的凈利潤從7.39億增長到43.12億,增長接近5倍,而每股收益只增長了2倍多。

加上近幾年攜程收入增速放緩帶來的估值下降,過去6年股價不漲,也就順理成章了。

如果說,過去幾年的增發史是攜程股東們的“噩夢”。那么,現在大規模未到期的可轉債則依然是股東們頭頂的“達摩克利斯之劍”。

2013年以來,攜程前前后后總共發了8筆可轉債,累計規模42.3億美元。除去一筆8億美元的可轉債已經在2018年到期,剩下可轉債的總價值在34.3億美元。

這個規模什么水平?現在攜程市值是165.6億美元,即使按這個比例來算,如果全部轉股,規模大概接近1000萬普通股,差不多相當于現在總股本的14%左右。這還沒算上員工股權激勵帶來的總股本增加。

這個規模什么水平?現在攜程市值是165.6億美元,即使按這個比例來算,如果全部轉股,規模大概接近1000萬普通股,差不多相當于現在總股本的14%左右。這還沒算上員工股權激勵帶來的總股本增加。

也難怪有投資人調侃,“中概稀釋哪家強?美股市場找攜程”。

*本文來源:微信公眾號“讀懂財經”(ID:dudongcj),作者:讀懂君,原標題:《攜程6年股價不漲之謎》。