新用戶登錄后自動創(chuàng)建賬號

登錄

攜程的“混合辦公”一度為人津津樂道。3月起,符合條件的攜程員工,每周三、周五,可申請1-2天自行選擇辦公地點。創(chuàng)始人梁建章表示“這不是拍腦袋”的決定,也希望更多公司加入進來。

梁建章這種直擊打工人心靈的發(fā)言背后,還蘊含著另一種“籌謀”。

在他看來,如果“混合辦公”在國內(nèi)更多企業(yè)施行,公司的雇員不住在中心城區(qū),住在周邊城市,對于酒店甚至火車票、飛機票的銷售都有幫助。如果員工更少時間在公司,員工就有更多旅游、團建需求。

直白的發(fā)言,非常符合攜程創(chuàng)始人的身份。按商品交易總額統(tǒng)計,近十年來,攜程一直是中國最大的在線旅行平臺(OTA)。

而梁建章的“操心”或許跟攜程的現(xiàn)狀有關。2019年之前,攜程保持了一個不錯的營收規(guī)模。然而疫情的突如其來,使得公司營收凈利雙降,本有所回落的期間費用率也開始逐漸走高。

核心業(yè)務增速放緩

3月24日,攜程公布的財務數(shù)據(jù)顯示,2021年公司收入200.23億元,同比增長9.32%;凈虧損5.5億元,相較于去年32.47億元的凈虧損,同比收窄83.06%。Non-GAAP(非美國通用會計準則)下歸屬攜程集團股東的凈利潤為14億元,2020年同期為凈虧損9.13億元。

乍看上去,同樣因素叨擾下,攜程的恢復速度喜人。但若從營業(yè)利潤來看,“凈虧損大幅收窄”可能就要打一些折扣。

數(shù)據(jù)顯示,公司2020年、2021年的營業(yè)利潤分別為-14.23億元、-14.11億元,相差無幾。若同時與2019年的營業(yè)利潤對比,跌幅均在128%左右。

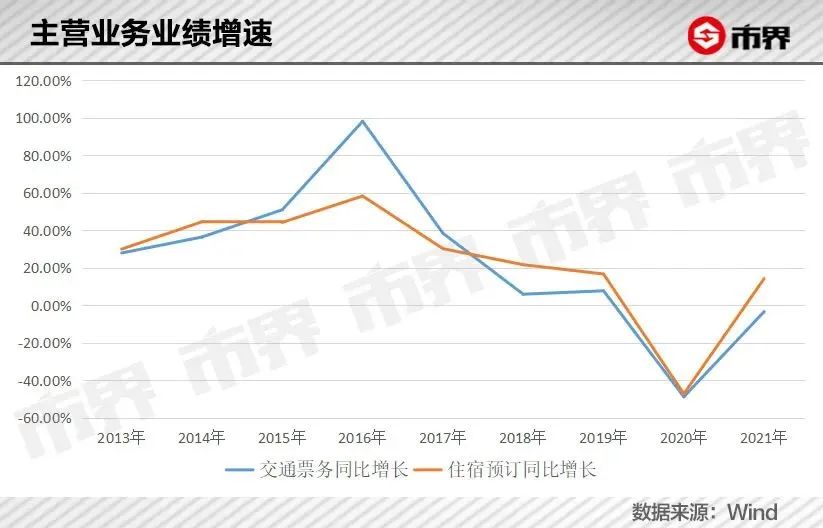

這并不令人意外。早在疫情發(fā)生前,攜程的營收增速已經(jīng)有所放緩,從2016年的76.45%,下跌至2019年的15.18%,個中原因,還要從公司的主營業(yè)務說起。

攜程的業(yè)務由五部分組成:交通票務、住宿預訂、旅游度假、商旅管理以及含廣告和金融在內(nèi)的其他業(yè)務。

前兩者為公司的核心業(yè)務,2021年,占總營收的比重分別為34.49%和40.69%。而早從2017年開始,這兩項業(yè)務的增速就已經(jīng)放緩了。

攜程作為在線旅游行業(yè)的渠道商,面對的上游是航空公司、酒店集團、景點運營商等,大多時候是以代理的身份,賺取傭金獲得收入。

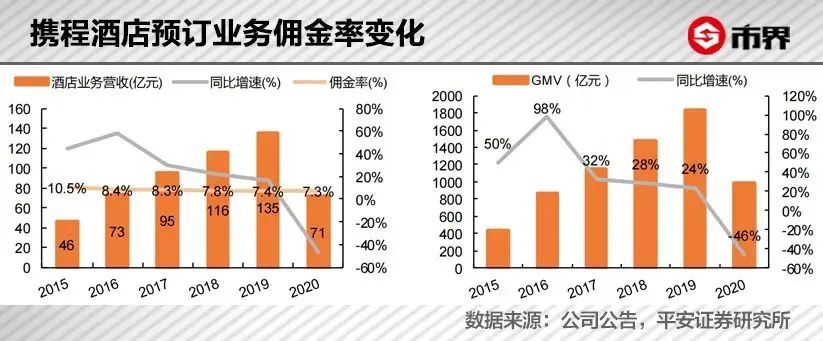

按照這樣的邏輯,攜程營收的多寡和增速,便跟其業(yè)務的體量和傭金比率有關。問題就在于,近幾年,無論是住宿預訂還是交通票務,其傭金率都遭遇到不同程度的下滑。

根據(jù)平安證券數(shù)據(jù),2015年-2020年,攜程的酒店業(yè)務傭金率從10.5%下降到了7.3%,該業(yè)務的營收增速也從44.24%下降到了-47.23%,疫情前的2019年營收增速也只有16.7%。

通俗地說,傭金率的高低與話語權大小有一定關系。而決定一個公司話語權的,往往是它在這個行業(yè)的地位。

對攜程來說,尤其從2018年開始,它在低端酒店市場的競爭者開始增多。

美團、飛豬等利用低價高頻的策略,與攜程開展到店酒旅業(yè)務的競爭,使公司不得不壓縮酒店傭金率,尤其是低端酒店的傭金率從2016年的8.4%下降到了2020年的4.2%。

攜程的另一核心收入來源交通票務業(yè)務遇到的挑戰(zhàn),主要來自上游。畢竟,相比酒店業(yè)務,交通票務供應商的集中度更高。

根據(jù)平安證券數(shù)據(jù),2018年-2020年,攜程交通票務的傭金率處于小幅下降趨勢,分別為2.46%、2.31%、2.24%。

機票業(yè)務受“提直降代”(航空公司提升直銷比例、降低代銷比例)政策的影響比較大。

2015年之前,多數(shù)航空公司的直銷比例在10%左右,攜程、去哪兒、藝龍等在線旅游平臺占據(jù)了大部分機票預訂市場,一定程度上擠壓了航空公司的利潤空間。

直到2015年,航空公司被要求“提直降代”,直銷比例要提升到50%,代理費在2014年的基礎上下降50%。巧合的是,2016年去哪兒網(wǎng)就遭到航空公司集體“斷供”。

航空公司如此強勢下,攜程交通票務業(yè)務的營收增速也一直處于下滑趨勢,到2019年時增速只有7.76%,跌至個位數(shù)。

熟悉攜程業(yè)務的李鳴告訴市界,在一些熱門航線上,攜程能拿到的折扣在不斷減少。“本身機票一票難求,航空公司為什么還要多出代理費?”

即便2021年攜程的交通票務業(yè)績有所回升,但從宏觀態(tài)勢來看,依舊不太樂觀。

根據(jù)交通運輸部的數(shù)據(jù),2020年,全國機場旅客的吞吐量較上年下跌了30.32%,2021年相比2019年的跌幅為25.04%,攜程交通票務業(yè)務營收2020年、2021年同比2019年的跌幅則分別為48.78%和50.51%,跌幅更大。

交通票務業(yè)務的黃金期不再,讓人不得不思考攜程未來增收的突破口。

低調(diào)的金融業(yè)務

若從營收占比來說,含線上廣告收入,及攜程向用戶、中小企業(yè)發(fā)放貸款的金融收入在內(nèi)的其他業(yè)務,已經(jīng)成為攜程的第三大營收來源。

該業(yè)務2021年的營收為25.24億元,超過了2019年的水平,營收占比12.61%,同比增長了30.71%。

攜程的金融業(yè)務,既包含面向C端的“拿去花”“借去花”,也包含面向B端的“驛啟裝”“住宿貸”等,其業(yè)務涵蓋了信用付產(chǎn)品、理財、信用卡等等。

有意思的是,攜程涉足金融業(yè)務的時間雖然不晚,但始終沒做太大。相比螞蟻金服、京東數(shù)科、360數(shù)科,有的打算獨立上市而言,攜程甚少公開談金融業(yè)務,就連在“攜程旅行”APP的頁面也幾乎看不到推廣。

其實,攜程做金融業(yè)務具有天然優(yōu)勢。

互聯(lián)網(wǎng)行業(yè)分析師葛甲告訴市界,互聯(lián)網(wǎng)金融本質(zhì)上是一門流量生意。“這門生意的壁壘就在于流量,如果互聯(lián)網(wǎng)公司本身有很多用戶流量,做起來就會輕松很多。”

以360的金融業(yè)務為例。如今外界不少人提起360,都免不了提一句“他們家最賺錢的業(yè)務是金融”,360金融(現(xiàn)“360數(shù)科”)也已單獨上市,2021年營收157.96億元,凈利潤57.82億元。即便因疫情增速有所放緩,依然保持了幾十個百分點的增長。

以瀏覽器業(yè)務起家的360尚能如此,更何況攜程。

有意思的是,攜程在年報中并不披露用戶規(guī)模。最近的數(shù)據(jù),是其在2019年20周年用戶報告中披露,集團品牌用戶超過4億。

從平臺規(guī)模來看,攜程有數(shù)億用戶,且距離交易場景很近;又因為它做的是中高端服務,用戶資源相對優(yōu)質(zhì);從時間來看,如果把保險業(yè)務也算在其中,攜程做金融的歷史可追溯到2011年,而“互聯(lián)網(wǎng)金融”的概念是在2012年才正式提出的。

也正因此,攜程金融業(yè)務的不起眼才更讓人浮想聯(lián)翩。不過,在葛甲看來,這是因為攜程是一家對風險比較小心翼翼的公司,比較注重安全性。

互聯(lián)網(wǎng)公司因為金融鬧出來的事端一茬接一茬,前景還未明朗,更何況,“攜程自身主營業(yè)務面臨的政策壁壘已經(jīng)夠多了”。作為寄生屬性比較強的公司,攜程在政策風險上比較敏感。

這或許是攜程雖然在做金融業(yè)務,卻“低調(diào)行事”的原因。

另一方面,攜程不做卻也不行。

如今,“互聯(lián)網(wǎng)+金融”已經(jīng)成為互聯(lián)網(wǎng)公司的標配,凡是有些用戶規(guī)模的公司,無論大小,都想從中分一杯羹。包括同行業(yè)的途牛旅游有“首付出發(fā)”,驢媽媽有“小驢白條”和“小驢分期”,同程旅游有“程程白條”。

“別人都在做,攜程不做,放著這么多免費流量不用,會導致利益流失。倒不如先占一個坑位,等到以后這塊兒行業(yè)趨勢明朗了,也不至于被落下。”葛甲補充道。

如此,兜兜轉轉之下,攜程還得從別處尋找生機。

危與機

攜程已做“大哥”好多年,若非疫情,其營收和凈利潤倒是四平八穩(wěn)。

攜程誕生于上個世紀末的上海,創(chuàng)始人為現(xiàn)今被稱為“攜程四君子”的梁建章、季琦、沈南鵬和范敏。梁建章在上海復旦大學少年班畢業(yè)后赴美留學,其余三人則均為上海交通大學的學生。

攜程自1999年創(chuàng)立,處處被打上了時代的烙印。

在攜程之前,人們訂飛機票,往往靠人“跑腿”實現(xiàn)。多數(shù)寫字樓大堂會對外出租一個小攤位,誰訂票就會在這兒登記或打電話來,因為信息化程度不高,遠不如電子機票方便。

創(chuàng)辦初期,攜程只是一家仿照美國旅游公司億客行做出來的旅游網(wǎng)站;2000年并購了國內(nèi)最大的電話訂票中心-北京現(xiàn)代運通訂房中心,以擴充后臺服務體系;后續(xù)其引以為傲的“客服呼叫中心”逐漸成型;2004年-2007年建成國內(nèi)首個國際機票在線預訂平臺。

此后,攜程經(jīng)歷了創(chuàng)始人離職二次創(chuàng)業(yè),業(yè)績增速被藝龍、去哪兒等競爭者趕超。但最終,這些競爭者還是成了攜程的囊中之物,后者依托的便是投資并購的手段。

據(jù)不完全統(tǒng)計,攜程創(chuàng)業(yè)初期主要投資并購了3家公司,2008年-2012年拿下北京中軟好泰、如家、易游網(wǎng)、永安旅游、首旅酒店、漢庭等公司部分股權,2013年-2017年連續(xù)投資或并購了途風旅游網(wǎng)、同程網(wǎng)、途牛網(wǎng)、去哪兒網(wǎng)、Make My Trip、Skyscanner等20多家公司。

靠著并購,公司規(guī)模不斷擴大,行業(yè)正式進入“攜程系”時代。

帶來的弊端便是,本是輕資產(chǎn)運營模式的攜程,因一系列大手筆的收并購“負重前行”。2021年公司資產(chǎn)總額1918.59億元,其中的商譽是其占比最大的資產(chǎn),為593.53億元,占比達到了31%。若出現(xiàn)減值,攜程的利潤就會有所損失。

此外,曾是攜程倚仗的規(guī)模優(yōu)勢,隨著競爭對手的進攻,正在受到挑戰(zhàn)。不得不提的便是美團和阿里。

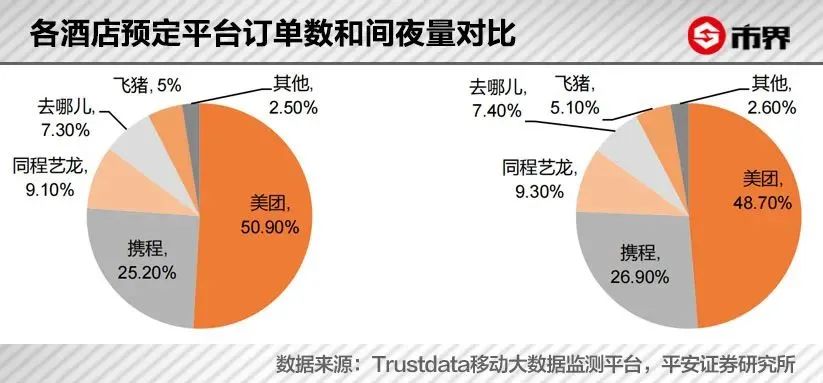

平安證券的數(shù)據(jù)顯示,從各在線酒店預訂平臺的訂單數(shù)來看,2019年,依靠高頻打低頻帶來的流量基礎,美團占比達到了50.9%,攜程旅行為25.2%,去哪兒為7.3%;間夜量上,美團同樣以48.7%的份額位居第一。盡管某種程度上,攜程因服務偏中高端酒旅而利潤豐厚,但所謂“大力出奇跡”,規(guī)模同樣重要。

阿里的在線酒旅業(yè)務雖相對落后,但通過調(diào)整組織架構,已將高德、本地生活和飛豬組成生活服務板塊,也能看出它競爭的決心。

攜程面臨的另一挑戰(zhàn)在于,隨著人們疫情后出游習慣改變,周邊游、本地游正在成為首選。

而攜程更擅長的卻是中長線旅游,相比之下,美團的高頻到店業(yè)務在2019年的市占率已達13%,“驢媽媽”的周邊游預訂市場占比有28.5%。

變化的行業(yè)環(huán)境使得攜程不得不去開發(fā)新業(yè)務,和尋找新增流量。

攜程也有所行動,比如大力發(fā)展周邊游以及私家團、主題游等品質(zhì)休閑產(chǎn)品,同時于2020年啟動了“復興V計劃”,推出“BOSS直播+高星酒店預售”和垂直類直播平臺“星球號”,增加種草環(huán)節(jié),縮短用戶決策時間,降低交易成本。

在景鑒智庫首席分析師周鳴岐看來,“攜程旅游”APP在屬性上更偏功能性,“人們打開攜程的APP,目的性比較強,要么訂票,要么比價”。相對而言,抖音、小紅書的日常屬性更為明顯,流量轉化作用比較突出。

中高端旅行客戶始終是攜程的護城河,2021年公司商旅管理業(yè)務的營收有13.47億元,較2019年增長了7%。從這一點出發(fā),商旅管理業(yè)務或許會是攜程的一個突破口。

在信息化程度不高的年代,攜程抓住機會,做在線代理、呼叫中心,契合了時代脈搏,后續(xù)靠著幾筆“蛇吞象”的投資并購交易,坐穩(wěn)了OTA行業(yè)的頭把交椅。但隨著信息化程度變高,巨頭入局者越來越多,其中間商的角色已有些遜色,早從2017年開始,其核心業(yè)務的增速就已經(jīng)放緩了。

吃老本顯然已經(jīng)不太適用當下形勢,面對新的后來者,攜程只能繼續(xù)戰(zhàn)斗。

(李鳴為化名)