新用戶登錄后自動創建賬號

登錄

11月14日,攜程發布了2019年第三季度的財務業績。報告期內,攜程收入達到105億元人民幣,同比增長12%;營業利潤為22億元人民幣,同比增長52%。

值得一提的是,若不計股權報酬費用,本季度攜程的營業利潤率為25%,是過去6年的最高值。

而這份財報體現的價值不止這些。在本季度,攜程的國際業務占比超過35%。其中,攜程的國際酒店業務(除大中華地區目的地)收入同比增長50%,Trip.com品牌下的國際機票票量連續第12個季度保持三位數的增長。

發力全球化,徹底打開了攜程收入增長的天花板。同時,隨著利潤率更高的國際業務占比提升,加上運營效率的優化,能讓攜程保持一個不錯的盈利能力。

收入雙位數增長,較高的營業利潤率,或許將成為攜程未來一段時間的“新常態”。

攜程換“天花板”

過去,投資人對攜程詬病最多的是,看得懂現在,看不清未來。說到底,大家都在問一個問題,十年后的攜程長什么樣?

攜程的全球化戰略,讓這個問題有了答案。

2019年Q3,除大中華地區外,攜程的國際旅游酒店業務收入同比增長50%,Trip.com品牌下的國際機票票量連續第12個季度保持三位數的增長。截至目前,國際業務收入占比超過35%。

受益于國際業務的增長,此前三個季度,攜程增速始終保持在20%左右。2019年第三季度攜程收入為105億,同比增長12%。

某種程度上說,攜程能取得兩位數增速殊為不易。因為今年以來,香港旅游業持續低迷。香港財政司司長陳茂波稱,8月香港部分地區酒店入住率下跌逾一半。而香港作為重要的出境游目的地,對所有在出境游市場深耕的旅游公司的業績,都有深刻影響。

而短期的地區業績波動,并不會影響攜程長期的增長邏輯。國內出境游市場增長,自由行在出境游中占比的不斷提高,攜程憑借其在高端市場的品牌,很容易能拿下這部分市場。

這給攜程帶來兩個機會。一是以國際機票預訂為入口,延伸至國際酒店、景區門票,以及租車服務等。二是從服務國內人群的出境游延伸到服務國際市場。

基于這兩個大邏輯,我們再來看攜程今年3季度各項收入的變化。

2019年第三季度票務服務收入37億,其中,攜程的國際機票業務在第三季度取得了高于行業增速的增長,Trip.com品牌則實現了連續 12 個季度三位數的機票票量增長。

在攜程的全球化戰略里,票務業務價值巨大。因為在國際市場,幾乎不存在平臺線下運營的空間,機票往往是用戶決策流程中,唯一的線上流量入口。而這是國內諸如美團這樣專注本土市場的公司無法比擬的優勢。

在酒店業務方面,2019年攜程的住宿預訂收入41億,同比增長14%。過去幾個季度,攜程住宿預定收入增速持續穩定在兩位數以上,增長主要來自國際酒店業務,今年三季度國際酒店業務同比增長達50%。

除了國際業務,下沉市場開拓,也成為攜程另一個重要的增量。

攜程在高端酒店絕對的優勢地位,能確保其在開拓下沉市場時保證公司整體的盈利能力、在低星酒店市場給出極具競爭力的價格,以獲得一定的市場份額。

此外,攜程的其他業務也有不小的增長。2019年第三季度旅游度假收入和商旅收入分別為16億和3.35億,分別增長19%和26%。

旅游度假收入增長原因是,線下店流量的增加。根據國盛證券在9月份的數據,攜程大概有8000家左右加盟店,線下店在服務旅游服務時,又可以給酒店、票務等其它業務引流,部分解決了線上獲客成本不斷增加的問題。

開源節流,非GAAP營業利潤率創近6年新高

本次財報中,攜程最亮眼的數據不僅是收入,更是利潤。

2019年第三季度,攜程營業利潤為22億元人民幣,同比增長52%。若不計股權報酬費用,攜程非GAAP營業利潤為26億,同比增長40%。非GAAP攜程的營業利潤率為25%,是過去6年的最高值。

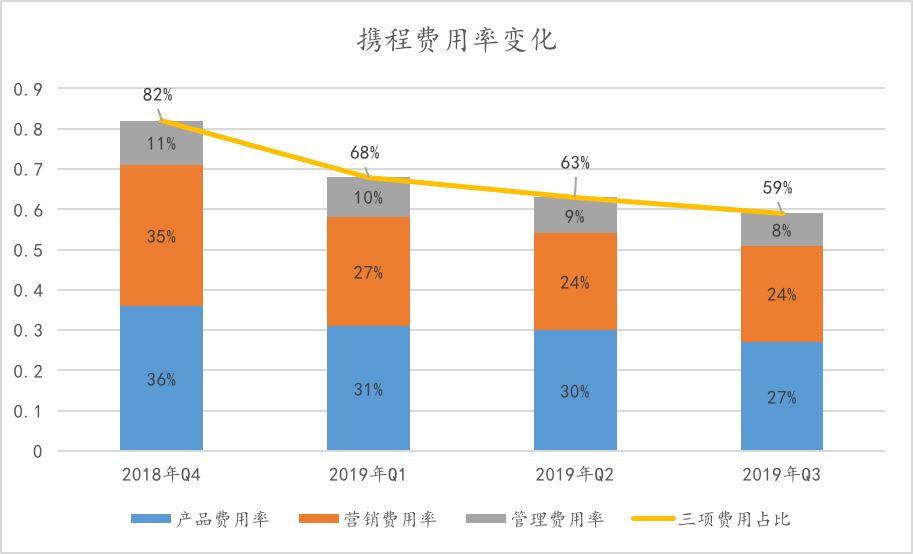

營業利潤持續增長的重要原因是,攜程運營效率的提高。這直接體現在費用支出的控制。過去四個季度,攜程三項費用占比已從82%降低至59%。

比如,攜程會監測在各個營銷渠道投放的ROI,并將營銷費用更多的投向ROI高的渠道,實現營銷費用的效率優化。去年第四季度,攜程營銷費用占比為35%。到今年第三季度,這個數據下降到24%。

但這絲毫沒有影響攜程的獲客。第三季度攜程的海外月活人數也突破了1億。

除了對營銷渠道ROI的管控,攜程還會監控每個區域的利潤率,并針對利潤率的高低做相應的調整。目前攜程進入了超過20個國家和地區。

相比于節流,開源當然也同樣重要。發力國際業務后,攜程收入結構得到了明顯的優化。

一方面,海外收入占比提高,有利于分散單個地區變動帶來的風險。另一方面,國際收入的高毛利,也有利于提高攜程的利潤率。根據管理層透露,“出境游的平均價格遠遠高于國內游價格,出境游業務的利潤率更高。”

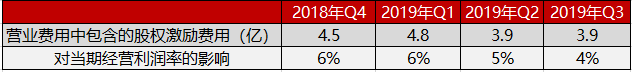

營業利潤的高速增長,還有一個重要原因,攜程的股權激勵回歸常態。

此前攜程收購去哪兒后,股權激勵費用出現大幅增加,這很大程度上影響了攜程過去幾年的營業利潤。最近四個季度,攜程的股權激勵費用總額和對當期經營利潤率的影響均成下降趨勢。

長期來看,國際業務占比提高,運營效率優化,加上股權激勵的穩定,將有可能讓攜程的盈利能力維持在一個較高水平。

全球最大旅游企業,只值200億美金?

換了“天花板”,越來越賺錢的攜程,似乎并沒有受到投資人的重視。

根據昨天收盤價,攜程的估值只有184億美金。這樣的估值什么水平?我們對比一下國際兩大OTA巨頭Booking和Expedia的業績表現,在來談攜程現在的估值。

2019年前三個季度,攜程每個季度的收入增速均超過Expedia和Booking,并且收入增速始終維持在兩位數,這是Expedia和Booking都未曾達到的。

如果拉長周期來看,攜程在2004年-2018年間CAGR為38%,同期Booking為21%、Expedia為13%,依然遠超Booking和Expedia。

攜程的利潤表現更加強勢,今年前三個季度營業利潤同比增長均超過50%,經營利潤穩健增長。而Expedia和Booking在前三個季度均出現過同比下滑的情況。從這個角度來說,攜程的未來盈利能力超越兩大巨頭也未嘗不可能。

攜程手上拿著137億美元的凈資產,成長性高于同行業平均水平,每年收入保持兩位數增長,盈利能力尚有提升空間,市凈率卻只有1.31。

然而,當我們僅僅依靠簡單的市凈率或市盈率作為評價標準時,我們可能忽略了最為關鍵的因素。

觀察一家公司的價值并不完全是看其當下的業務,更應該取決于其所作生態的規模大小,以及它們的貢獻比例。

而正是這些因素,將決定攜程到底會增長到哪里。準確的來講,攜程的邊界不在于有形的業務形態,而在于它試圖提供的用戶價值,和相應生態的建立。

在新的故事里,作為國內最大的在線旅游公司的攜程,正在讓位于一個業務橫跨全球旅游行業、市場空間更大的攜程。

在全球化的競爭中,當下的攜程占據了一個很好的位置。體現在三點,中國人出境游的浪潮,全球布局和經驗豐富的管理層。

過去幾年,中國出境游的浪潮是其全球化業務的重要支撐。中國是全球最大的出境游市場。1995到2017年,我國出境旅游人數由0.05億人次增至1.43億人次,年均增長17%。

從出境游延伸到國際市場順理成章。因此過去幾年攜程做了很多全球化的布局。

2016年10月,在投資美國途風網之后,攜程實現了對海鷗旅游和縱橫集團的戰略投資,開始布局北美旅游市場。

2016年11月,攜程以14億英鎊收購了英國旅游搜索巨頭天巡;

2017年11月,攜程收購了美國的旅游元搜索平臺Trip.com;2018年攜程收購印度B2B旅游平臺Travstarz Global Group。最近攜程又成了“印度攜程”MakeMyTrip的第一大股東。

今年11月6日,攜程和Trip Advisor(NASDAQ:TRIP)達成戰略合作伙伴關系并擴大全球合作,合作內容包括成立合資公司、達成全球內容協議以及公司治理協議。和TripAdvisor的合作,彌補了攜程在海內外旅游內容上的短板。

這些投資都為其后續在國際市場發力打下基礎。而同時,攜程也擁有了過去二十年中國互聯網行業最好的管理層之一。

說起來,過去二十年攜程大大小小的戰役也打過不少。從PC時代的同程、藝龍,到移動端的去哪兒,無一例外均以攜程的勝利而告終。即使強如美團,也沒能撼動攜程在酒店的優勢地位。

因此我們有理由相信,攜程大概率能在全球化的競爭中有所突破。

而當不到200億美元的攜程,拿著全球在線旅游最大的GMV,去賭數萬億旅游產業的超級平臺。這樣的賠率應該足夠誘人了。

*本文來源:微信公眾號“讀懂財經”(ID:dudongcj),原標題:《攜程換了“天花板”》。