新用戶登錄后自動創建賬號

登錄

中信銀行等不及了。

4月21日晚,騰邦國際商業服務集團股份有限公司(簡稱“騰邦國際”)發布公告表示,公司于4月17日收到廣東省深圳市中級人民法院的《通知書》稱,申請人中信銀行有限公司深圳分行申請對公司破產清算。

根據公告,中信銀行深圳分行曾為騰邦國際提供綜合授信人民幣3億元,期限自2018年7月17日起至2019年7月4日止。而截至4月21日,貸款本金及相應的利息等均未歸還。

騰邦國際表示,目前公司已向法院提交異議書,正積極與債權人進行溝通。但不排除債權人因債權到期無法受償,對公司資產、銀行賬戶等進行查封凍結,乃至對公司資產進行拍賣處置。

騰邦國際,上市10年的商旅巨頭、出境游龍頭企業,曾經的民營企業500強,危機早已高企,行至命運的“冰點”,2019年凈利潤暴跌超1041%,而疫情下冰封的出境游,更讓它的危機遠未觸底,何以至此?

上市10年,高光擴張到危機高企

直接從騰邦國際的高光時刻說起。2011年2月,騰邦國際在深交所上市,彼時其主營業務為國內機票、國際機票、旅行社等,后兩者為并購而來。2012年開始,因互聯網訂票平臺興起,以及航司擴大自身機票直銷比例等影響,票代企業的日子并不夠好過,騰邦國際的票代空間受限,著手進行業務的多元擴張,并購是直接手段。

不完全統計,2014年,騰邦國際收購欣欣旅游,進軍線上;2015年,收購喜游國旅,布局出境游。2017年,騰邦國際收購了北京捷達國旅、深圳喜游國旅、TMA主體及其子公司、蘭州騰邦國旅、成都愛飛國旅、重慶小鳥集合國旅、上海騰邦國旅、北京華欣竹旅等8家公司,并對深圳市騰邦差旅、騰邦旅游集團進行增資;另以1000萬美元參與收購馬爾代夫水上飛機公司,開拓境外旅游資源。2018年2月,其收購深圳寶中旅游,布局目的地資源和線下網點;7月,宣布收購九州風行;10月,宣布擬收購巧趣文化旅游60%的股權。

同時,騰邦國際早在2014年即已涉足P2P網貸業務,并在2017年為小額貸公司融易行增資2億元。

由此,旅游+互聯網+金融,騰邦國際業務三大“馬車”形成。

騰邦國際曾有高管對執惠表示,“得大交通者得天下”,其認為機票是旅游業務的核心要素,必須牢牢把握。因此,機票業務是騰邦國際發展旅游業務的核心驅動力之一。

騰邦國際通過包機、航線運營等,以機票高頻消費作為流量入口,通過并購聚合了旅游目的地資源、線上線下旅游B2B和線下門店,從而形成相對閉環的出境游業務全鏈條,包括打造了“獲客+航線運營+目的地資源整合”于一體的縱向一體化產品布局。

并購是一家企業尤其是較新企業迅速擴大規模,乃至建立自身護城河的必由之舉。騰邦國際的規模和利潤,也逐漸走高。

根據騰邦國際財報,其直到2014年,凈利潤才突破億元,為1.24億元,同比增長42.7%。而2015年至2017年,其凈利潤持續走高,分別為1.46億元、1.78億元、2.84億元,同比分別增長17.2%、22.5%和59.1%。

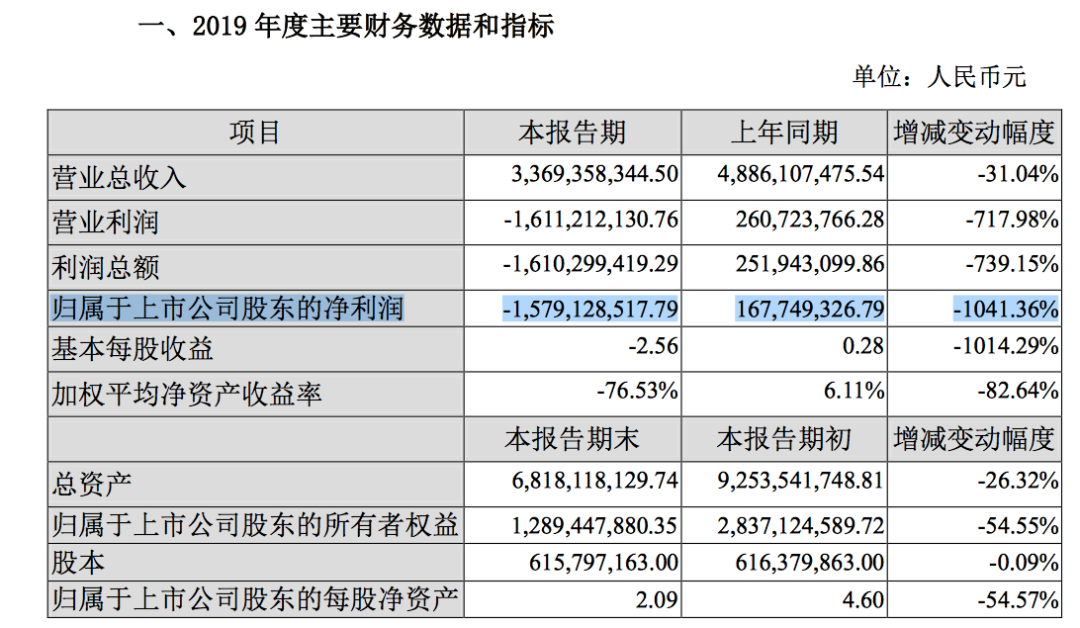

但到2018年,騰邦國際凈利潤為1.68億元,同比下降40.9%;2019年更慘淡,凈利潤虧損15.79億元,同比暴跌1041.36%。

騰邦國際2019年業績(來源:公司公告)

這可視為騰邦國際快速擴張帶來弊病的爆發。其一,大量持續并購,需要大量資金支持,導致資金承壓,大量發債進而高負債、高質押。不完全統計,從2013年至2017年,騰邦國際的營收和利潤每年增長,但經營性現金流量凈額基本每年減少、每年為負,同時短期借款基本每年增加、流動負債也每年增加;加上外部的融資環境比如金融去杠桿環境變化,導致融資境況變差,更添變數。

債務兌付違約成為家常事。4月12日,騰邦國際公告稱,披露有58起訴訟案件在身,2020年新增15起訴訟,多數為合同糾紛,累計訴訟金額達17.36億元,其中金融機構涉訴案件13起,涉及訴訟金額14.87億元,占合計訴訟金額的85.68%。

一個現象是,在高負債、現金流情況走差的情況下,騰邦國際仍選擇繼續并購,原因可能在于繼續做厚維持業績提升,以讓市場保持對其的信心,但債務和現金流情況由此可能進一步惡化,形成不良循環。

其二,騰邦國際的業務運營模式存在弊端。其雖通過大量并購建立起“大旅游圈”,但大而全,卻不緊實,協同效應受制約。騰邦國際對并購企業的整合方式是賦能,而不強行整合,比如保持眾多子品牌獨立,多進行資源協同。這里有客觀因素,即不同品牌的業務、特性、聚焦客群、品牌認知等都不一致,若強行整合,難免“強扭的瓜不甜”,可能難有1+1大于2的效應。

但這種各自為戰的協同模式,在成本控制、各品牌的邊際效應協同最大化等方面,存在問題。

這就要說到第三個方面,騰邦國際的賺錢能力。

目的地服務的關鍵之一是資源獲取及整合能力,這既要求騰邦國際進行重投入且保持精耕細作,同時能夠因地制宜打造成匹配客群的產品,且在營銷引流轉化留存等方面也有要求,要出成效較慢。也就對鏈條的各環節(各品牌)能否協同保持成本的最小化、效應的最大化,提出一定要求。

梳理騰邦國際財報可發現,其2014年-2017年,包括2018年上半年,其營業成本的增速大于營業收入增速,營業利潤、扣非凈利潤增速小于營業收入增速,這或說明騰邦國際營業收入和凈利潤在各種業務并購后如期保持快速增厚,但其盈利能力或盈利水平卻在走弱。

以2018年為例,當年騰邦國際“增收不增利”,公司實現營收48.86億,同比增長38.43%;而凈利潤1.68億,同比下降40.88%。

總體來說,持續并購帶來一定時期里亮眼業績,但同時隱藏積累的隱患、內生造血能力的不夠,終會引發暴雷。

危機尚未觸底

債務危機壓頂,騰邦國際曾嘗試更多動作解圍,其中有兩個大動作,但一個“無疾而終”,一個留下更多隱患。

一是引入國資救場。

2018年10月中旬,騰邦國際公告稱,其與深圳市福田投資控股有限公司(簡稱“福田投控”)簽署了《戰略入股意向協議》。福田投控擬通過適當方式持有騰邦國際股份,成為其重要戰略股東,并探討成為第一大股東的可能性。

2018年12月,騰邦國際再發公告稱,其控股股東騰邦集團與深圳市投資控股有限公司(簡稱“深投控”)、福田投控簽署協議,協議內容主要為深投控和福田投控戰略入股騰邦國際,以及與騰邦集團共同開發福田保稅區的物業與土地資產。

深投控、福田投控都為當地國有企業。

這波操作其實有些類同國企控股東方園林,在行業不夠景氣、融資紆困較難的背景下,資金優勢較明顯的國企開始更多涉入接盤行為,這里面也有國企與民企業務協同,乃至地方政府部分意志的成分。民企考慮讓出控股權,自是無奈,有“賣股求生”之意。

但因騰邦集團等的股權質押融資或其他形式的融資,到期未能及時償還債務,部分持股被法院凍結,導致股權無法過戶,終不了了之。

二是賣掉“現金奶牛”。

去年11月初,騰邦國際公告稱,公司擬向騰邦集團出售全資子公司深圳市前海融易行小額貸款有限公司(簡稱“融易行”)100%股權,交易價格為9.1億元。這相當于去掉鼎立三足(旅游+互聯網+金融)之其中一足。

2018年騰邦國際的凈利潤為1.68億元,其中融易行的凈利潤為1.21億元,占騰邦國際全部凈利潤的72%,其重要性不用多說,妥妥的盈利關鍵先生和“現金奶牛”。

或者也可以說,作為一家旅游企業,主業不行,依賴本為副業的金融板塊來支撐。

根據騰邦國際今年1月初的公告,融易行出售已定,且已收到騰邦集團支付的第一筆股權轉讓款8500萬。

“現金奶牛”的消失,對騰邦國際的業績包括2019年業績(將)產生大影響。稍緩資金危機后,將面臨更大的造血盈利難題。

今年,將可能是騰邦國際12年來的最難年。

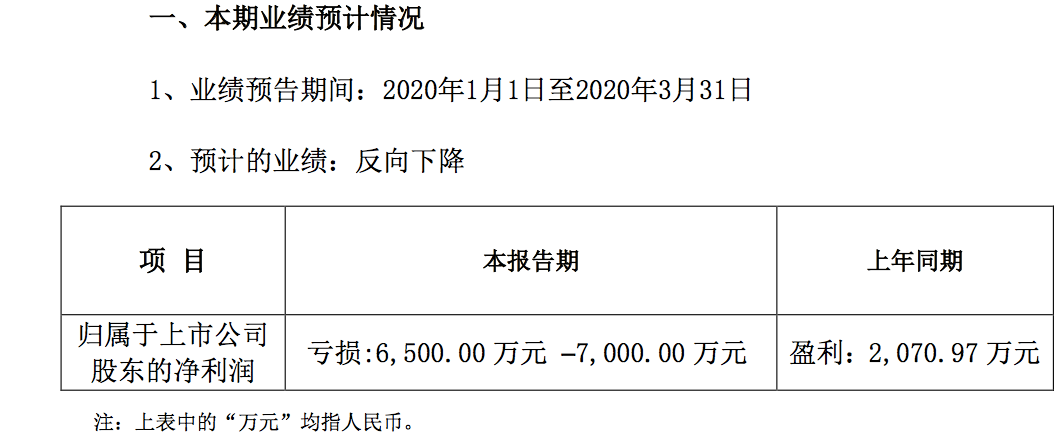

騰邦國際今年一季度業績預告顯示,報告期內,受宏觀經濟和疫情影響,公司的機票代理和旅游業務受到嚴重沖擊,預計今年1-3月凈利潤虧損6500萬-7000萬元。而去年同期約為2071萬元。

騰邦國際2020年一季度業績預告(來源:公司公告)

頹勢還將持續。

4月17日,國家民航局發文要求,航空公司在國際航線疫情防控政策實施期間,要對國際機票全部采取直銷模式,全面叫停機票代理。騰邦國際的票代業務基本停擺,就目前全球疫情局勢走向看,這個停擺期肯定不短。

另外騰邦國際仰賴的出境游,今年內基本報銷,明年還要經歷的恢復期,大概率也將較為漫長,整體局勢不樂觀。騰邦國際幾乎全鏈條業務都將受到影響,乃至重創,這將是真正的“入不敷出”。

騰邦國際在4月22日關于深交所問詢函的回復公告中提到,2019 年下半年以來,公司流動性遇到嚴重困難,業務也受到極大影響,資金周轉緊張,再加上較多銀行賬戶也遭到凍結,導致未能及時足額發放員工工資,存在2-3 個月的延遲,但不存在長期拖欠的情況,截至本公告之日(4月22日),公司未及時發放工資的金額約為800 萬元。

公告還提到,考慮到疫情對公司業務的重大沖擊,未來不排除部分員工會選擇離職,進 而對公司的業務經營帶來潛在的不利影響。

另公告稱,由于資金緊張未能及時支付離職補償金,導致部分員工提起了訴訟或勞動仲裁,截止4月22日,尚未支付的員工離職補償金約為480萬元。

諸多境況下,日子危矣,如何為續?