新用戶登錄后自動創(chuàng)建賬號

登錄

6月15日至7月3日,餐飲旅游板塊指數(shù)已經累計調整37.5%,標的估值不同程度殺低。估值過高使風險加劇,同理,估值殺低使機會顯現(xiàn)。

二級市場的波動并未改變旅游板塊的實體層面持續(xù)向好的發(fā)展趨勢,優(yōu)質企業(yè)是行業(yè)高速成長的代言人,同時也在鞏固和提升自身的行業(yè)競爭力。

普跌讓一些穩(wěn)增長的具體標的形成估值洼地;同時優(yōu)質企業(yè)的出現(xiàn)上車機遇。同時,新股發(fā)行暫緩將提升小市值公司的殼價值和相應預期。

本文分析旅游板塊當下三類投資機遇:

(1)低估值高安全邊際;(2)優(yōu)質成長龍頭;(3)潛在殼資源

一、低估值高安全邊際:中國國旅、中青旅、黃山旅游、長白山、峨眉山

1.PE(15E)分組

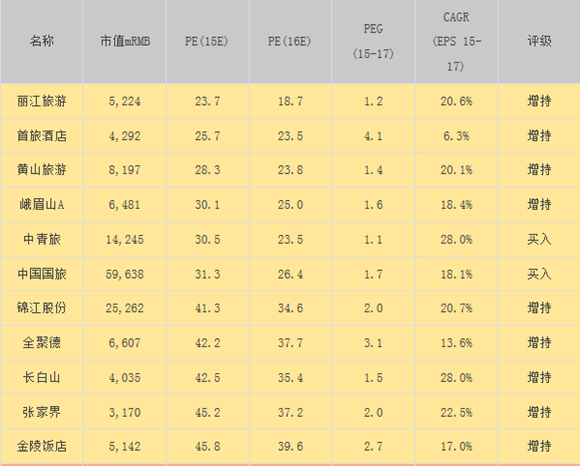

我們首先從估值的角度切入。根據(jù)我們全覆蓋數(shù)據(jù)庫,行業(yè)全景估值情況如下表所示:

餐飲旅游板塊個股PE(2015年)跨越范圍如下:最大值為1385倍(西藏旅游),最小值為-726.9倍(大東海),絕對值最小值為23.7倍(麗江旅游),按照估值大小我們分為三類:

餐飲旅游板塊個股PE(2015年)跨越范圍如下:最大值為1385倍(西藏旅游),最小值為-726.9倍(大東海),絕對值最小值為23.7倍(麗江旅游),按照估值大小我們分為三類:

一是極端估值組,包括西藏旅游(2015PE=1385)、西安旅游(2015PE=776.3)、國旅聯(lián)合(2015PE=-69.1)、大東海(2015PE=-726.9);

二是高估值組,標的估值介于50倍和200倍之間,包括西安飲食(2015PE=186.3)、華天酒店(2015PE=163)、三特索道(2015PE=155.5)、號百控股(2015PE=127.6)、北部灣旅(2015PE=116)、騰邦國際(2015PE=110.5)、大連圣亞(2015PE=100.7)、嶺南控股(2015PE=96.1)、北京文化(2015PE=88.8)、眾信旅游(2015PE=87.6)、易食股份(2015PE=87,剔除非旅游業(yè)務)、桂林旅游(2015PE=81.5)、曲江文旅(2015PE=78.4)、九華旅游(2015PE=78.2)、云南旅游(2015PE=76.5)、宋城演藝(2015PE=73.1);

三是相對低估值組,標的估值介于20倍和50倍和之間,金陵飯店(2015PE=45.8)、張家界(2015PE=45.2)、長白山(2015PE=42.5)、全聚德(2015PE=42.2)、錦江股份(2015PE=41.3)、中國國旅(2015PE=31.3)、中青旅(2015PE=30.5)、峨眉山A(2015PE=30.1)、黃山旅游(2015PE=29.3)、首旅酒店(2015PE=25.7)、麗江旅游(2015PE=23.7)

(2)篩選標的

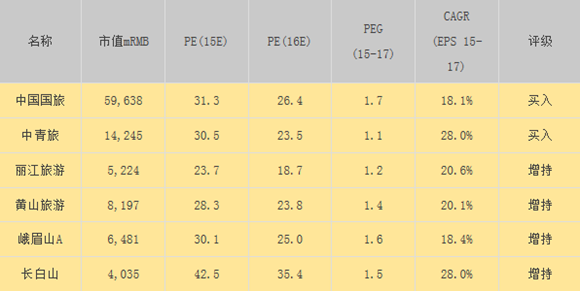

估值過高使風險加劇,同理,估值殺低使機會顯現(xiàn)。根據(jù)我們的盈利預測,結合PEG,我們在低估值組里綜合考量認為,中國國旅、中青旅、黃山旅游、長白山、峨眉山、麗江旅游等個股已經已經顯現(xiàn)投資機遇。

估值過高使風險加劇,同理,估值殺低使機會顯現(xiàn)。根據(jù)我們的盈利預測,結合PEG,我們在低估值組里綜合考量認為,中國國旅、中青旅、黃山旅游、長白山、峨眉山、麗江旅游等個股已經已經顯現(xiàn)投資機遇。

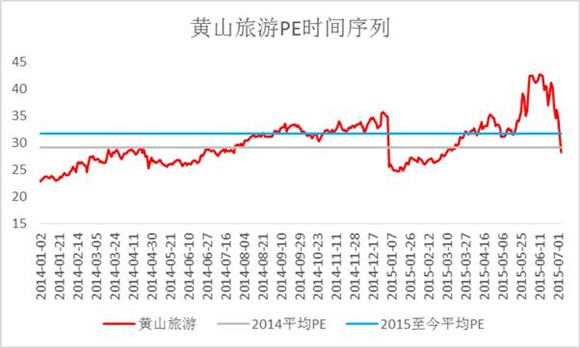

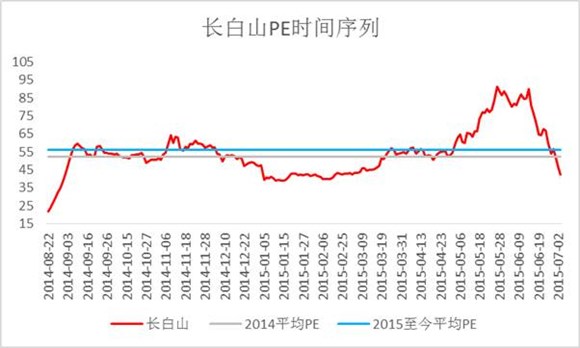

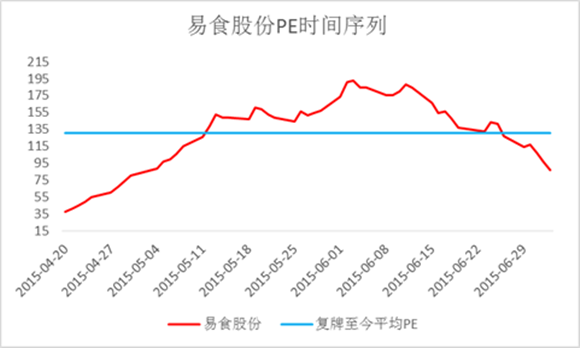

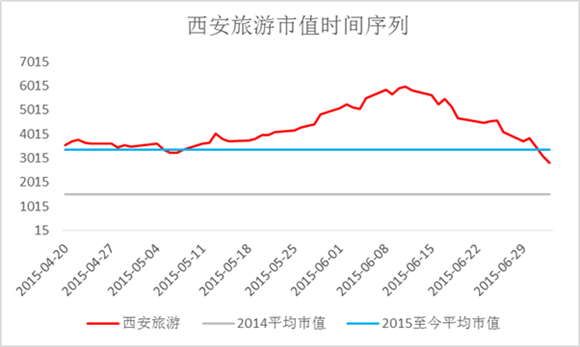

一方面,從截面數(shù)據(jù)看,上述個股PE(2015E)和PEG(15-17)處于行業(yè)尾部;另一方面,從時間序列來看,上述個股估值已經擊穿今年平均水平,殺向甚至擊穿14年平均PE水平。如果說牛市上半場積累的高估值是非理性,使系統(tǒng)性風險提升,那么在市場整體大幅殺跌之后,所產生的矯枉過正形成了估值洼地。

(3)小結:

(3)小結:

標的:中國國旅、中青旅、黃山旅游、長白山、峨眉山、麗江旅游

理由:如果說牛市上半場積累的高估值是非理性,使系統(tǒng)性風險提升,那么在市場整體大幅殺跌之后,所產生的矯枉過正則形成了估值洼地。

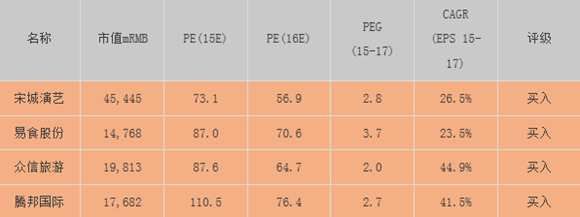

二、優(yōu)質成長龍頭:眾信旅游、易食股份、騰邦國際、宋城演藝

(1)邏輯:旅游行業(yè)高速成長趨勢不破,優(yōu)質企業(yè)投資價值不減

旅游行業(yè)自身加速成長的趨勢沒有發(fā)生任何變化,旅游行業(yè)仍然是大消費板塊中的增長最快的細分領域之一,移動互聯(lián)網加速行業(yè)需求全面爆發(fā),差異化優(yōu)勢明顯的公司及行業(yè)龍頭將享有更豐厚的行業(yè)紅利。

目前A股旅游板塊的尷尬在于已有標的并不能恰當?shù)姆磻糜涡袠I(yè)當下的高成長和高關注度。因此少數(shù)能夠代表行業(yè)趨勢優(yōu)質龍頭企業(yè)成為稀缺標的而享有較高估值。

在未來一段時間內,旅游行業(yè)的高成長和投資標的的稀缺性不會生質變,而隨著新股審批進程的放緩,旅游行業(yè)優(yōu)質股票供求不均衡的局面將維持更長時間。優(yōu)質標的投資價值在基本面和供需層面上都將得到良好支撐。

(2)標的篩選

眾信旅游:

主業(yè)維持40%左右的較高增速平,主業(yè)成長性優(yōu)質穩(wěn)定。同時借力資本力量加速落地游學、金融等出境游綜合服務項目,并推進行業(yè)集中度的提升,鞏固行業(yè)護城河的同時,為整個出境游行業(yè)開拓了新藍海市場。而從估值角度來看,眾信旅游15年預測PE已經擊穿今年平均水平,經過充分調整。

易食股份:

易食股份:

未來三年公司旅游業(yè)務收入維持30%以上復合增速,主業(yè)成長性優(yōu)質穩(wěn)定。同時借助資本力量及海航集團輸出的成本優(yōu)勢和資源優(yōu)勢,凱撒旅游有望在未來加速推進全產業(yè)來年擴張及旅游生態(tài)圈打造。

騰邦國際:

騰邦國際:

公司通過金融業(yè)務實現(xiàn)行業(yè)競爭風險對沖并獲得長期成長動力。公司金融業(yè)務收入15年預計占總收入的43%,,而毛利潤貢獻率預計將超過50% 。在金融業(yè)務帶動下,公司未來三年凈利潤復合增速可維持40%。

宋城演藝:

宋城演藝:

公司主業(yè)未來三年利潤符合增速約25%,千古情異地擴張進展順利,異地項目預計將維持30%以上收入同比增速,主業(yè)成長性優(yōu)質穩(wěn)定。收購六間房后,形成了A股稀缺的線上線下雙渠道打通的綜合性娛樂平臺,六間房與演藝突出的社交、娛樂特性,有助于公司繼續(xù)推進產業(yè)鏈布局,有望通過引入版權節(jié)目資源實現(xiàn)打造類迪斯尼的全生態(tài)鏈娛樂集團。

(3)小結

(3)小結

標的:眾信旅游、易食股份、騰邦國際、宋城演藝

邏輯:旅游行業(yè)高速成長趨勢不破,優(yōu)質企業(yè)投資價值不減。隨著新股審批進程的放緩,旅游行業(yè)優(yōu)質股票供求不均衡的局面將維持更長時間。優(yōu)質公司投資價值在基本面和供需層面上都將得到良好支撐。

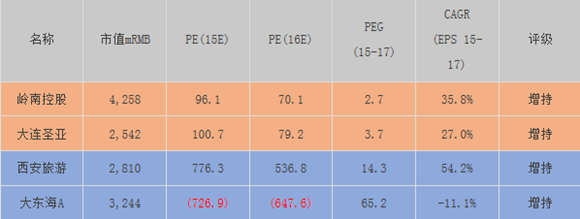

三、潛在上市平臺:大連圣亞、大東海A、西安旅游、嶺南控股

新股發(fā)行暫緩將使?jié)撛跉べY源價值被迫提升,但由于具體標的的操作空間具有高度不確定性,風險較高。這里篩選的市值較小、預期相對較高的公司。

3.總結

3.總結

本篇筆記分析當下三類投資機遇:(1)低估值高安全邊際(2)優(yōu)質成長龍頭(3)潛在殼資源。

低估值標的:中國國旅、中青旅、黃山旅游、長白山、峨眉山、麗江旅游。

理由:如果說牛市上半場積累的高估值是非理性,使系統(tǒng)性風險提升,那么在市場整體大幅殺跌之后,所產生的矯枉過正則形成了估值洼地。

優(yōu)質成長標的:眾信旅游、易食股份、騰邦國際、宋城演藝。

理由:旅游行業(yè)高速成長趨勢不破,優(yōu)質企業(yè)投資價值不減。隨著新股審批進程的放緩,旅游行業(yè)優(yōu)質股票供求不均衡的局面將維持更長時間。優(yōu)質公司投資價值在基本面和供需層面上都將得到良好支撐。

潛在上市平臺:大連圣亞、大東海A、西安旅游、嶺南控股。

理由:新股發(fā)行暫緩提升使?jié)撛跉ゎ愘Y源價值。