新用戶登錄后自動創建賬號

登錄

郵輪旅游:有錢有閑有粘性,高端休閑度假品。郵輪旅游(Cruise Tour)指以輪船作為所多功能工具,進行觀光、旅游、觀賞風景文物等活動,當郵輪停靠港灣,旅客也可以登岸游覽。

我國郵輪旅游:低滲透率、低客單價、高成長。2014年,70萬人次中國游客參加郵輪旅游(同比2012年增幅達到79%)。全球郵輪旅游消費滲透率1.4%,美國3.5%(累計21%);澳洲3.4%;歐洲1.3%(德國2%,英國2.6%);日本0.9%,新加坡3%。我國不到0.05%。受制于收入與休假制度,以短途游為主,客單價不高(有提高趨勢)。

迎來經濟階段+人口結構+政策多重支撐。我國已經跨過人均GDP6000-8000美元的郵輪產業發展的門檻,進入快速上升通道,人口老齡化也將成為推動力量。且郵輪行業能以1:10的高比例帶動多產業協同發展,促進就業。2006年發改委發布《促進我國郵輪業發展的指導意見》后,陸續在數項重要文件中提出要大力發展郵輪旅游,《中國郵輪旅游發展總體規劃》于2015年8月上報國家旅游局,預計10月份將出臺,將成為政策利好。

對于旅行社:郵輪有望成為利潤可比肩機票和酒店的核心產品

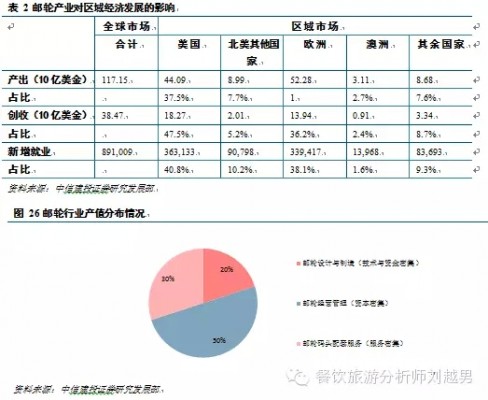

郵輪產業鏈上游包括郵輪設計與制造、船上物資的采購與配送、燃料補給,碼頭和港區的配套設施建設;中游:各大郵輪公司對郵輪的運作和管理;下游:郵輪產品的營銷和市場拓展。產值分布:郵輪設計與制造20%,郵輪經營管理50%,碼頭配套服務占30%。我國旅游產業中上游資源(港口除外)更多依賴于國外(寡頭結構),下游旅行社(包括OTA)起到了巨大的作用。

歐美市場67%的郵輪游客通過旅行社計劃和安排出游,70%通過旅行社購買郵輪產品(其中70%通過OTA在線預定)。我國的這一比例是97%。國外傭金率在20-25%左右。而根據我們前面的判斷,郵輪市場有望實現千億消費。對于旅行社,郵輪將有望成為比肩機票和酒店的明星產品。

有錢有閑有粘性,高端休閑度假品

郵輪旅游 (Cruise Tour)指以輪船作為交通載具、旅館住宿,餐飲供應以及休閑場所之多功能工具,進行相關觀光、旅游、觀賞風景文物等活動。搭乘郵輪旅游就形同旅客得以隨身攜帶住宿之艙房,當郵輪巡航停靠各地港灣甚或環航地球一周,旅客也可以登岸悠游列國。

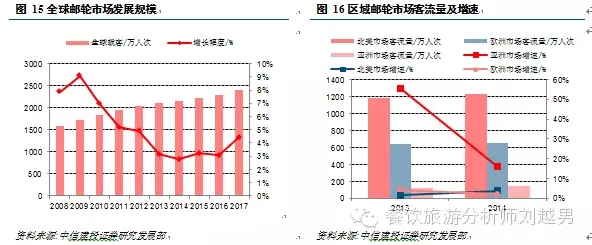

1980年以來,旅游行業整體年均復合增速4%,郵輪行業8.9%。預計2015年全球郵輪行業客流量2350萬人次,產值396億美元。到2020年底,全球郵輪游客有望突破3000萬人次。

產品形態大致經歷了3個發展階段:

一、越洋客運時期:十九世紀末至二十世紀前期,人類遠在飛行航空器發明之前,橫越大洋的旅行大多以船舶運輸為主力。

二、客輪發展時期:二十世紀初,歐美客輪業者在改變船舶噸位、船艙空間及加裝各式休閑娛樂設施,配合南歐愛琴海周邊希臘、西亞以及埃及等三大古文明遺跡景點,著手推動地中海郵輪旅游航線的開拓。第一艘地中海郵輪Prinzessin Victoria Luise,于1901年至1914年間在地中海海域營運了十四年之久。1912年冠達郵輪引進Laconia號于1922年率先開始環航世界,海上郵輪航線自此開始逐步進而擴及大西洋兩岸海域、中美洲加勒比海,最后延伸至北達阿拉斯加、波羅的海,南迄亞太地區以及南太平洋等海域航線。二次大戰(1937-1945)之后,各家郵輪公司逐步推出較短天數、較低價位航線,以及裝設各式新穎先進之游憩設施,吸引更多除了傳統銀發族群旅客外,也吸引較年輕中產階層旅客參與。

三、奢華郵輪時期:二十世紀初期郵輪以中老年有錢有閑的富商巨賈為主要客群設施逐漸趨于豪華及多功能。鐵達尼號 (Titanic)客船,除裝設有餐廳、酒吧、咖啡廳、游藝室、電影院外,并率先裝設舞廳、游泳池和健身館等游憩設施,開啟郵輪配套奢華游樂設施之路。

至今,一艘中、大型的所謂豪華郵輪,最起碼的甲板設備及其基本設施,大致均有如下之配置:

1、運動甲板 (Sun or Sports Deck)及麗都甲板(Lido Deck):郵輪最上兩層,設施有游泳池、池畔酒吧、健身房、美容院、SPA三溫暖、運動步道、網球場、小型高爾夫球場、自助餐廳、24小時簡餐餐廳、小型舞廳等。

2、服務設施甲板 (Promenade Deck, Upper &Lower):郵輪中間三層,基本設施大致有主餐廳、.游憩場所、劇場、歌舞廳、電影院、卡拉OK、各式主題酒吧、咖啡廳、免稅精品店、便利商店、相片沖洗店、會議中心、電腦上網設備、衛星通訊、兒童游樂場、嬰兒照護中心、醫療設施等。

3、客房區 (Stateroom, Cabin):大致可分為內艙 (Inside Cabin)、外艙 (Outside or Sea View Cabin)、陽臺艙 (Balcony or Veranda Cabin)、套房艙 (Suite Cabin)等四大類型。

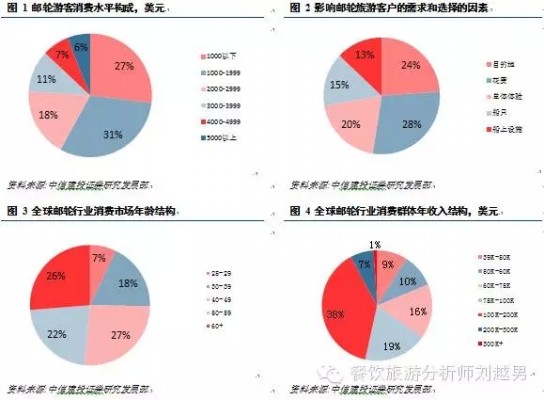

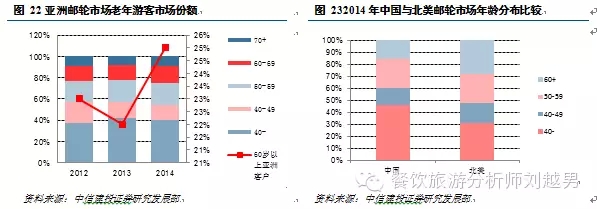

郵輪乘客的人均花費為2200美金,是整體旅游行業人均消費的1.8倍。并且, 20%的消費者會選擇與5個人以上的團體一起出游。80%的游客與配偶一起出游,25%的游客選擇帶自己的孩子一起參加郵輪項目。目標人群25歲以上,家庭年收入高于40000美金:根據CLIA2014年北美郵輪市場研究報告,北美市場的主要消費群體平均年齡49歲,年齡分布自30-39,50-59,60-74歲的區間內分布,按1/15的比例依次減少。超過1/3的游客年收入在100,000-199,000美金之間,28%年收入在60,000-69,000美金之間,樣本總體平均家庭年收入為114,000美金。

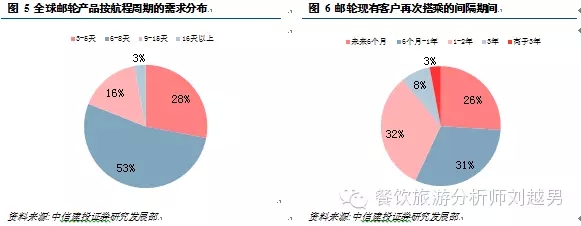

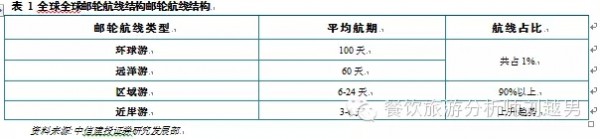

一般根據郵輪的航行區域將其分為:環球郵輪、遠洋油輪、區域郵輪和近岸線郵輪四大類。現有郵輪航線的平均周期為7.3天。以美國市場為例,美國法定假日為平均每年10.25天,搭配較為完善的帶薪休假制度,感恩節假期、圣誕節假期和春假是美國游客較為集中的旺季,配合年休,有1-3個星期的休假時間。

郵輪消費具有較高的消費粘性。根據CLIA的行業分析報告,參加過郵輪旅游的游客57%會在游覽結束后1年的期間內再次參加,而89%則會在未來兩年內再次參加郵輪旅游,97%會在未來三年內再次參加郵輪旅游。據另一項市場調研數據,已經參加過郵輪旅游的游客中,18%的游客對于郵輪旅游比其他出游方式有更顯著的偏好,69%覺得郵輪旅游比陸上旅游性價比更高。

經濟階段+人口結構+政策共同推動,郵輪經濟迅速崛起

我國的郵輪消費:低滲透率、低客單價、高成長

全球郵輪行業需求占整體旅游行業市場需求的1.4%。2014年郵輪旅游在美國市場的滲透率3.5%,美國有21%的人口參與過郵輪旅游;澳洲3.4%;在歐洲市場的滲透率1.3%(德國2%,英國2.6%);2014年日本滲透率0.9%,新加坡3%。2014年我國郵輪旅游人數滲透率不到0.05%。空間很大。

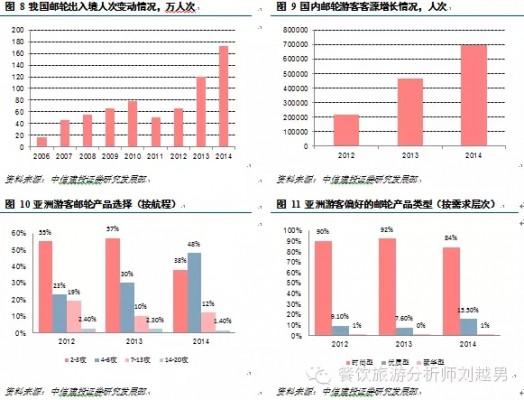

2006年至2014年,我國郵輪出入境人次從16萬增長到172.34萬次,其中國內游客占比由09年40%以下增長到13年的85.5%。2014年,70萬人次中國游客參加了郵輪旅游,與2012年相比年增幅達到79%。交通運輸部預計2020年中國郵輪旅客數量將達450萬人次;2030年沿海郵輪旅客吞吐量將達到3000萬人次左右。

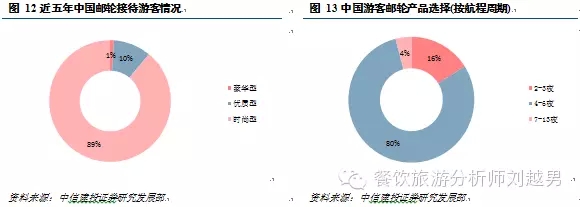

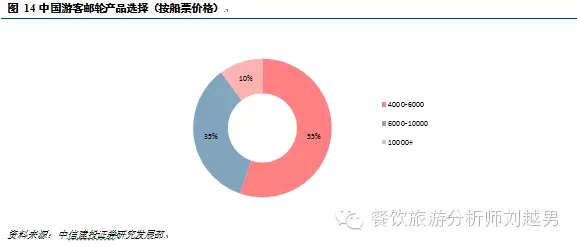

另一方面,客單價也有較大提升空間。就中國郵輪游客的總體特征而言,平均年齡在42歲,相比歐美郵輪旅游市場的主要消費者更年輕。其中70%月收入1-2萬元,人均消費能力5000元左右。受休假制度和消費能力限制,中國游客選擇的郵輪產品大多為價格較低,期限較短的郵輪產品。91%的亞洲游客選擇的目的地在亞洲范圍內;2014年,大部分游客(占比48%,較上一年增加60%)選擇的航程在4-6夜,平均航程為4.8夜。我們根據郵輪面向需求層次,將郵輪產品劃分為豪華型、優質型和時尚型,其中亞洲游客總體消費層次較低,偏好類型為時尚型(84%),對于豪華型郵輪的需求較少,但近年來對優質型郵輪的需求有所增長,2014年對優質郵輪的需求同比上升4%。

人均GDP6000-8000美元是郵輪產業發展門檻,西穩東進漸成趨勢

郵輪旅游在人均GDP達到6000至8000美元時,將會達到快速發展階段。1980年以來,旅游行業整體年均復合增速4%,郵輪行業8.9%。2014年全球郵輪游客達到2200萬人次,行業產值為1,170億美金(2013年),預計2015年全球郵輪行業客流量預計達到2350萬人次,產值1396億美元。到2020年底,全球郵輪游客有望突破3000萬人次。

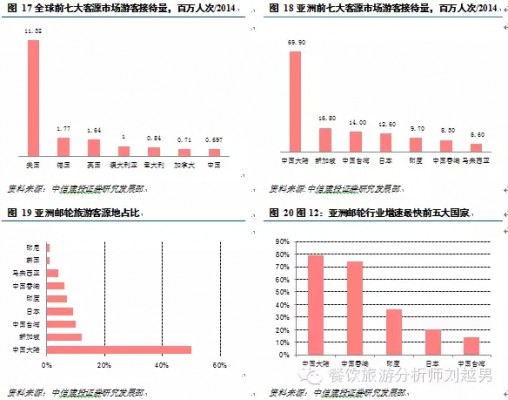

郵輪旅游消費仍以北美和歐洲為主,但亞太地區增長迅速。其中北美的游客為1200萬人次(占比55%),來自歐洲的游客為650萬人次(占比30%),亞洲140萬人次(占比6.4%、2012-2014年均增幅34%,預計2020年亞洲郵輪客流可以達到380萬人次),中國69.7萬人次(占比3.2%),已成為世界第七大客源國家。

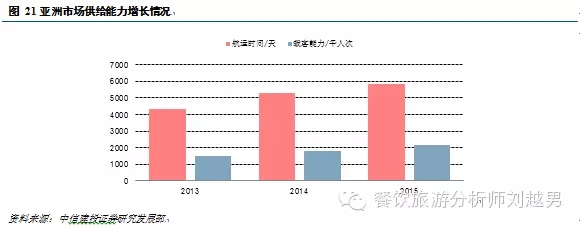

亞洲地區的可停靠港口數量也將在2015年達到980個以上,相比13年增加34%。國際郵輪公司在布局亞洲市場時有明顯傾斜,2014年亞洲地區郵輪公司部署的的郵輪數量年增長10%,郵輪班次和航線數量增加11%。預計2015年末,亞洲市場將有26個郵輪公司品牌布局運營郵輪數量達到52艘,其中噸位在7萬以上的巨型油輪1艘,噸位在5萬到7萬大型郵輪10艘,噸位在2萬到5萬中型郵輪22艘,噸位在1萬到2萬的小型郵輪14艘,總體承運能力達到217萬人次。從實際運營情況來看,亞洲地區總體運營期間延長了16%,載客能力增加了20%。總體運營時間從4307天上升到5284天,承運能力從150萬上升到217萬人次。老齡化推動商機

歐美成熟市場中,郵輪更多是面向老年消費者的旅游活動。老年游客在選擇旅游產品時更偏好于選擇美麗的自然風光或獨特的人文風貌,他們對于旅游過程中的舒適、安全和品質要求更高,因此要求途中時間短、景點時間長、行程安排節奏舒緩,同時需要配置健全的醫療安全設備和服務體系。郵輪作為一種移動的游覽目的地,兼顧了景點郵輪和行程的舒適,同時其完善的醫療安全設施配置和專業的服務團隊也能滿足老年游客對旅游產過程中的安全和健康的要求。

全球郵輪市場,60歲以上消費者占總體消費市場的26%,50歲以上消費者達到總體消費構成的48%。目前北美市場上的郵輪旅游的消費主力是出生于1946年至1964年間“嬰兒潮世代”出生人口,年齡在50歲到70歲之間,擁有財富和地位,家庭穩定,并衍生了2到3代家庭成員。這部分消費者基本不會獨自參加郵輪旅游,往往是與伴侶或其他家庭成員一起,或者借由旅行社組成“老年團”或者“社區團”組團出游,以滿足社交和人際需求。據國外旅行社統計,這種老年團占總體組團旅游的50%-60%。

在亞洲市場上,由于郵輪行業起步較晚,相對比較新鮮,因此嘗試郵輪旅游的人口年齡相較于歐美市場更加年輕,但隨著郵輪市場逐漸發展,郵輪被更多的老年消費者了解并接受,近年來亞洲市場的老年人所占比重也日益提升,2014年亞洲60歲以上郵輪乘客占總體市場的25%,較2012年增加了2個百分點。

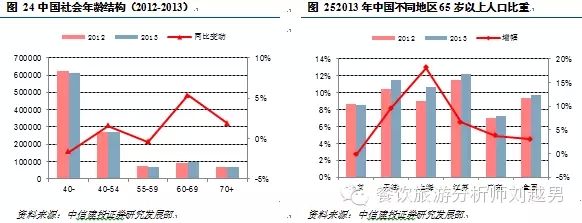

根據最新公布的2014年統計年鑒,截至2013年底,我國60歲以上的人口達1.7億,占總人口的14.89%,55歲以上退休人口達2.4億,占總體人口21.21%。根據《中國老齡化發展趨勢預測研究報告》預測,2020年60歲以上的老齡人口將達到2.48億,占總人口的17%;預計2050年,這一部分人口將超過4億,占總人口的比重超過25%。

從地域上看,環渤海和長三角等經濟發達地區的老年人口比例相對較高,其中,我國65歲以上人口占總人口比例為9.68%,而北京65歲以上人口分別占當地人口的8.58%,天津占11.4%,上海占10.64%,江蘇占12.2%,老齡化進程顯著,同時這些地區的老年人口往往具有較強的經濟購買力、較高的素質和更現代的消費旅游觀念,不在局限于過去重積蓄、重子女的消費意識,愿意在健康、舒適、有品質的項目上消費。

老年消費者的主要收入包括退休工資收入、存款利息、再就業收入、投資紅利、子女贈送等。從2004年至2014年,企業退休人員基本養老金水平由月均647元提高到2000多元,全國城鄉居民基本養老保險基礎養老金最低標準提高至每人每月70元,即在原每人每月55元的基礎上增加15元。而從2015年1月1日起,將企業退休人員基本養老金再提高10%,預計將有近8000萬退休人員受益。據統計,目前老年人口的總年收入在3000億元到4000億元人民幣之間。老年群體的消費能力超過1萬億,并預計將在2020年和2030年分別達到2.8和3.7萬億元。在老年消費市場上,旅游業的滲透率達30%,并且還將持續上升。

衍生帶動效應強,政策力挺

郵輪經濟具有需求穩定,產值高,行業帶動能力強的特點。郵輪本身既是一種交通方式,又是旅行的目的地,具有較強的資源整合能力。郵輪產業依托母港、停靠港及港口所在城市資源,向上下游領域延伸,形成了覆蓋船舶制造、港口服務、后勤保障、交通運輸、游覽觀光、餐飲購物和銀行保險等行業在內,跨區域跨行業、多領域多渠道的產業鏈。由于郵輪產業能以1:10的高比例帶動多產業協同發展,因此也被譽為“漂浮在海上的黃金產業”。

產業鏈上游包括郵輪設計與制造、船上物資的采購與配送、燃料補給,碼頭和港區的配套設施建設。中游環節則為各大郵輪公司對郵輪的運作和管理。產業鏈下游為郵輪產品的營銷和市場拓展。從產值分布的角度看,在整個產業鏈中,郵輪設計與制造占據20%,郵輪經營管理占50%,碼頭配套服務占30%。

據國際郵輪協會(CLIA)的統計,2013年,全球郵輪行業產值為1,170億美元,創造就業891,000個;北美市場占全球市場的80%左右,產值440億美元,增加就業363,000個。與郵輪旅游相關的沿岸景點訪問人次達1.14億人次,直接消費523.1億美元。

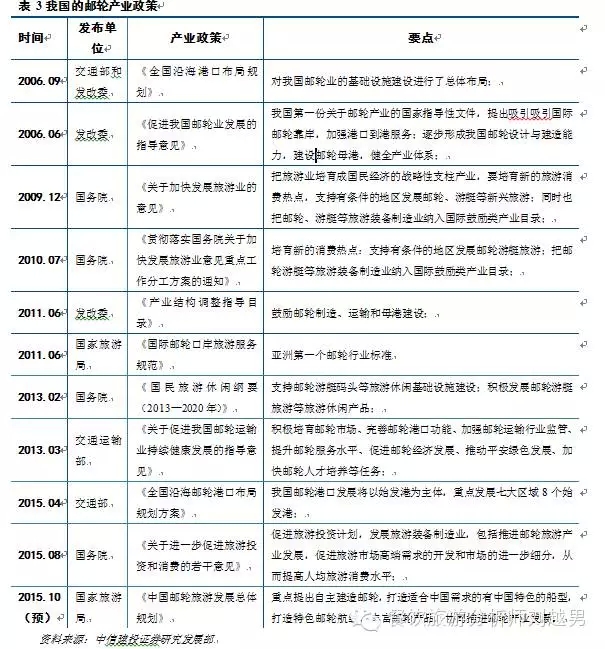

我國政府現已出臺的一系列扶持郵輪產業發展的產業政策如下:

除此之外,我國積極開展含中國郵輪產業發展大會、國際郵輪博覽會和中國郵輪產業發展高峰論壇在內的行業論壇和峰會,以期落實產業政策精神,研討行業發展方向,加強我國郵輪行業內各產業鏈條間的交流與合作,并積極吸收引進國外先進發展和管理經驗,深化外資與國內郵輪行業企業的合作和協同發展。

港口重在要求海岸線和停靠城市旅游資質

全球港口資源集中在美國、歐洲、東南亞地區

郵輪旅游的主要形式一般為夜航日停,在主要港口停靠時間為1-2天,停靠期間,搭載游客可以在港口所在城市的旅游景點進行休閑娛樂活動,因此對于港口城市的景點分布、景點質量以及配套設施及服務水平有較高的要求。

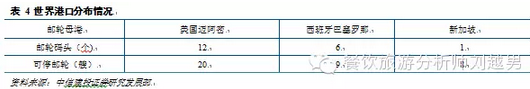

郵輪港口包括起始港、母港和掛靠港,其中由于母港一般配套設施健全,多為郵輪公司母公司或分支機構所在地,郵輪停靠時間較長,是郵輪物資補充的重要場所和游客的主要集散地。郵輪母港對經濟的帶動能力最強,經濟效益往往能達到停靠港的10-14倍,目前多集聚在北美地區。郵輪母港大部分集中在美國、歐洲、東南亞地區。在美國,以佛羅里達為中心,母港每年發送游客占全球75%以上。

郵輪經濟發達的港口城市一般具有岸線長、水港深、景區多的特點;本身多為國際著名的旅游熱點城市,同時周邊高質量景區密集,主要景點距離多為半日行程。以邁阿密為例。邁阿密港口郵輪接待量居世界首位。邁阿密港依托邁阿密市,是美國南部最大的貿易中心,而港口位于市中心海灘的黃金地段,附近有兩大國際機場,陸上交通四通八達。港口始建于1960年,目前有超過8.7公里的泊位,其中2.6公里的泊位供郵輪使用,擁有12個超級碼頭,可同時停泊20艘郵輪;還有2個郵輪客運站,擁有世界上最先進的管理設施系統,可同時服務8400名游客。共有12家郵輪公司的33艘郵輪以邁阿密港作為母港。依托加勒比海、加州、百慕大海域以及輻射歐洲和南美的旅游資源,行程從2天到48天不等,同時在母港也設有天然海邊沐場,距郵輪出入口僅10分鐘路程。港口年均接待郵輪游客超過400萬人次,游客在邁阿密消費超過200億元。

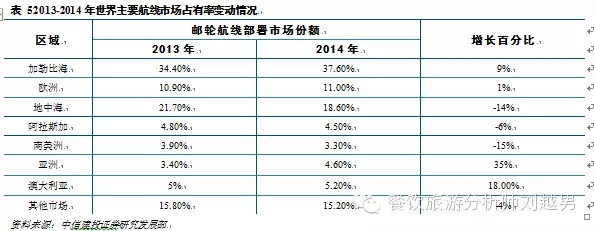

就航線分布情況來看,大部分集中于加勒比海、地中海、西北歐、阿拉斯加、東南亞及日本海域。歐洲及北美地區仍是郵輪航線最集中的地區,占到全球總航線的70%以上。其中,加勒比海航線上的運力占全球運力的37.6%,其次是地中海地區,占比18.6%。阿拉斯加地區航線雖然只在夏季的3-5個月內開放,但由于其景觀和風貌的特殊性也吸引了4.5%的游客。

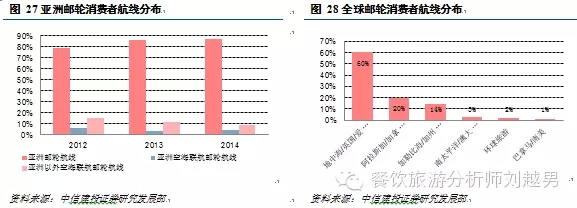

就亞洲地區郵輪游客的出游習慣來看,亞洲游客出游時間短,因此更傾向于亞洲區域內的航線,并且這一趨勢在近些年表現更加明顯。2012年選擇亞洲區域內郵輪航線的游客占比為85%,而14年選擇區域內郵輪航線的游客比例達到了91%。而亞洲游客在選擇亞洲以外郵輪產品時主要集中在歐洲地中海一帶,占全部亞洲以外郵輪需求的60%。

我國初步形成了三大港口群:華東華北郵輪港口群、華南郵輪港口群和海峽兩岸郵輪港口群。2015年底我國預計建成300個郵輪掛靠碼頭,相比13年增加6%,目的地游客停留時長達到807,000天。已建成或即將建成的專業郵輪碼頭有上海國際客運中心、廈門國際郵輪中心、三亞鳳凰島郵輪碼頭,上海吳淞口郵輪碼頭、天津港國際郵輪碼頭,其中上海吳淞口國際郵輪港已成為中國最大的郵輪港,接待68%的中國郵輪乘客。

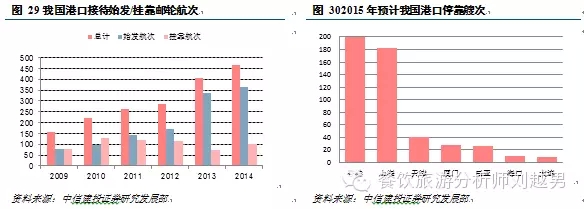

截至2013年12月底,上海、天津、三亞三大主要郵輪港口共接待國際郵輪390艘次,比2012年增長56%;接待出入境國內外郵輪旅客116.8萬人次,比2012年增長97%。2014年僅上海吳淞口國際郵輪港一處,靠泊郵輪254艘次,游客超100萬人。

2014年我國始發航線郵輪到港數量和郵輪旅客吞吐量分別為466艘次和171萬人次,年均增長達到33%。其中始發航次達到366艘,相比09年僅有80艘次,增幅達360%。上海港、天津港、三亞港和廈門港是我國主要停靠港口,已經建成10個郵輪泊位,設計年通過能力420萬人次。這四大港口在2014年到港數量和郵輪旅客吞吐量分別占全國的90%和97%,其中上海港比重分別達58%和72%。

另外還有七個城市(秦皇島、煙臺、寧波、溫州、廣州、北海、海口)正在規劃建設郵輪碼頭。青島港、深圳港和北海港等港口在建郵輪泊位15個,設計年通過人次465萬人。

目前國際郵輪公司在中國開辟的航線中4-7天的短程旅游占多數,并主要以天津、上海和香港為母港出發。從天津港或上海港出發時,掛靠港多為東北亞區域內日本、韓國的著名港口;以香港為母港時,航線會涉及臺灣、三亞及東南亞區域等。而以國外港口為母港出發時,大連、青島等港口也會成為較受歡迎的掛靠港。

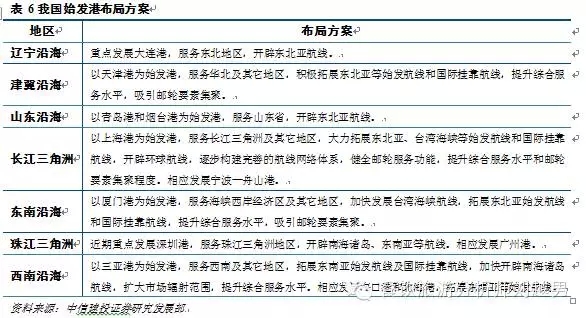

根據中國交通運輸部15年4月22日出臺的《全國沿海郵輪港口布局規劃方案》,我國要在2030年前,在全國沿海形成“郵輪母港引領、始發港為主體、訪問港為補充”的港口布局,規劃方案提出在全國形成12個包括大連港、天津港、青島港、煙臺港、上海港、寧波-舟山港、廈門港、深圳港、廣州港、三亞港、海口港和北海港在內的始發港。預計2030年沿海郵輪旅客吞吐量將達到3000萬人次左右,年均增速約20%。

依賴國外、寡頭壟斷

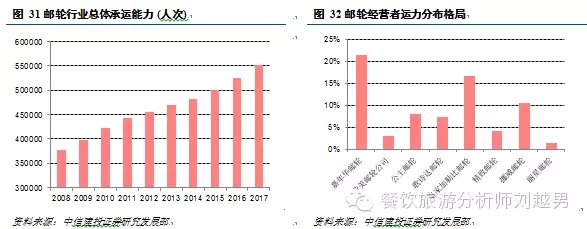

隨著需求的增加,各國對郵輪行業的投資也不斷增加,以承運能力來衡量的郵輪行業總體供給水平也不斷提升。2009年全球郵輪行業總運能為39.7萬人次,到14年已經達到48.2萬人次,增加了21%。

目前全球郵輪市場供給總體呈現寡頭壟斷格局。全球8大郵輪公司隸屬于三大郵輪集團——嘉年華集團、皇家加勒比郵輪集團和麗星郵輪集團,占有全球郵輪旅游市場約85%的市場份額。其中嘉年華集團就占有全球市場56%份額。

各大郵輪公司對未來郵輪市場都持樂觀的態度,紛紛通過增加港口和航線,加大對船只的投資,以期借助規模效應增加市場份額,提高盈利水平。根據CLIA的統計,2015年將新增6艘海上郵輪,投資40億美金;到2020年間,新增海上郵輪將達到33艘,共投資256億美金。

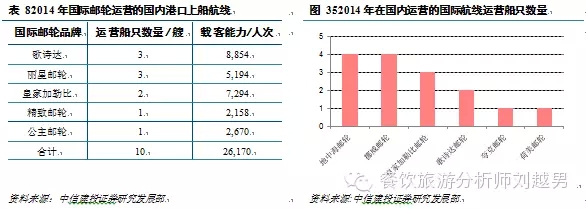

基于中國市場良好的發展前景,國際各大郵輪公司都重視在中國境內開展業務。我國自營郵輪公司目前剛剛起步,市場上主要郵輪產品由國際郵輪公司提供,占比達97%。目前有五家國際郵輪公司的10艘郵輪提供自中國港口出發的航線,載客能力達到2.6萬人次。除此之外,也有國際郵輪公司通過國內旅行社向中國郵輪乘客提供海外航線產品,航線主要分布在歐洲地區,船次達15艘,但消費量不大,只占國內郵輪消費總計的1.1%。

由于我國對郵輪旅游行業的總體需求層次較低,消費者對價格比較敏感,航次周期較短,目前郵輪公司向國內游客提供的郵輪以5萬噸次的中型郵輪為主,航線產品則集中在日韓航線,總體占比50%左右,相對單一,價格競爭激烈,未來郵輪公司將以提高產品差異化,滿足更多層次的需求為發展方向,以獲取更大的市場份額。

2015年在亞洲市場運營的國際郵輪公司品牌達到26個,其中以麗星,歌詩達和皇家加勒比為代表,分別占有33%,20%和16%的亞洲區域內航線的份額。其中,歌詩達的客流量預計將達到217萬人次,占郵輪旅客的29%,而麗星和皇家加勒比將各自占據25%的市場份額;而在亞洲市場遠洋航線中,公主郵輪則以18條航線居首,占總體市場份額的40%。

我國自有郵輪運營公司初現

自2013年起,一些中國企業通過收購國外郵輪或與國際郵輪公司合租組建了我國自有或合營郵輪營運公司。

渤海輪渡于2014年2月收購歌詩達航行者號改名中華泰山號,收購價格4,368萬美金,并在香港成立全資子公司渤海郵輪有限公司進行郵輪業務的運營和管理。中華泰山號總噸位2.45萬噸,擁有1000個客位。郵輪母港設在煙臺,主營日韓航線,布局環黃渤海海上郵輪航線。2014年承運26個航次,運送旅客15,836人次,票價在1500-5000之間,實現營業收入3777萬,成本5744萬,毛利率-52%。同時持有中華泰山郵輪博彩娛樂40%的股權,經營郵輪上的博彩業務。

海航旅業2011年自嘉年華集團引入海娜號郵輪,13年初在三亞鳳凰島國際郵輪港首航。總噸位5萬噸,載客能力達1965人次,航線以日韓、臺灣和東南亞航線為主。

攜程于2013年12月與皇家加勒比合資成立天海郵輪,各占有35%的股份,其余股份由攜程管理層和磐石基金持有。旗下現已公示購入的郵輪為噸次7.15萬噸的新世紀號,載客量1814人,主營日韓航線,15年9月首航。航程5-6日,票價在1800到5000之間。2014年7月16日,攜程購入第二量郵輪“邁希夫二號”,噸次7.77萬噸級;2014年8月15日,攜程自途易郵輪購入第三艘郵輪“邁希夫一號”,噸次7.65萬噸級。

我國自有郵輪公司雖然起步晚,起點低,市場占有量小,但是可以發揮地域優勢,開展和設計符合中國消費者需求、有地方特色的郵輪產品,增加服務的附加值。也可以通過向產業鏈其他環節拓展業務,整合區域資源,提高總體效益。

收入彈性依賴船票,利潤彈性依賴增值服務

全球市場郵輪人均總消費1779美元,其中船票1350美元,甲板消費429美元(賭場236、靠岸86、SPA43美元);北美市場的游客郵輪上人均花費為2,200美金,其中船票價格為1,635美金,甲板及岸上花費為565美金,另外人均支付524美金作為到達港口的交通費用。其中船票價格包含船上食宿,船上便利設施如游泳池、健身房、圖書館等,以及船上娛樂設施如歌劇院、酒吧、表演秀等;甲板消費包括船上提供的增值消費如酒水,賭場,禮品店,免稅店,通訊費,spa,主題餐廳,藝術品銷售等,經營方式包括郵輪公司自營或外包給第三方公司,郵輪公司向第三方收取固定費用或按銷售收入的一定比例收取費用。

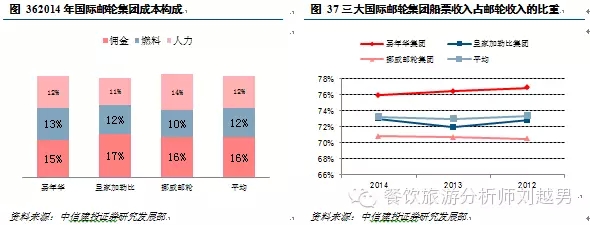

排名靠前的郵輪公司的收入構成如下:船票收入占總收入的80%,甲板增值收入占20%;而營業成本占收入的80%;郵輪公司的凈利潤彈性主要來源于船上的增值服務,主要組成部分為郵輪公司向第三方收取的特許經營權收入。2014年嘉年華收取的特許經營權收入為11億美金,皇家加勒比特許經營權收入3.2億美金,分別占總體甲板增值服務收入的29%和15%。郵輪公司的成本主要包括支付給旅行社的傭金,燃料,人工,分別占營業收入的12%,12%和16%。其中傭金主要來源于船票代理的費用,占船票收入的比例約為15%。

郵輪銷售高度依賴于旅行社

由于郵輪旅游產品往往是多個岸上景點與航線的組合,45%的郵輪游客會選擇以港口城市為中心拓展行程。除此之外,34%的游客在預定郵輪行程時偏好將郵輪行程與陸上游覽行程組合以充實度假期間的安排,因此郵輪旅游的計劃時間長,相對比較復雜,因此通常需要借助線下或線上旅行社的平臺完成。

目前全球有50000家旅行社有郵輪產品銷售業務,占整體郵輪產品銷售的70%。歐美市場67%的郵輪游客通過旅行社計劃和安排出游,70%通過旅行社購買郵輪產品(其中70%通過OTA在線預定,30%借助傳統線下旅行社)。并且根據事后回評,64%的郵輪游客滿意與旅行社的服務方式,形成日后旅行社郵輪業務的潛在客戶。因此郵輪公司重視與旅行社保持長期緊密的合作。大型郵輪公司常常會定期舉辦體驗或推廣項目,加深旅行社對郵輪項目的了解和體驗。

例如Expedia旗下的Cruise Ship Center 主營郵輪度假產品的銷售,公司配置了4000位專業郵輪度假咨詢師,通過其在北美設置的180個特許經營網點,向郵輪游客提供超值服務或行程建議,同時其在線數據庫下有200,000個艙位的銷售能力。

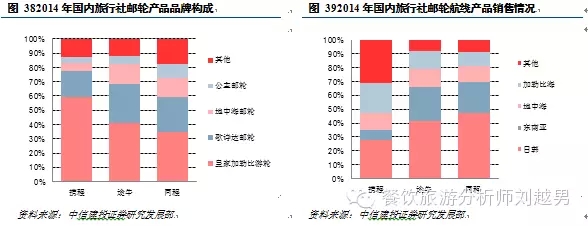

在中國,旅行社在郵輪銷售過程中的地位更加顯著。國內自營的郵輪公司尚且規模不足,提供的郵輪產品僅占現有國內市場的3%,而國外郵輪公司因為缺乏國內旅行社帶客出入境的資質而不能向我國消費者直接出售郵輪產品,只能借助國內旅行社的平臺,因此目前我國國內郵輪產品97%以上依賴旅行社銷售,線上渠道銷售的郵輪產品占40%。根據郵輪行業市場情況估計,2015年國內出港的郵輪將有12艘,航次達到500以上,預計郵輪客人將達到100萬人次以上,交易金額將超過90億,而通過包船旅行社或OTA分銷部分會占到95%。

隨著市場的擴大和郵輪經濟的興起,船票代理業務也成為各大旅行社和OTA爭奪的對象。OTA如攜程網、途牛網、同程網、驢媽媽、藝龍、環世郵輪網等在商機面前反應敏銳。截至2014年12月,途牛網提供郵輪產品數量達到272條,攜程網提供郵輪航線232條,同程網提供郵輪239條航線。其中90%以上都是國際郵輪公司的產品。其中,攜程網正在組建自己的船隊,目前已購入3量7萬噸級的郵輪,預計未來攜程網銷售國內郵輪公司產品占比會有所提升。

同時傳統旅行社諸如錦江旅行社、春秋旅游、中國國際旅行社等也組建了專門的郵輪業務部門以承接郵輪業務。國內企業看好郵輪業務,上港集團與地中海郵輪公司成立的地中海郵輪旅行社;京東獨家簽約皇家加勒比郵輪公司下的高端郵輪,并于途牛合作,開設京東郵輪頻道,提供多條國際航線產品。

國內游客假期時間短,航程多在4-5天,日韓航線是比較偏好的航線。

批發、代理模式并存,返傭率高

旅行社代理的收入占整體郵輪經濟收入的15.75%,主要模式包括船票代理和批發。

歐美旅行社郵輪產品的銷售模式比較成熟,以船票代理為主,也存在批發或在部分市場進行區域銷售的方式。批發模式下,郵輪公司制定銷售價格并提前一年公布銷售指導價格,旅行社通過買斷切艙或零散訂艙的方式拿艙銷售,偶爾因為某些重大事件包下部分或整條船只。在代理模式下,郵輪公司掌握定價權,郵輪公司在整個銷售期間內都可以根據銷售情況調整產品定價。旅行社取得回報來源于郵輪公司向旅行社支付的傭金,和基于預先約定的銷售量完成情況的獎金。郵輪公司旅行社費用支出一般占郵輪收入的15%,而其中船票收入占75%,而通過旅行社銷售的船票比例以70%計,傭金占船票銷售收入的20%-25%。

郵輪行業剛進入中國市場時,各大旅行社業主要是通過船票代理進行銷售。由于中國郵輪市場的需求爆發快,同時中國市場主要為中等消費水平的大眾市場,代理船票逐漸不能滿足市場需求。為了掌握上游資源,大型旅行社開始以包船的方式買斷郵輪艙位進行銷售, 中小旅行社通過上層分銷商購買船票,成為二級或三級代理。包船制度是指旅行社與船公司協商,就標準載客量每床每晚價格達成一致后簽訂的買斷型包船協議。包船后旅行社按合同約定全額支付包船費用。同時包船協議會約定滿倉率指標,如果銷售達不到指標,旅行社按虧艙的人頭支付罰金,罰金通常為包船協議只頂的標準載客量每床每晚價格。

在船票分銷環節,分銷層次包括一級包船商到二級分銷商,再到規模更小的三級分銷。較低級別的分銷商向較高級別的分銷商采購,同一級別的分銷商之間也會互相交易以豐富產品的種類。

我國旅行社銷售目前已經成以包船銷售為主,郵輪公司散賣為輔的銷售方式。這種做法主要面向的是我國的大眾消費市場,能保證旅行社掌握充足的上游資源,從而取得更為靈活的定價權。另一方面,銷售的風險將由郵輪公司轉移到國內旅行社身上,帶來一定的銷售壓力,在產品缺乏差異性的前提下,容易導致價格戰,使旅行社的收益降低。