新用戶(hù)登錄后自動(dòng)創(chuàng)建賬號(hào)

登錄融資30億美元后,為什么“新美大”依然很危險(xiǎn)

近日?qǐng)?bào)出了美團(tuán)大眾點(diǎn)評(píng)(China Internet Plus Group,簡(jiǎn)稱(chēng)CIP)融資超過(guò)30億美元的消息。融了這么多錢(qián)后,行業(yè)內(nèi)對(duì)新美大(CIP)持樂(lè)觀態(tài)度成為了主流。但在恭喜之余,我認(rèn)為新美大(CIP)依然很危險(xiǎn),為解釋自己的觀點(diǎn),我接下來(lái)將分上、中、下三部分解讀。上篇,從此輪融資新美大(CIP)披露的相關(guān)數(shù)字說(shuō)起。

上

30億美元依然不夠燒

新美大(CIP)30億美元融資額的真?zhèn)味扔卸喔撸堪凑招旅来螅–IP)的融資材料,投資方和投資額度是:騰訊的10億美元、DST的3.5億美元、摯信資本(TBP)1.5億美元、紅杉資本(1.5億美元)、剩下的包括高瓴資本、今日資本、中金公司等在內(nèi)的投資了13億美元。

按照上面披露的方式,包括高瓴資本、今日資本、中金公司等在內(nèi)的投資方,它們的投資額度應(yīng)該多在1億美元以下,13億的黑盒子里面,具體有多少還沒(méi)有到位尚不清楚。從目前披露的投資方來(lái)看,堅(jiān)守投前150億美元的估值,整體上是老股東和關(guān)系戶(hù)在做局,然后吸引散戶(hù)(小投資方)入場(chǎng)。

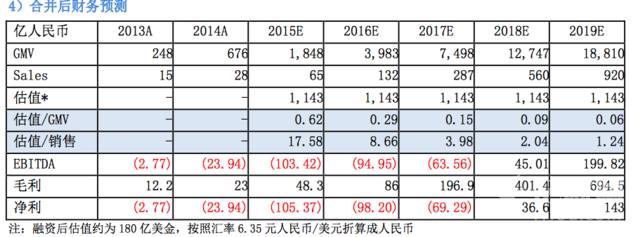

新美大(CIP)融資文件里披露的合并財(cái)務(wù)表預(yù)測(cè),2015年其虧損超過(guò)100億元,此前的融資額消耗殆盡;預(yù)計(jì)2016年和2017年依然會(huì)大幅虧損,兩年虧損額度將接近200億元;實(shí)際上,如果要追求增速,新美大(CIP)不可避免還需要花不少錢(qián)做投資或并購(gòu)。

所以,按照新美大(CIP)對(duì)于未來(lái)所需資金量的預(yù)期,30億美元(200億人民幣)的儲(chǔ)備也并不保險(xiǎn)。盡管已經(jīng)超過(guò)了30億美元的融資額,但嚴(yán)格意義上講這一輪還未結(jié)束,新美大(CIP)應(yīng)該不會(huì)排斥新的投資者。

150億美元的投前估值是流血融資

合并前,美團(tuán)上一輪估值就是70億美元(2015年1月),而大眾點(diǎn)評(píng)的估值是40.5億美元(2015年4月),在百度和阿里相繼發(fā)力O2O后,美團(tuán)、大眾點(diǎn)評(píng)在2015年10月被迫合并。

合并的最主要原因是,外部的競(jìng)爭(zhēng)壓力下,雙方面臨巨額虧損。2015年虧損105億,把此前各輪的融資額消耗殆盡。美團(tuán)試圖單獨(dú)融資,估值從200億美元降到150億美元再降到100億美元,但感興趣者寥寥。

美團(tuán)和大眾點(diǎn)評(píng)組成的新美大(CIP),按照投前150億美元的估值,這一輪融資溢價(jià)不算高,潛在投資方對(duì)雙方合并后產(chǎn)生的規(guī)模效應(yīng)的說(shuō)法并不認(rèn)同。新美大(CIP)的上一輪投資方小米、萬(wàn)達(dá)集團(tuán)、復(fù)星集團(tuán)都沒(méi)有再參與此輪融資。

細(xì)分市場(chǎng)的領(lǐng)先優(yōu)勢(shì)并不穩(wěn)固

新美大(CIP)宣稱(chēng)其在餐飲服務(wù)領(lǐng)域占據(jù)85%的市場(chǎng)份額、外賣(mài)40%、電影45%、KTV 85%,婚慶服務(wù)81%、酒店服務(wù)30%。

但如新美大(CIP)自己也會(huì)承認(rèn)的:市場(chǎng)早期的領(lǐng)先者,領(lǐng)先的意義沒(méi)有必要被過(guò)于放大。以實(shí)物電商為例,2004年的領(lǐng)先者易趣和當(dāng)當(dāng),和2014年的市場(chǎng)成熟期的阿里和京東是兩個(gè)概念和完全不同的市場(chǎng)地位。實(shí)際上,美團(tuán)所領(lǐng)先的領(lǐng)域,市場(chǎng)份額在實(shí)時(shí)變動(dòng)中。

外賣(mài)領(lǐng)域,美團(tuán)外賣(mài)的市場(chǎng)份額實(shí)際上在降低,原因是除了餓了么外,百度外賣(mài)發(fā)力、口碑外賣(mài)大舉殺入,達(dá)達(dá)的派樂(lè)趣也搶走不少份額。

電影領(lǐng)域,百度直接投資電影院,阿里搶投電影院系統(tǒng)商粵科軟件(旗下有排名第一的院線(xiàn)售票管理系統(tǒng)“火鳳凰”),封殺美團(tuán),另外微影(微信電影)快速崛起,貓眼的壓力比以往更大。

酒店服務(wù)領(lǐng)域,百度促成攜程和去哪兒的合并,成為了美團(tuán)酒店無(wú)法越過(guò)的阻礙。

屌絲群體多,單個(gè)用戶(hù)產(chǎn)生的交易額低

美團(tuán)在2015年年中公布了其活躍用戶(hù)數(shù)為1.3億,如果加上大眾點(diǎn)評(píng)的用戶(hù)數(shù)(僅算購(gòu)買(mǎi)用戶(hù)數(shù)),合并后的新美大(CIP)在2015年的活躍用戶(hù)數(shù)應(yīng)該超過(guò)2億。2億活躍用戶(hù)對(duì)應(yīng)的GMV為1848億元,新美大(CIP)單個(gè)用戶(hù)產(chǎn)生的交易額在900元左右。

對(duì)標(biāo)一下京東,京東在2015年第三季度的GMV為1150億元,活躍用戶(hù)數(shù)為1.32億人;全年GMV預(yù)計(jì)超過(guò)4000億,預(yù)計(jì)2015年的活躍用戶(hù)數(shù)1.5億,單個(gè)用戶(hù)產(chǎn)生的交易額在2600元左右。

如果對(duì)標(biāo)阿里,我們假設(shè)阿里覆蓋了中國(guó)所有的網(wǎng)購(gòu)用戶(hù)數(shù)的4億(2015年6月為3.74億人),阿里在2015年的GMV接近3萬(wàn)億(截至2015年9月30日的財(cái)季淘寶和天貓交易額為6730億),單個(gè)用戶(hù)的網(wǎng)購(gòu)金額為7500元。

顯然,新美大(CIP)沒(méi)有淘寶天貓的購(gòu)物頻次,也沒(méi)有京東的高質(zhì)量用戶(hù)。以團(tuán)購(gòu)起家,新美大(CIP)的用戶(hù)產(chǎn)生價(jià)值低,未來(lái)增長(zhǎng)壓力巨大。

中

在上篇里面,我從新美大(CIP)披露的一些數(shù)據(jù)談了自己的看法。中篇繼續(xù)探討,新美大(CIP)以150億美元的估值融資,其對(duì)投資方說(shuō)的高回報(bào)故事為何難以?xún)冬F(xiàn)。

拋開(kāi)理念和定性的分析,新美大(CIP)吸引潛在投資方的故事是:未來(lái)新美大(CIP)的估值或市值還有非常大的增長(zhǎng)空間,可以讓投資人高價(jià)退出。新美大(CIP)對(duì)標(biāo)了阿里、京東、聚美等公司,用了市銷(xiāo)率(P/S)和P/GMV兩種估值模型。

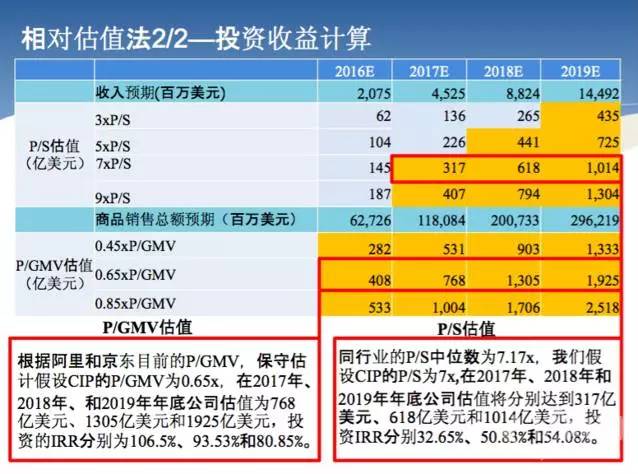

P/S估值:P/S指用市銷(xiāo)率(總市值/營(yíng)收額),新美大(CIP)選取了阿里、亞馬遜、谷歌、京東、百度、騰訊、聚美優(yōu)品這些上市公司,得出的P/S中位數(shù)為7.17,新美大(CIP)預(yù)計(jì)2016年、2017年、2018年其營(yíng)收額分別是:132億元、287億元、560億元。以7x算,新美大(CIP)未來(lái)三年(2016-2018年)對(duì)應(yīng)的市值(估值)分別是145億美元、317億美元、618億美元。

P/S估值:P/S指用市銷(xiāo)率(總市值/營(yíng)收額),新美大(CIP)選取了阿里、亞馬遜、谷歌、京東、百度、騰訊、聚美優(yōu)品這些上市公司,得出的P/S中位數(shù)為7.17,新美大(CIP)預(yù)計(jì)2016年、2017年、2018年其營(yíng)收額分別是:132億元、287億元、560億元。以7x算,新美大(CIP)未來(lái)三年(2016-2018年)對(duì)應(yīng)的市值(估值)分別是145億美元、317億美元、618億美元。

P/GMV估值:P/GMV是總市值/銷(xiāo)售額,新美大(CIP)為平臺(tái)模式,按銷(xiāo)售額提取傭金算作營(yíng)收,阿里、京東、聚美優(yōu)品的P/GMV分別為0.4、0.6、0.9,新美大(CIP)預(yù)計(jì)在2016年、2017年、2018年的GMV分別是:3983億元、7498億元、12747億元,按照0.65x算,未來(lái)三年(2016-2018年)的市值(估值)分別為408億美元、768億美元、1305億美元。

無(wú)論哪種估值方法,新美大(CIP)目前按照150億美元的投前估值,都能給投資人非常不錯(cuò)的回報(bào)。當(dāng)然,新美大(CIP)更希望以GMV作為故事。

考慮到新美大(CIP)拆VIE結(jié)構(gòu)的復(fù)雜性,其赴美IPO的可能性更大,我們依然引進(jìn)美國(guó)投資者容易理解的Groupon(團(tuán)購(gòu))、Yelp(點(diǎn)評(píng))、Grubhub(外賣(mài))做參考,同時(shí)把美國(guó)投資者最熟悉的亞馬遜加上,四家的P/S和P/GMV為:

Groupon:預(yù)計(jì)2015年?duì)I收為30億美元,GMV為60億美元左右。按照2015年12月31日Groupon的市值19億美元算,對(duì)應(yīng)的P/S值為0.63;對(duì)應(yīng)的P/GMV值為0.31。

Yelp:預(yù)計(jì)2015年?duì)I收為5.5億美元,按照2015年12月31日Groupon的市值21億美元算,對(duì)應(yīng)的P/S值為3.82。

Grubhub:預(yù)計(jì)2015年?duì)I收為3.6億美元,GMV為23.5億美元左右。按照2015年12月31日Grubhub的市值20億美元算,對(duì)應(yīng)的P/S值為5.55;對(duì)應(yīng)的P/GMV值為0.85。

Amazon:預(yù)計(jì)2015年?duì)I收約為1060億美元,GMV為2000億美元左右。按照2015年12月31日Amazon的市值3100億美元算,對(duì)應(yīng)的P/S值約為3;對(duì)應(yīng)的P/GMV值為1.55。

如果以Groupon對(duì)標(biāo),新美大(CIP)將在市值或估值上難以解釋?zhuān)绾蜗Y本市場(chǎng)把新美大(CIP)定位為團(tuán)購(gòu)的印象十分重要;當(dāng)然,客觀來(lái)講,新美大(CIP)各方面強(qiáng)Groupon太多。

以新興的外賣(mài)O2O公司Grubhub作為對(duì)標(biāo)相對(duì)客觀,按照Grubhub的P/S值5.55算,新美大(CIP)在2016-2018年對(duì)應(yīng)的估值為:115億美元、251億美元、490億美元。

新美大(CIP)和亞馬遜的自營(yíng)模式不同,但如果更嚴(yán)格一點(diǎn),按照亞馬遜的P/2值3計(jì)算,新美大(CIP)在2016-2018年對(duì)應(yīng)的估值為:62億美元、136億美元、265億美元。

選什么企業(yè)作為對(duì)標(biāo)、以哪種方式(P/S還是P/GMV)作為方式,對(duì)新美大(CIP)的市值或估值會(huì)產(chǎn)生非常大影響。另外,新美大(CIP)的營(yíng)收和GMV是否能達(dá)到預(yù)期,能否保持行業(yè)領(lǐng)先地位,這也是重要的影響因素。最后,O2O行業(yè)的特性和新美大(CIP)自身的特點(diǎn)也是重要的參考指標(biāo)。

以P/S還是P/GMV?

如果是赴美上市,以P/S作為估值將更被認(rèn)可,靠GMV(無(wú)法核實(shí))的故事將難以說(shuō)通。如果是資本市場(chǎng)欠佳,是否能高速增長(zhǎng)的同時(shí)實(shí)現(xiàn)盈利更為重要。阿里上市后,披露的GMV足夠大,但沒(méi)能增添多少故事,阿里的GMV是亞馬遜的2倍還多,但市值依然比不過(guò)亞馬遜(云計(jì)算的潛力獲得市場(chǎng)認(rèn)可)。

以哪家上市公司做為對(duì)標(biāo)?

新美大(CIP)的模式更像淘寶天貓的平臺(tái)型,但實(shí)際的運(yùn)營(yíng)又像京東一樣是重模式。資本市場(chǎng)給予了阿里的P/S倍數(shù)高,是因?yàn)榘⒗锬J捷p毛利高凈利潤(rùn)高,新美大(CIP)的員工規(guī)模和阿里相當(dāng),GMV卻相差甚遠(yuǎn)。以P/S對(duì)標(biāo)時(shí),新美大(CIP)處于阿里和京東的中位數(shù),但應(yīng)該更偏向于京東的P/S倍數(shù)。

如果資本市場(chǎng)把新美大(CIP)和Groupon、Yelp、Grubhub對(duì)標(biāo)起來(lái)考慮,新美大(CIP)的市值或估值只會(huì)更低。

O2O的行業(yè)屬性?

實(shí)物電商規(guī)模化優(yōu)勢(shì)和集中化程度明顯,O2O天然更分散和難以標(biāo)準(zhǔn)化。從O2O的品類(lèi)角度看,目前餐飲、外賣(mài)、電影、酒店這幾個(gè)容易被互聯(lián)網(wǎng)化的領(lǐng)域已經(jīng)相對(duì)成熟,可以做到閉環(huán)交易。其它重的品類(lèi)如教育、婚慶、家裝、房產(chǎn)等,都還處在半交易化階段,進(jìn)入爆發(fā)的速度比實(shí)物商品更慢。

阿里可以做到中國(guó)網(wǎng)購(gòu)交易的75%以上,京東可以做到10%以上,是由行業(yè)特性決定的。新美大(CIP)目前所宣稱(chēng)的80%市場(chǎng)占有率既沒(méi)有堅(jiān)實(shí)根據(jù)、也難以真正維持。新美大(CIP)舉例認(rèn)為2019年時(shí)5萬(wàn)億的餐飲市場(chǎng),將有20%的網(wǎng)絡(luò)滲透率,這顯然過(guò)于樂(lè)觀。如果把通過(guò)網(wǎng)絡(luò)平臺(tái)買(mǎi)單也算進(jìn)去還可能實(shí)現(xiàn),但這樣的方式只能算作網(wǎng)絡(luò)支付,不是網(wǎng)絡(luò)購(gòu)物的概念。

營(yíng)收和GMV能否達(dá)到預(yù)期?

基于行業(yè)的認(rèn)知,可以判斷出新美大(CIP)對(duì)于增速的預(yù)期過(guò)于樂(lè)觀。實(shí)際上,新美大(CIP)融資時(shí)預(yù)計(jì)2015年的交易額是1848億元,而美團(tuán)昨天的官方新聞稿里透露的數(shù)據(jù)是1700億元。至于2016年到2018年的目標(biāo)3983億、7498億、12747億元,都過(guò)于理想化。此前,新美大(CIP)王興的目標(biāo)是2020年時(shí)達(dá)到1萬(wàn)億的規(guī)模,但為了融資顯然在交易額上放了衛(wèi)星。

市場(chǎng)能否在2017年形成終局?

目前看,作為領(lǐng)先者的新美大(CIP)正在被百度和阿里追趕,而美團(tuán)大眾點(diǎn)評(píng)的整合尚未完成。

如前篇文章里面所說(shuō),在產(chǎn)生高交易額的外賣(mài)、電影、酒店服務(wù)領(lǐng)域新美大(CIP)還面臨激烈競(jìng)爭(zhēng)。除了百度和阿里,58趕集也是強(qiáng)大的對(duì)手,新美大(CIP)把O2O大戰(zhàn)升了級(jí),但不太可能在2017年成為絕對(duì)的領(lǐng)先者。

只要新美大(CIP)無(wú)法絕對(duì)領(lǐng)先,屆時(shí)其不可避免地還要面對(duì)合并。主動(dòng)性合并包括新美大(CIP)合并達(dá)達(dá)和其旗下的派樂(lè)趣,被動(dòng)的合并是和百度合并。

綜上可以推測(cè),新美大(CIP)理想的估值模型:1)P/S模型,以7x算,2016年、2017年、2018年新美大(CIP)對(duì)應(yīng)的市值(估值)分別是145億美元、317億美元、618億美元;2)P/GMV模型,以0.65x算,2016年、2017年、2018年市值(估值)分別為768億美元、1305億美元、1925億美元。

第一種估值模型受各方面因素影響,即便保持高速增長(zhǎng),等到2018年上市時(shí),新美大(CIP)的市值在300億美元左右更為理性。而第二種估算模型,是典型的放衛(wèi)星、吹牛不上稅。

當(dāng)然,新美大(CIP)承諾了此次融資出讓的是B類(lèi)優(yōu)先股,做出的承諾是:假若美團(tuán)點(diǎn)評(píng)最終再度被合并或者被收購(gòu),B 類(lèi)優(yōu)先股持有者有權(quán)以120%的原購(gòu)買(mǎi)價(jià)格獲得退出;假若IPO融資價(jià)格低于 B 類(lèi)優(yōu)先股購(gòu)買(mǎi)價(jià)格的120%,則有權(quán)補(bǔ)足增發(fā)股票保障投資者獲得 20%收益。

很顯然,如果不出大意外,美團(tuán)的這個(gè)承諾應(yīng)該可以達(dá)成。

下

上篇和中篇,分別說(shuō)了新美大(CIP)融資30多億背后隱藏的一些信息,以及從各個(gè)維度對(duì)新美大(CIP)未來(lái)所期待的高估值進(jìn)行了分析。下篇來(lái)說(shuō)說(shuō)美團(tuán)面臨的外部和內(nèi)部挑戰(zhàn),并對(duì)美團(tuán)的未來(lái)做出個(gè)人的判斷。

內(nèi)部:新美大(CIP)已經(jīng)過(guò)了最美好的階段

一家創(chuàng)業(yè)公司走向巨頭的過(guò)程,不可避免地要和資本打交道。我們看到的是,無(wú)論是美團(tuán)還是大眾點(diǎn)評(píng),一輪輪融資下來(lái),資本成為了公司的驅(qū)動(dòng)力和占據(jù)了極大話(huà)語(yǔ)權(quán),創(chuàng)始人成為小股東。以新美大(CIP)合并前的美團(tuán)為例:

2010年美團(tuán)獲得紅杉資本1000多萬(wàn)美元的A輪融資,讓出30%左右的股份;2011年以2-3億美元的估值獲得阿里巴巴、北極光等機(jī)構(gòu)的5000萬(wàn)美元B輪融資;2014年年中以20-30億美元的估值獲得泛太平洋領(lǐng)投的3億美元C輪融資;2015年初宣布獲得7億美元的D輪融資,估值70億美元。

這樣估算下來(lái),在2015年10月美團(tuán)大眾點(diǎn)評(píng)合并前,美團(tuán)的管理團(tuán)隊(duì)占股還剩40%左右。和大眾點(diǎn)評(píng)差不多按1:1比例合并、加上前幾天宣布獲得33億美元的融資,原美團(tuán)管理團(tuán)隊(duì)在新美大(CIP)的股份降到了20%左右,王興個(gè)人股份應(yīng)該在15%左右,上下浮動(dòng)不超過(guò)5%。

當(dāng)然,這樣的持股比例并不低,京東上市時(shí)其管理團(tuán)隊(duì)和劉強(qiáng)東的股份和現(xiàn)在美團(tuán)相差無(wú)幾,劉強(qiáng)東通過(guò)各種設(shè)置依然牢牢地把握了京東董事會(huì)和個(gè)人投票權(quán),美團(tuán)應(yīng)該和京東一樣,通過(guò)復(fù)雜的股權(quán)設(shè)置后,王興依然有絕對(duì)的控制權(quán)。

不同的是,上市前的京東雖然讓出了足夠多的股份,但2013年后已經(jīng)明顯走出了競(jìng)爭(zhēng)泥潭,在B2C市場(chǎng)上絕對(duì)領(lǐng)先并且沒(méi)有挑戰(zhàn)者。2015年10月,美團(tuán)大眾點(diǎn)評(píng)合并,并不是主動(dòng)行為,而是受投資方壓力的被迫行為,合并后的新美大(CIP)體量變大,但并不代表著能力全面變強(qiáng)。

實(shí)際上,美團(tuán)最美好的時(shí)間是2012、2013、2014這三年。這三年,線(xiàn)上技術(shù)產(chǎn)品能力和線(xiàn)下銷(xiāo)售地推能力雙輪驅(qū)動(dòng),美團(tuán)一騎絕塵,團(tuán)隊(duì)信心百倍。2015年后,市場(chǎng)格局突變,百度阿里兩大巨頭發(fā)力O2O、資本市場(chǎng)寒冬在下半年來(lái)臨,面對(duì)更高級(jí)別的對(duì)手和更殘酷的資本環(huán)境,巨額虧損的美團(tuán)向投資方做了妥協(xié),和大眾點(diǎn)評(píng)的合并成為了理想主義和現(xiàn)實(shí)主義的分界線(xiàn)。

極少有美團(tuán)的人對(duì)于和大眾點(diǎn)評(píng)的合并感到高興,而大眾點(diǎn)評(píng)的團(tuán)隊(duì)也是集體悲情。這樣的合并,可能的一個(gè)效果是:因?yàn)槠跈?quán)攤薄和團(tuán)隊(duì)變化,原先戰(zhàn)斗力極強(qiáng)的美團(tuán)團(tuán)隊(duì),不少人的心態(tài)將由創(chuàng)業(yè)者變成打工者,公司成本因此增加;而美團(tuán)大眾點(diǎn)評(píng)復(fù)雜的內(nèi)部整合,新美大(CIP)的整體效率將低于原美團(tuán)。

創(chuàng)業(yè)公司能逆襲巨頭的一個(gè)重要原因是:創(chuàng)業(yè)公司集中公司全體之力去和巨頭的某塊業(yè)務(wù)競(jìng)爭(zhēng)。新美大(CIP)組合成一家有歷史負(fù)擔(dān)的巨頭后,這種優(yōu)勢(shì)也隨之失去。

外部:O2O價(jià)格戰(zhàn)無(wú)門(mén)檻無(wú)絕期

58趕集合并,減少了內(nèi)耗的同時(shí)解決了分類(lèi)信息市場(chǎng)的戰(zhàn)斗,百姓網(wǎng)無(wú)法成為挑戰(zhàn)者。而滴滴快的雖然合并、但因?yàn)閁ber的存在,大局已定但熬人的戰(zhàn)斗并未結(jié)束。而美團(tuán)大眾點(diǎn)評(píng)合并后,因?yàn)榘俣劝⒗锏娜雸?chǎng),更高級(jí)別的鏖戰(zhàn)才剛剛開(kāi)始。

O2O的殘酷之處是它無(wú)法像純互聯(lián)網(wǎng)項(xiàng)目那樣通過(guò)規(guī)模化迅速打敗對(duì)手,原因是O2O代表的服務(wù)有強(qiáng)地域?qū)傩浴⒍医^大多數(shù)服務(wù)難以標(biāo)準(zhǔn)化、做不到類(lèi)似實(shí)物商品的精準(zhǔn)比價(jià)。線(xiàn)下零售相比線(xiàn)下生活服務(wù),前者更為集中,帶來(lái)的是網(wǎng)購(gòu)比O2O更容易規(guī)模化。

在這樣的行業(yè)特性下,O2O價(jià)格戰(zhàn)很難落實(shí)到具體的服務(wù)定價(jià)上,而服務(wù)本身因?yàn)樘峁┓降牟煌彩乔Р钊f(wàn)別,所以O(shè)2O價(jià)格戰(zhàn)只能采取“滿(mǎn)減”和“直減”這樣無(wú)門(mén)檻的方式。任何有資金的玩家都可以沖進(jìn)市場(chǎng)給用戶(hù)做補(bǔ)貼,新美大(CIP)只能應(yīng)戰(zhàn),靠規(guī)模優(yōu)勢(shì)施壓商戶(hù)收取高比例傭金不容易。

看似資本市場(chǎng)趨冷了,但幾乎在所有的O2O細(xì)分領(lǐng)域,市場(chǎng)的發(fā)展依然還是靠低價(jià)驅(qū)動(dòng)。第一篇文章里面提到,美團(tuán)占優(yōu)的餐飲服務(wù)、外賣(mài)、電影、酒店服務(wù)都是紅海市場(chǎng)。而且,這些O2O品類(lèi)如同網(wǎng)購(gòu)里面的圖書(shū),成為了有戰(zhàn)略意義但難盈利的品類(lèi)。

新美大(CIP)的規(guī)模要靠這些品類(lèi)支撐,但盈利得靠其它。這些高頻領(lǐng)域給新美大(CIP)產(chǎn)生的最大價(jià)值是大量的用戶(hù)和交易習(xí)慣。是否擁有足夠多的用戶(hù)數(shù)、是否形成了足夠強(qiáng)的交易習(xí)慣,決定了是否能為未來(lái)的盈利打下基礎(chǔ)。

未來(lái):理性估值上市或再次合并

從目前來(lái)看,百度把未來(lái)全壓在了O2O上,阿里的螞蟻金服也成為了攔路虎,新美大(CIP)與兩大巨頭相比優(yōu)勢(shì)并不明顯。

與百度相比,此前美團(tuán)強(qiáng)在執(zhí)行力和效率,新美大(CIP)的這個(gè)優(yōu)勢(shì)相對(duì)不那么明顯。加上百度全力撲到O2O上面后,跟新美大(CIP)一樣有“不成功便成仁”的心態(tài)。百度作為上市公司,在靈活性方面會(huì)吃虧,但百度的搜索業(yè)務(wù)依然是躺著賺錢(qián),可以為O2O大決戰(zhàn)提供源源不斷的炮彈。在未來(lái)可支配的資金上,百度依然占優(yōu)。

和阿里相比,新美大(CIP)有類(lèi)似的線(xiàn)下地推和銷(xiāo)售能力。不足之處是,新美大(CIP)在支付上受制于人。目前,阿里正在瘋狂往線(xiàn)下推支付寶,使出的是O2O釜底抽薪的招。阿里投資了點(diǎn)我達(dá)、餓了么等標(biāo)的后,O2O支付場(chǎng)景更加完善。

未來(lái)三年,新美大(CIP)的最大的競(jìng)爭(zhēng)對(duì)手無(wú)疑是百度。如果百度足夠有決心,把消耗戰(zhàn)盡量拉長(zhǎng),新美大(CIP)會(huì)先撐不住。而新美大(CIP)已經(jīng)很難繼續(xù)再融進(jìn)一輪,屆時(shí)只能任人宰割。

更長(zhǎng)遠(yuǎn)地看,阿里將是美團(tuán)的最大對(duì)手。新美大(CIP)幾十億美金燒下去,燒出了O2O的商戶(hù)教育和用戶(hù)習(xí)慣,但有可能最終使阿里成為了收割者。靠傭金的方式撐不起想象空間,基于交易基礎(chǔ)上的金融服務(wù)才是未來(lái)。螞蟻金服估值500億美元,京東金融估值460億元就是證據(jù)。新美大(CIP)已經(jīng)在布局自己的支付和金融服務(wù),但明顯落后。

和百度的戰(zhàn)爭(zhēng)如果進(jìn)入膠著狀態(tài),雙方的合并將成為選擇項(xiàng)。當(dāng)然,如果資本市場(chǎng)好轉(zhuǎn),新美大(CIP)單獨(dú)上市的可能性會(huì)更大。只不過(guò),理性的判斷是:在BAT之外,新美大(CIP)屆時(shí)的市值應(yīng)該在京東之下,成為下一個(gè)阿里巴巴會(huì)是一個(gè)難以觸及的夢(mèng)想。