新用戶登錄后自動創建賬號

登錄

FellowData研究了從2013年到2016上半年,資本市場在體育產業的布局,該領域新創業項目數量已達到667家,獲投項目251個,其中可統計時間的融資事件239起,披露的融資金額高達217億。

我們從 2013 年到 2016 年創投數據中分析發現,資本在體育產業已經出現了不少中后期投資行為,大眾體育用品制造和體育賽事運營領域競爭已經非常激烈,但是其他細分領域仍有很多早期投資機會。

樂視體育融資 80 億元;CBA 價值高過 NBA;超過 15 家體育產業領域公司實現了上市或者并購退出;進入體育產業的創業者數量逐年增多,中國體育創投圈呈現出一派欣欣向榮的盛景。不過從宏觀的數據分析來看,這只不過是盛宴前的預熱而已。

據公開數據顯示,2015年中國體育產業增加值占GDP的0.7%,遠低于美國的2.89%。2015年,全球體育產業產值增加近9000億美元,而中國體育產業的增加值僅4737億元人民幣。不論從GDP占比,還是增長速度來看,我國的體育產業還有很大的發展空間。

在政府46號文件中,提出中國體育產業總產值目標為5萬億元人民幣。隨著國內人們生活消費水平的提高,以及越來越多的資本和創業者的參與,中國的體育產業將迎來一個黃金十年。

我們將通過FellowData提供的2013年至今的投融資數據,為大家解讀目前中國體育產業資本市場的現狀、行業發展趨勢以及競爭態勢。

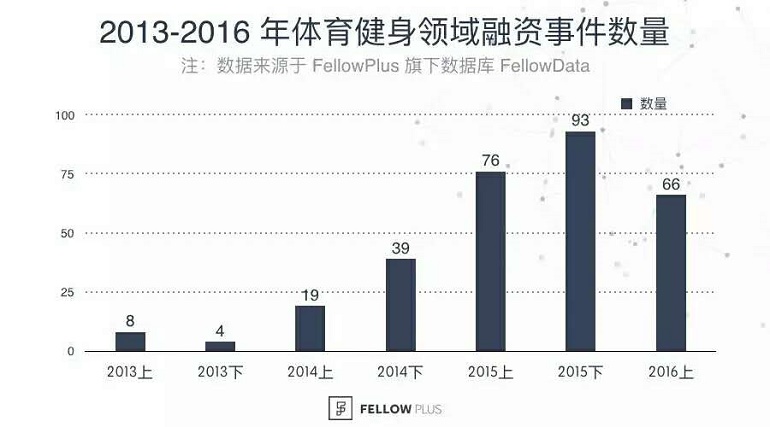

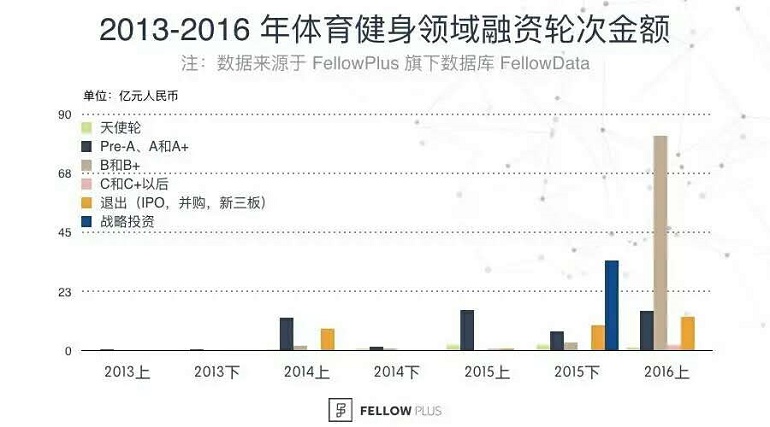

受資本寒冬的影響,2016年上半年投融資事件數量有所下滑,金額卻在上升

從上面兩張統計圖我們能看出:

■ 2014到2015年下半年,體育產業投融資事件數量一直在高速增長;

■ 2016上半年受資本寒冬的影響,投融資事件數量有明顯下滑;

■ 2014下半年到2015年下半年,投融資金額同樣在高速增長;

■ 2016上半年,雖然投融資事件下滑,但在樂視體育80億融資金額的推動下,該領域的投融資數額依然呈現上升態勢。

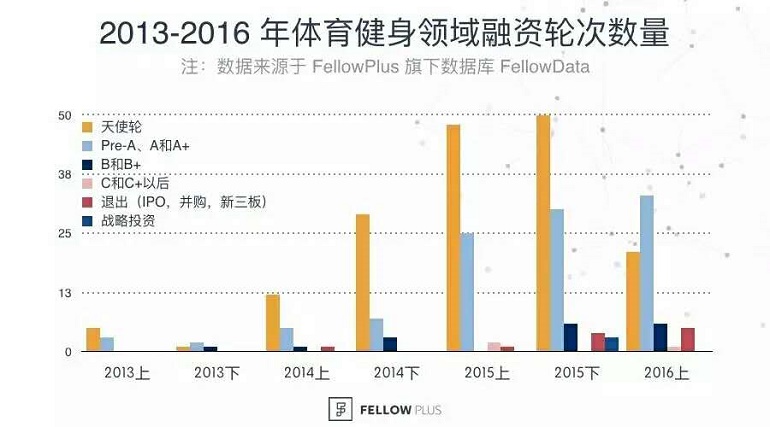

2016年上半年投融資事件下滑,主要是受到哪個階段行業的影響,我們將深入分析一下各輪次的投融資數據分布和趨勢。

2013年到 2016年部分細分領域已經走出初創期,走向成長期

我們把各輪次的融資事件數量和融資金額細分統計后發現:

■ 天使輪投融資事件的大幅降低,是整個市場數據的重要影響因素。

■ Pre-A、A輪和B輪的投融資事件數量從2015年開始明顯上升,直到2016年上半年依然持上升趨勢,其中B輪,除去2016年上半年樂視體育的80億融資,B 輪的融資額基本跟2015年能夠持平。

■ C 輪和退出則是從2015年才開始出現,數量雖然不多,但到2016年上半年,融資金額也明顯上升;其中,2015年還出現了3起戰略投資事件,被并購方分別是體育用品公司美克國際,體育傳媒公司盈方體育和在線健身平臺小斑科技。

總結:早期融資的數量和金額已經下降,中后期的數量和金額從2015年開始持續上升,這標志著部分細分領域已經走出初創期,走向成長期,競爭也會越來越激烈。

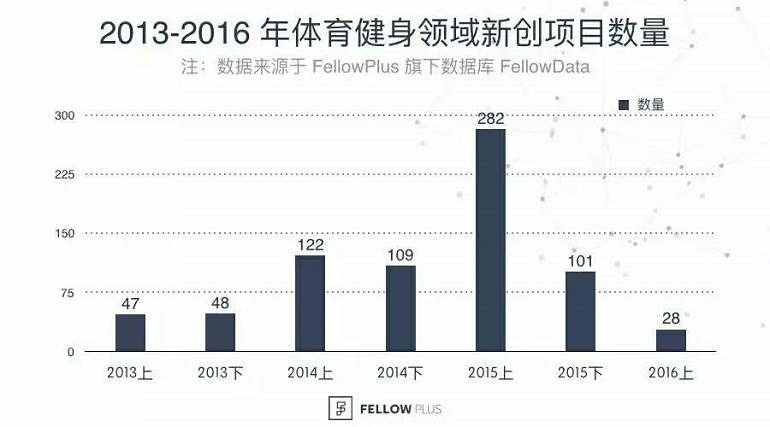

我們從2013到2016年的創業數量中觀察到:

■ 2013年創業項目數量還比較平緩,隨著2014年46號文件的發布,創業數量開始上升,在2015年達到頂峰。

■ 2015年下半年,創業數量開始大幅度下降,這一方面標志著個別細分領域已慢慢走向成熟,另一方面也說明新的創業模式還尚未出現。

從資本布局流向的角度分析細分領域的競爭態勢

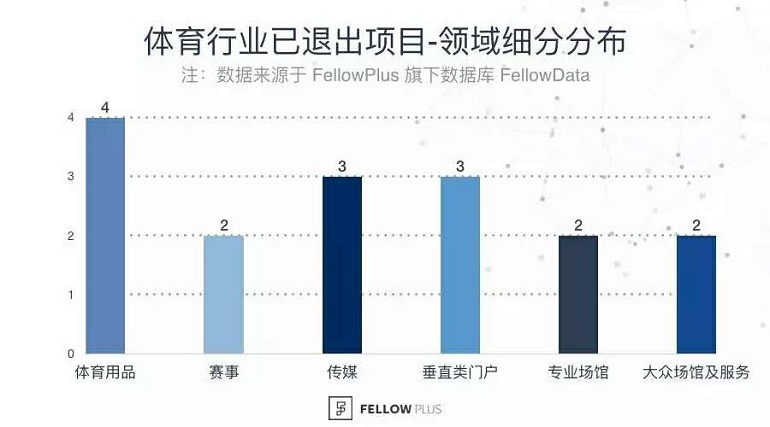

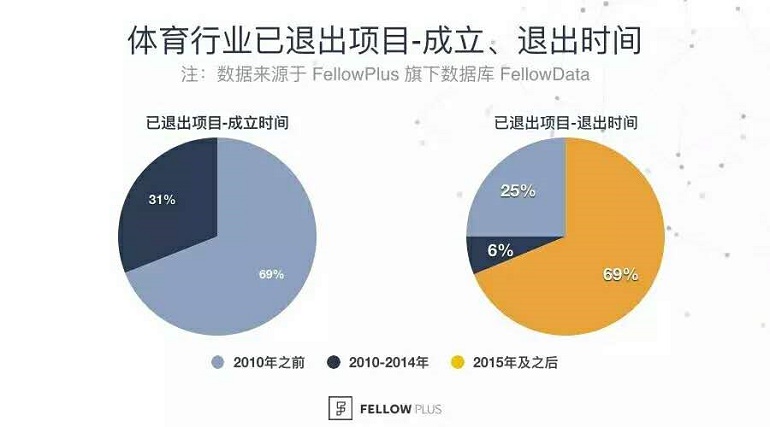

體育產業已產生退出項目的細分領域盤點

■ 從已退出項目中我們發現,接近70%的項目成立于2010年之前,且比較偏重實體產業。

■ 體育用品領域有四家公司已實現IPO,該領域已比較成熟,沒有任何產業資本背景的初創企業很難有競爭機會。

服務類、場館類、賽事類等領域也有項目以登陸新三板或者被并購的方式退出。

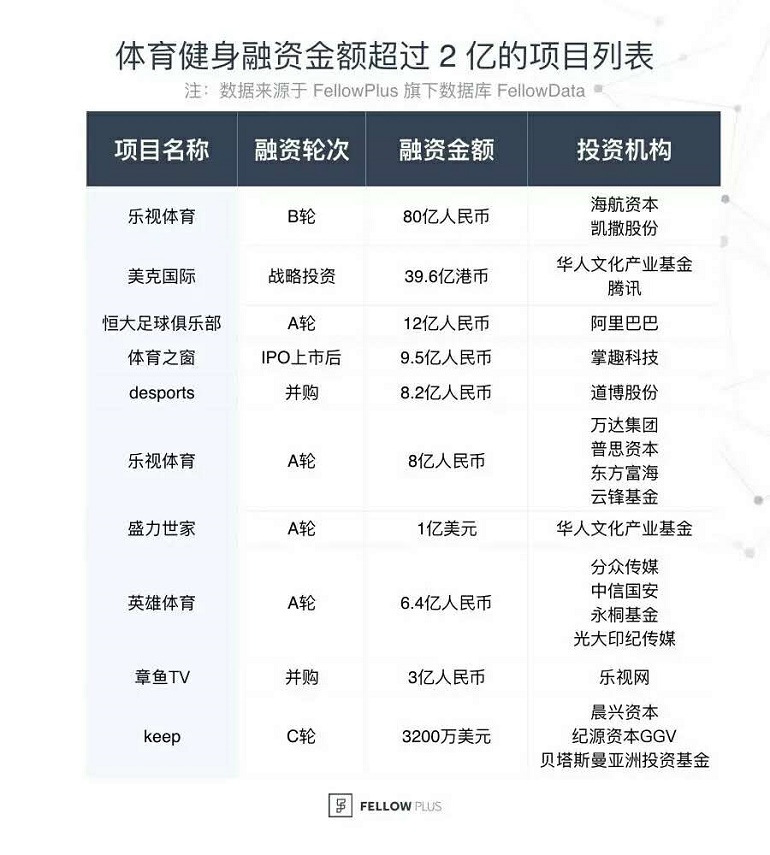

體育領域融資金額超過 2 億的項目

我們挑選了融資金額超過2億元人民的項目,從這些項目的投資方,我們可以發現產業基金和上市公司已經占了主導地位,主流VC的影子相對較小。其中賽事轉播、足球俱樂部、電競、媒體平臺都成為了巨頭關注的焦點。

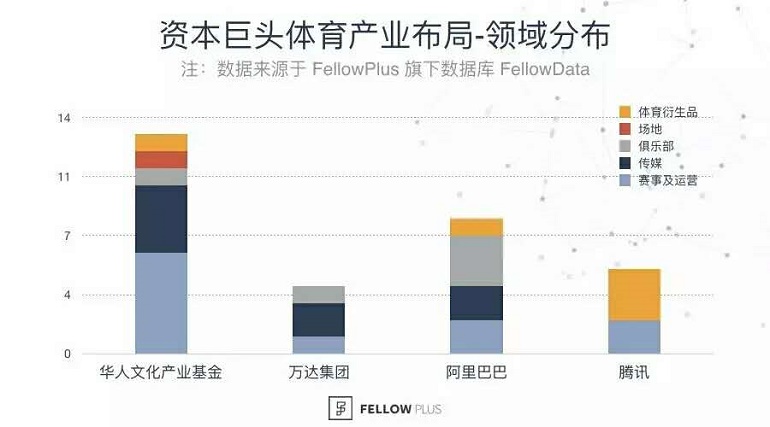

產業資本布局盤點

產業資本的四大巨頭,都積極地向體育賽事及運營進行布局,而在體育賽事領域之外,球隊俱樂部、場館、媒體平臺也是它們熱衷的投資方向。這些領域往往需要大體量的資金撬動,這些領域是資本巨頭們的競技場,門檻很高,普通創業者較難進入。

騰訊的投資策略與其他三家略有不同,除了購買賽事IP之外,更注重周邊衍生類、中早期的移動互聯網類的項目,這也符合騰訊一貫的投資風格。

除了以上四家巨頭 ,還有不少上市公司通過成立專項投資基金來切入體育產業。據不完全統計,已有貴人鳥、探路者、雷曼光電等7家上市公司在年內分別牽頭設立了體育產業基金。

從運作情況來看,由貴人鳥聯手虎撲體育、上海景林投資管理有限公司成立的動域資本,目前投資項目已超過10個,在業內領跑。光大體育文化投資基金也在電競、健身媒體社區、體育裝備及賽事運營有所布局。

主流VC資本布局盤點

主流VC主要圍繞健身軟件、垂直社區及媒體進行布局,和產業資本主要布局一些重資產領域有較大方向差異。

過去的二十年間,中國體育行業發展,已經從以「中國制造」為代表的體育品制造業為主流,開始向以內容、服務為主的第三產業轉變。體育用品制造領域,早已有像安踏、李寧這樣的成熟上市企業,而圍繞體育賽事、體育場館等重資產領域的投資,已有多個項目實現退出,且參與投資的也大多是資金雄厚的產業資本、互聯網巨頭。

留給早期創業者的機會,更多地是在垂直細分領域,例如健身、減肥、騎行等,內容屬性上偏向C端,例如社交、內容社區、垂直媒體等輕資產項目,這也是VC機構重點布局的領域。

據政府報告統計,2014年中國體育及相關產業收入不到3000億元人民幣。面對這目標5萬億的巨大市場,未來10年內,我們可預期一大批獨角獸將會在此誕生。當下的資本寒冬只是給這波剛剛興起的熱潮,稍稍降了點溫。看似冷卻的資本市場中,大資本的投資與布局則在他人的哀嘆聲中悄然進行。

巴西奧運會剛剛結束,萬達通過收購瑞士盈方,掌握了2020年冬運會的賽事轉播權。騰訊5億美元買斷 NBA 五年的網絡直播權,阿里不僅買球隊,還冠名了世俱杯(國際足聯世界俱樂部杯)……大資本的動向,影響著整個市場的競爭格局,在圍繞著體育賽事開展的投資布局戰中,各方豪擲千金,大舉進軍該領域。

讓人不得不感慨,原來首富說的一個億,真的只是一個小小的目標。

*本文由執惠入駐媒體互聯網+體育發表,來源FellowData。互聯網+體育公眾號為:jipangtiyu,歡迎關注。