新用戶登錄后自動創建賬號

登錄

世紀游輪(002558)10月20日晚公告,公司擬購買Alpha全部A類普通股,交易對價為306億元。其中,以現金支付50億元,并以39.34元/股向交易對方發行6.48億股。上市公司擬向巨人投資募集配套資金不超過50億元,用于支付本次交易中的現金對價。交易完成后,世紀游輪將合計持有Alpha100%的股份。

史玉柱的巨人網絡借殼塵埃連拉20個漲停板之后,還未來得及改名,世紀游輪便開始了新一輪“裝資產”的步伐。

此次巨額收購,通過控制Alpha來控制海外游戲巨頭Playtika,這是史玉柱及他控制的世紀游輪在戰略和資本運營的重要手筆。如果順利完成,除了業績大幅提升之外,一個全球化的游戲平臺將噴薄而出。

中國游戲在海外大爆發,在全球七大國家和地區游戲市場里,有很多中國游戲的成功案例。隨著這樣的浪潮,資本出海的巨頭并購案也頻頻發生,前有騰訊86億美元收購Supercell,后有世紀游輪305億收購Alpha,下一個,會是誰?

交易方案

世紀游輪2016半年報,營收約10.5億元,與去年同期基本持平;凈利潤約5億元,比上年同期增長4,749.13%。

本次交易總體方案包括:

1)發行股份及支付現金購買資產;

2)募集配套資金。

具體來看:

發行股份及支付現金——擬向重慶撥萃、泛海資本、上海鴻長、上海瓴逸、上海瓴熠、重慶杰資、弘毅創領、新華聯控股、四川國鵬、廣東俊特、宏景國盛、昆明金潤及上海并購基金13名交易對方非公開發行股份及支付現金購買其持有的Alpha全部A類普通股。本次交易完成后,上市公司將直接持有Alpha全部A類普通股,通過巨人香港間接持有Alpha全部B類普通股,上市公司將合計持有Alpha 100%的股份。發行股份購買資產的發行價格為每股39.34元,總計發行數量約為6.48億股。

募集配套資金——擬以每股43.66元的價格,向控股股東巨人投資發行約1.15億股,募集配套資金總額不超過50億元,用于支付本次交易中的現金對價。

截至評估基準日,Alpha 100%股權的評估值為305億元。本次交易對價由上市公司以發行股份及支付現金方式支付,其中交易對價的83.6084%,共計255億元以發行股份方式支付;交易對價的16.3916%,共計50億元以現金方式支付。

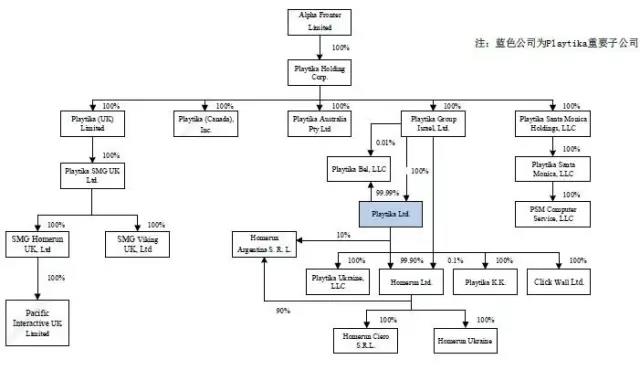

(alpha股權架構)

考慮配套募集資金后,巨人投資及其一致行動人騰澎投資合計持有上市公司30.52%的股權。

本次交易中,世紀游輪收購Alpha,真正的指向,其實是由其作為控股平臺控制Playtika。除持有Playtika的股權外,Alpha沒有其他經營業務。

世紀游輪組成的中國財團收購Playtika,是有史以來中國對以色列最大的一起收購案,超過2011年中國化工集團對以色列農化公司馬克西姆阿甘(14.4億美元)及2015年光明對以色列乳制品公司特努瓦(25億美元)的兩起最大收購案的總和。

這是中國商界有史以來最頂級的財團之一:有巨人集團董事局主席史玉柱,云峰基金聯合發起人、阿里巴巴集團董事局主席馬云,泛海集團董事局主席盧志強等等商界的大佬,也包括云峰基金、巨人投資、中國泛海控股、中國民生信托、鼎暉投資和弘毅投資等公司共同參與。

能讓國內投資界眾大佬愿意花44億美元真金白銀的公司,自然來頭不小。

(標的公司)

(股權變化)

背景

Playtika是游戲領域一朵牛逼閃閃的“奇葩”。

(platica股權架構)

這家公司位于以色列,是國際著名的休閑社交類網絡游戲公司,其對休閑社交類網絡游戲的游戲研發、市場營銷、數據分析及并購整合能力,都行業領先,屬于不折不扣的“獨角獸”。

Playtika于2010年成立,總部設在以色列赫茲利亞,全球員工超過1300人。僅8個月后就被美國博彩巨頭凱撒娛樂(Caesars Entertainment Corporation)旗下的Harrah投資51%股份、此后全部收購。

此次凱撒以44億美元的價格退出,最早投資的51%股份也達到了驚人的收益率——25倍。

從模式上看,Playtika核心優勢在大數據與人工智能,擁有一種獨創的業務模式:收購便宜的游戲資產進行改造,通過大數據等技術手段對用戶進行分析,再進行精細的游戲運營改造方案,實現游戲變現能力。

Playtika的網絡游戲產品主要為《Slotomania》、《WSOP》、《House of Fun》、《Caesars Slots》、《Bingo Blitz》等休閑社交類游戲,在包括App Store、Facebook和Google play等平臺運營。

并購整合是Playtika的“獨門秘籍”,通過技術手段大幅度提升被并購方的收入和利潤。目前,該公司有德州撲克等五款主打產品,其中三款來自并購。其在北美棋牌游戲市場中所占份額長期領跑,且份額相當于后二三四名的總和。Playtika在過去5年營收增速一直保持在50%-55%左右,是具有“高度盈利前景的公司”。

Playtika在2014年、2015年及2016年1至6月分別實現營業收入33.08億元、45.47億元和29.77億元,分別實現扣非后歸屬于母公司股東凈利潤6.51億元、10.67億元和7.33億元。

根據評估報告,Alpha2016年至2018年預計實現的合并歸屬于母公司凈利潤約為15億元、20億元、24億元,對應市盈率19倍、15倍、12倍。加上巨人此前向股東做出的10億、12億、15億三年業績承諾,預計2017上市公司利潤或將破30億元。

對于并購標的業績預期,交易對方并未進行業績承諾,若未來標的資產無法達到預期,交易對方也不會給予相應補償——可見Playtika有多么炙手可熱。

Playtika是少見的優質資產,對史玉柱的巨人網絡來說,可以說是久旱逢甘霖。它商業模式強悍、市場份額絕對領先,保持高速增長。Playtika主要市場在美國,研發機構分布在以色列、美國、加拿大、烏克蘭、白俄羅斯等多個國家,在中國境內無任何業務。Playtika未來如果在中國開展業務,價值極大。

為什么是Playtika?這得回看巨人的發展戰略。

自從去年下半年回歸巨人網絡CEO之后,史玉柱就對公司游戲業務進行了大刀闊斧的改革。而改革的一個最重要的方向,就是幫助巨人順利向移動游戲公司轉型。

收購一家盈力能力強大的手游公司能是對于史玉柱來說最好的方式。一方面可以擴展原有的游戲品類,獲得新的收入來源,在資本市場上制造新的話題;同時也能通過新公司積累手游的開發經驗,彌補此前的不足。此外,playtika強大的運營整合能力,也是巨人所看重的。

以色列,作為科技行業全球最集中的地區,正在吸引越來越多的中國投資者。

幾個數據來看看以色列的強悍之處——人均研發支出占GDP的份額世界第一,人均風險投資(VC)額世界第一,科技人員或工程師占總人口的比例世界第一,在納斯達克上市的公司數量僅次于美國和中國,大概有300家跨國500強企業在以色列設立有研發中心和分公司。中國和以色列之間的并購案,值得重點關注。

(來源:新京報)

看點:交易結構設計

本次世紀游輪收購Alpha,整個交易結構設計有一些值得關注的地方:

1)巨人香港與財團出資人簽署財團協議

巨人香港與財團出資人或其指定第三方共同對Alpha進行增資,并以Alpha為主體收購CIE旗下休閑社交游戲業務資產,該等資產將根據交易需要經重組納入新設公司,即2016年8月17日新設的Playtika。

2)Alpha與CIE簽署《股權購買協議》

Alpha與CIE達成了購買Playtika的《股權購買協議》(Stock Purchase Agreement),根據該協議,Alpha將向CIE收購其持有的Playtika 100%的股權,收購價格為44億美元,該價格為無現金無負債收購方式下的價格,實際支付價款根據交割時Playtika資產負債情況予以相應調整。

3)Playtika架構的搭建

CIE新設Playtika并以此為主體承接CIE旗下休閑社交游戲業務資產。截至2016年9月,Playtika取得CIE無償投入的Playtika (UK) Limited及其附屬公司的股權,同時Playtika向CIE發行9股有限公司權益,換取CIE所持有的Playtika (Canada), Inc.、Playtika Group Israel Ltd、Playtika Australia Pty Ltd和Playtika Santa Monica Holdings, LLC及該等公司附屬公司的所有股權。至此,Playtika取得了Playtika (UK) Limited、Playtika (Canada), Inc.、Playtika Group Israel Ltd、Playtika Australia Pty Ltd和Playtika Santa Monica Holdings, LLC的所有股權。

4)財團出資人增資Alpha

財團出資人指定的境外主體分別與Alpha 簽署《股份認購協議》,境外主體分別向Alpha 增資以認購Alpha 新發行的A 類普通股。之后,財團出資人合計向Alpha 增資46 億美元,同時取得Alpha 向其發行的A 類普通股,此外,巨人香港向Alpha 增資100 萬美元,取得Alpha 向其發行的B 類普通股,財團出資人及巨人香港的增資款將用于支付收購Playtika 對價及相關收購費用。

5)Playtika 交割過戶至Alpha

CIE 與Alpha 簽署《轉讓協議》(Assignment Agreement),各方確認2016 年7 月31 日所簽署的《股權購買協議》,Alpha 支付全部估計的調整后的購買價格,為440,988.59 萬美元,CIE 同意將Playtika 出售、轉讓、轉移、授予及交付予Alpha,Alpha 同意收購、占有及接受Playtika 股權。據此協議,Playtika 全部股權已交割過戶至Alpha。

6)本次重組交易對方取得Alpha 全部A 類普通股股權

各財團出資人或其指定的境內主體,分別購買其指定的境外出資主體所持有的全部Alpha A類普通股股份。

7)監管層核準

接下來,本次交易尚需履行的審批程序包括:上市公司股東大會審議重組方案、國家發改委備案、商務主管部門備案、證監會核準。

(世紀游輪股權控制關系)

(世紀游輪財務指標)

產業

網絡游戲行業產業鏈,從上游至下游依次包括IP授權方、IP代理商、游戲研發商、游戲代理商、游戲運營商、游戲玩家和其他參與者。

手游市場經歷了2013年的井噴式爆發,2014年的百花齊放,2015年的亂世爭霸,2016年在手游用戶人口紅利逐步消失的大背景下,整個行業的競爭將愈加激烈。

(游戲產業鏈)

未來,憑借著資金及研發實力,大廠優勢將逐步確立,并且持續買買買,而中小廠商批量死亡將成為現實,手游行業集中度將不斷提升。

根據Newzoo于2016年發布的《全球游戲市場報告》的最新預測情況,2016年全球游戲產業總值將達到996億美元,比2015年增長8.5%。預計全球游戲市場以6.6%的復合年增長率持續發展,2019年將達到1,186億美元產業總值。亞太游戲市場在過去幾年中迎來迅速的發展,現已成為世界第一大游戲市場。

根據《2016年1-6月中國游戲產業報告》,中國游戲用戶達到4.89億人,同比增長6.7%,其中全國網絡游戲市場客戶端網游、網頁網游和移動網游用戶數分別達到1.38億人、2.79億人和4.05億人,2016年1-6月中國游戲市場實際銷售收入達到787.5億元,同比增長30.1%。

過去4年,移動游戲占總游戲市場的份額從5.4%穩步提升至2015年的36.6%,不斷吞噬PC客戶端游戲市場的份額。

2013年是一個關鍵的節點,這一年無疑是手游市場的爆發期和紅利群,國內游戲業玩家如暢游、盛大和完美世界等都在2013年之前就開始布局移動游戲業務,而巨人卻因端游的日子太滋潤而未能及時入局。

現在回看,對巨人來說,這無疑是一大戰略失誤。

從數據上看,如今巨人網絡移動游戲業務離第一集團尚有較遠的路要走。在這種境況下,斥巨資收購playtika,利用playtika的并購、整合、運營能力,屬于重要的戰略布局。

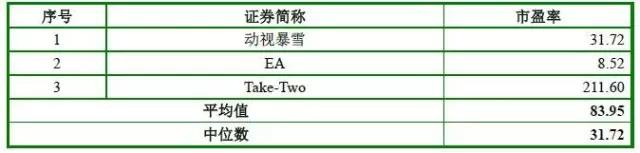

在A股,從事類似相關業務的可比上市公司主要有游族網絡、天神娛樂、三七互娛、中青寶、掌趣科技、昆侖萬維、完美世界、愷英網絡;海外從事類似相關業務的可比上市公司主要有動視暴雪、EA及Take-Two——海內外公司市盈率橫向對比如下:

(國內上市公司市盈率 圖片來源:公司公告)

(海外上市公司市盈率 圖片來源:公司公告)

利益格局

回溯整個案例以及其流程,對交易各方主要實現了幾大利益訴求:

對并購方巨人網絡:

1、playtika公司發展勢頭迅猛,有超前的大數據分析能力、并購整合能力、改造游戲的核心技術。

2、巨人網絡最近兩年業績下滑,收購playtika能解決業績問題,同時引入新的產業整合、游戲改造模式。

3、強化巨人的研發技術,在手游領域后起直追。

對背后財團投資人:

1、據playtika盈利能力分析,此次財團出資在投資的未來5年其增值可能將達到25倍,收益極高。

2、幕后財團大多與史玉柱有關聯,借殼后的一部分股權享受二級市場市值增長。

對標的方playtika:

1、高估值。

2、技術換市場,中國是playtika的空白區,同樣的模式復制到中國,有巨大的市場潛力。

(全球產業數據)

關鍵人物

在巨人業務遭遇瓶頸的時候,2015年下半年,退隱江湖多年的史玉柱選擇在巨人回歸A股上市時重出江湖,推動一系列資本運作及經營改革措施。

經營管理方面,比如:

1)宣揚“狼性文化”,趕走對公司實質危害更大的“老白兔”,把高薪、股票分給“新狼”。

2)免掉133名干部,使干部總數從160名大幅下降為27名。

3)權力下放,六層的官僚管理層級削為三層。

4)把公司從子公司制變成更適應手游市場的“工作室制”。

5)給全體研發一線人員加薪。

6)強制執行末位淘汰制度,直到團隊聞到狼味為止。

資本運作方面,比如:

1)借殼:2015年12月,發布《重慶新世紀游輪股份有限公司重大資產出售及發行股份購買資產并募集配套資金暨關聯交易報告書(草案)》,公司擬向彭建虎或其指定第三方出售公司全部資產及負債(母公司口徑),同時向巨人網絡的全體股東非公開發行股份購買其持有的巨人網絡100%股權并募集配套資金。

2)并購:2016年7月,巨人集團領銜的中國財團正式宣布收購以色列網游公司Playtika。2016年10月,通過控制Alpha來控制Playtika。

(全球游戲收入 來源:上市公司公告)

*本文轉載自公眾號“優先愛劣后”。

【號外】由執惠主辦的《2016中國旅游大消費年度峰會暨頒獎盛典》將于12月14-15日在北京舉辦。旅業年度盛會,執惠誠邀您的參與、見證。了解詳情及報名請點擊鏈接:我要報名!