新用戶登錄后自動創建賬號

登錄

中國國旅(601888)是我們2010年領先市場底部挖掘的藍籌品種,曾有過優異的股價表現,但在近年來也經歷了一段低潮期。過往市場對中國國旅最大的詬病在于有牌照但國企機制下動力不足。但在2016年與港中旅整合后,我們曾提示港中旅對外延擴張的態度更加積極,有望帶來國旅新的變化,目前來看,這一判斷正逐步得到驗證。且隨著公司在香港機場免稅店招標事項逐步落定以及北京機場免稅店開標的臨近,有望對公司未來業績帶來顯著增厚。

高端零售業復蘇,公司免稅業務有望直接受益

從近期統計數據來看,國內高端消費出現了明顯的回暖跡象,一方面從月度數據來看,限額以上的可選消費品銷售額數據(特別是金銀珠寶類)自去年9月以來有著明顯的反彈趨勢。其次,從16年全年數據來看,根據貝恩咨詢數據,2016年中國大陸奢侈品市場銷售額上升4%,同比增速為近三年來首次實現反彈。而免稅商品銷售主要為國內外奢侈品牌中的服飾箱包,珠寶首飾以及香化類產品,因此將顯著受益于此次高端消費品整體回暖趨勢。

此外,伴隨內地高端消費品銷售回暖的同時,國人海外消費回流趨勢逐步顯現,從2016年國人在全球奢侈品消費情況來看,在內地奢侈品銷售顯著好轉的背景下,中國人全球奢侈品消費同比出現了近5%的下滑,國人海內外奢侈品消費分化趨勢較為明顯,且內地消費占比出現近年來首次的回升勢頭。

行業回暖催化因素有望縱深演繹,支撐公司免稅業務穩定發展

國內高端消費市場的不斷回暖以及國人海外消費的回流,都將對國旅的免稅業務帶來實質性利好。隨著幾大催化因素在2017年的縱深演繹,未來高端消費回暖趨勢有望延續,從而對公司免稅業務的穩定發展帶來長期支撐。

1、出境游增速放緩,國人海外購物重點目的地客流近年有所降溫

2016年預計我國出境旅游人數將達到1.22億人次,同比增長4.3%,出境人次再創新高,但是增速處于近年來的最低水平。其中歐洲作為中國游客高端奢侈品牌購買的重要目的地,因指紋簽2015.10.12實行+暴恐襲擊放緩;同時,港澳臺作為內地游客海外消費一直以來的首要目的地,因地緣政治因素影響承壓,客流持續下滑(由于港澳臺絕對量占比高,對出境游整體增速拖累較大)。

此外,考慮到從去年四季度開始,泰國新打擊零負團費政策的出臺,韓國游由于薩德帶來的政治影響,以及日本游由于福島核泄漏可能存在的一定影響,未來,周邊國家出境游市場情況仍有待觀察。因此,三亞免稅購物店將有望進一步受益于其替代效應影響。

2、奢侈品中外價差進一步縮小。主要來自三方面因素影響:

1)原本各大品牌本身在大中華區的定價就有區域歧視,而近年來,各大品牌先后啟動調價戰略,縮小大中華地區和港澳地區的價差,控制全球價差,并提供更多價格區間的產品;

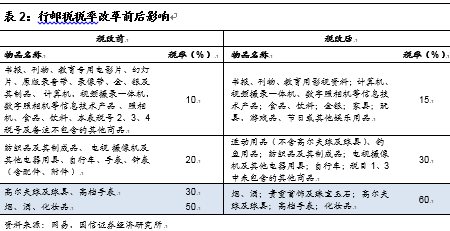

2)人民幣快速近兩年加速貶值(2016年人民幣貶值7.04%,尤其是10月份加入SDR后),對于海外購物而言,直接影響就是購買價格的上升;

3)政府在去年4月出臺的“進口跨境電商稅收新政”中,對單次購買2000元以上按照一般貿易征稅,此舉顯著提升高客單價商品的海外購成本。在幾個因素推動下,奢侈品品牌的中外價差不斷縮小,未來有望進一步促使高端消費加速回流。

綜合來看,考慮到高端消費市場2016年1-8月的低基數,以及四大影響因素在17年的縱深演繹,我們認為高端消費復蘇以及未來海外消費回流的趨勢在今年仍有望得到維持甚至進一步推高,從而對免稅購物行業帶來深遠影響。

三亞免稅店收入2016Q4開始反彈,2017年有望低基數復蘇

從三亞免稅店自身情況來看,2016年,受三亞市場整體承壓(東南亞海島游分流顯著)、行郵稅政策調整(高檔手表的行郵稅率從30%提高到60%)、旅行社合作政策調整(2015Q4取消,2016Q2逐步恢復)等因素影響,公司三亞海棠免稅店營收增速開始逐步承壓。

具體來看,受上述因素影響,今年公司Q2、Q3營收估算分別下跌7%、17%,進而對公司業績也帶來一定壓制,但從Q4開始,伴隨三亞市場的企穩復蘇,公司三亞免稅店收入營收增速也明顯回暖,同比增長16%。一方面與公司自身業務調整以及經營態度積極轉變有關,同時預計也在一定程度上受益于高端消費回暖以及國人海外免稅購物回流的影響。

整體來看,在去年低基數下,海南市場整體有望恢復增長。從2017年春節黃金周的情況來看,春節黃金周期間三亞市接待游客95.73萬人次,同比增長14.07%。而其中三亞免稅店進店總人數239037人次,同比增長26.87%,實現銷售27977萬元,同比增長6.66%(營收增長平穩與去年同期基數相對不低有關)。考慮海南市場后續有望逐步回暖,且三亞免稅店2016年3月-2016年9月的低基數影響,預計三亞免稅店2017年3月開始有望在迎來恢復性增長。

外延利好有望不斷涌現:香港機場+首都機場+入境店

港中旅支持下參與香港機場免稅店競標,開啟新成長想象空間

2017年1月26日,中國國旅公告同意公司全資子公司中國免稅品(集團)有限責任公司參與香港機場免稅特許經營權投標,并授權中免公司管理層辦理有關投標具體事宜。我們預計中免集團本次有望大概率中標香港機場部分標段,主要判斷如下:

1、雖然中免2012年初曾競標香港機場免稅店未成功,但伴隨與港中旅整合,公司在香港資源及影響力將有效提升。尤其考慮到本次競標是中國國旅集團與港中旅集團整合為中國旅游集團后海外擴張的第一步,無論對國旅集團而言還是港中旅而言都具有重要戰略意義,有望贏得新集團傾全力支持。

2、據TR business報道,本次招標的品類是“煙酒”和“香化”兩大標段。截標日期為2017年2月2日。本次招標只允許單個投標者獲得其中一個標段,而不能兩者兼得。換言之,中免競得一個標段的概率大大提升(據了解,本次競標的強勁對手DFS僅競標其中“香化”一個標段)。

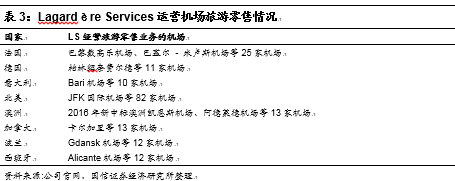

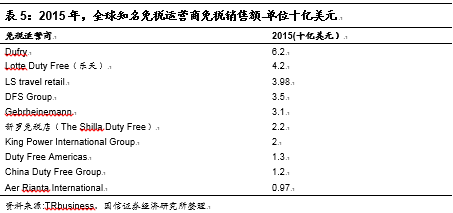

3、結合穆迪報告報道,中免與LTR(全球第四大免稅運營商Lagardère Services母公司)組成的聯合體(中免絕對控股)本次同時競標煙酒與香化兩大品類。Lagardère Services是全球機場零售龍頭,在全球4大洲150多家機場開展旅游零售業務,擁有豐富的大型國際樞紐機場運營經驗,2016年旅游零售額達到36.95億歐元,可以與中免形成良好互補。從其他主要競爭對手來看,DFS僅競標香化,香港王權免稅和韓國樂天免稅競標兩大品類。在這種情況下,中免與LTR組成的聯合體綜合競爭力也相對較強。

4、伴隨三亞海棠灣國際免稅購物中心等大型免稅購物中的經營實踐(2014.9至今),公司在免稅運營方面的綜合實力也今非昔比(中免集團的免稅收入已經從2011年的38.56億元增加到2016年預計87億元左右,增長120%+)。

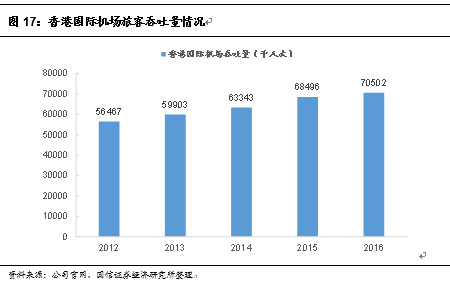

預計中標有望增厚公司16年業績10-15%

本次招標香港機場系亞洲第四大機場,2016年旅客吞吐量7050萬人次,免稅客群量龐大。參考穆迪、TRbusiness等的報告以及我們的跟蹤,2015年免稅交易額估算約120億元港幣,其中大約60億港幣左右系大牌精品店,由香港機場單獨招標或直接委托品牌商運營,剩余60億港幣主要包括煙酒、香化、百貨食品等,目前由DFS經營(2012-2017年)。綜合考慮2016年香港機場免稅下滑壓力(香港機場),加之約少量包裝食品預計2017Q2單獨招標,我們預計本次標段對應2016年銷售額在50億港幣左右。

假設本次中免競得其中一個標段(預計兩個標段金額接近,每個標段銷售額在25億港幣左右)。如果按國際機場免稅店大致10%凈利率推算,預計可以新增凈利潤2.5億港幣左右,折合人民幣約2.25億元,較2016年上市公司17.4億元業績增厚約13%,且帶來大中華地區整體批發議價能力的提升。綜合來看,我們預計中標對公司業績的增厚在10%-15%。考慮正式交接運營預計將在年底進行,因此如中標將在18年財報開始逐步體現。

預計本次香港機場免稅店招標將在4月初開標,建議近期重點關注

從時點來看,本次香港機場免稅店招標預計3-4月份開標,時點已經逐步臨近。結合前文分析,我們預計公司本次大概率分享25-30億港幣免稅蛋糕,進而有望增厚公司業績10-15%,且進一步提升公司在大中華區的議價能力,有助于公司進一步海外擴張,具有重要意義,建議重點關注。

首都機場免稅店仍可期待,階段性博弈機會漸起

1、北京首都機場免稅店目前由日上免稅行運營,此前曾有媒體報道2015年租約到期。2016年年初,首都機場網站曾公告,首都機場國際免稅業務代理服務競爭性談判工作已經正式結束,擬簽約北京國際貿易公司作為代理商,公示截止日期為2016年3月23日,此后因多因素影響暫無進一步進展。我們認為,從時點來看,目前據日上原租約到期已經超過1年的時間,距首都機場相關公告也已接近一年的時間,其開標時點也有望漸行漸近,值得關注。

2、中免中標預期不低,有望直接受益。此前首都機場免稅業務一直由日上免稅行獨家經營。伴隨首都機場免稅業務公開招標的啟動,結合此前《口岸進境免稅店管理暫行辦法》相關政策規定,經國務院批準具有免稅品經營資質,且近3年有連續經營口岸和市內進出境免稅店業績的企業均可申請。在這種背景下,國內免稅運營商包括日上、中免,深免、珠免、中出服、中僑等都有望參與招標,存在公平競爭的機會。其中,從采購渠道優勢和過往機場免稅店業務的經營優勢來看,中免的競爭優勢最為突出,因此最有望中標。當然,考慮目前國際機場招標可能采取分段招標的方式,中免也可能是中標其中某部分標段。但無論如何,考慮中免此前在首都機場免稅店的業務為零,因此即使部分中標,對中免也構成直接利好。

3、如果順利中標,我們預計有望增厚中國國旅業績空間10%以上。參考此前穆迪報告公布的日上免稅行12、13年相關數據,我們預計首都+浦東機場兩個免稅店的規模與中免目前規模體量大致相當,即90-100億元,其中首都機場比浦東機場免稅店更低(浦東的國際航線占比更高),我們估算首都機場免稅店規模大致為40億元左右。考慮到機場租金的影響(機場免稅店租金一般采取固定+分成的模式,海口機場店扣點20%),因此機場免稅店凈利率一般低于市內免稅店。綜合來看,我們預計機場免稅店的凈利率大約為10%。據此測算首都機場凈利潤規模大致為4億元。考慮還可能中標部分標段,或者合作經營的可能,我們預計業績增厚在2億元左右,較我們預計公司16年凈利潤規模預計增厚約11%。

4、一旦北京首都機場中標,后續浦東機場免稅店也有望存有類似預期。我們認為,如果公司在本次首都機場免稅店公開招標中競得部分標段,后續浦東機場免稅店也有望存有類似預期。參考此前媒體報道,上海浦東機場免稅店租約有望于2018年到期。考慮到浦東機場免稅店依靠強大的出境客流支持,其營收規模預計大于首都機場免稅店,因此后續有望帶給公司新的成長催化劑。

入境免稅店持續落地,中僑免稅店有望重新激活

2016年2月,財政部、商務部、海關總署、國家稅務總局、國家旅游局2月19日聯合發布關于印發《口岸進境免稅店管理暫行辦法》的通知,決定增設和恢復口岸進境免稅店,合理擴大免稅品種,增加一定數量的免稅購物額。同時,本次政策調整還明確:1、在同一口岸既有出境免稅店又有進境免稅店,進境旅客在出境免稅店預訂寄存后,在進境時付款提取的,視為在口岸進境免稅店購物,即允許開展入境提貨點業務,有利于入境店消費額的提升(單純入境店面積一般很有限)。2、在維持居民旅客進境物品5000元人民幣免稅限額不變基礎上,允許其在口岸進境免稅店增加一定數量的免稅購物額,連同境外免稅購物額總計不超過8000元人民幣,亦即增加了一定的免稅額。

2016年,中免集團已經在積極參與進境免稅店的招標,但由于需要中標后再裝修并陸續開業,故整體收入貢獻在17年全年將更加顯著。并且,今年全國的11家進境店招標中,中免也處于積極競標的過程中。參考最新穆迪17年2月的最新報道,中免最新中標了昆明長水機場免稅店(行李轉盤附近,面積489平方米),相比深免中標的西安咸陽機場,中出服的重慶機場,昆明機場是繼北京、廣州、上海之后國家第四個門戶樞紐機場,也是中國西部地區唯一的國家門戶樞紐機場,2016年機場年旅客吞吐量突破4000萬人次,繼續顯示出中免在其中的優勢。

港中旅中僑市內免稅牌照有望與中國國旅形成合力。與此同時,港中旅旗下還擁有中僑市內免稅店牌照(市內免稅店牌照,針對出國歸國人員,免稅額度2000元,曾在北京、上海、哈爾濱等地設有門店,目前僅存哈爾濱門店),未來也不排除與國旅旗下的免稅業務優勢進行整合。中免憑借其商品種類和采購優勢,可以更好地發揮中僑免稅店這一市內免稅店牌照資源,從而在一定程度上推動免稅業務的成長。

如果上述或有利好能夠一一兌現,則中免在大中華區有望形成一個相對全面的銷售網絡,對其客戶營銷,批發議價等方面產生極為顯著的積極影響。

港中旅積極支持,資金實力充裕,有望加速公司走出去外延擴張

結合我們此前2016年7月12日《中國國旅-央企重組落定帶來期待,首都機場開標預期漸啟》等報告的分析,港中旅集團在外延擴張上較為積極主動(僅2015年下半年就動作頻頻),且為了實現國資委“1+1>2”,建“中國第一、亞洲前茅、世界一流”旅游集團目標,后續有望強化資源整合,更加主動地發揮中國國旅上市公司免稅牌照優勢和旅行社業務優勢。

從原有中免第一列海外擴張-柬埔寨免稅店來看,參考穆迪的報告,公司2016年8月開立柬埔寨金邊市內免稅店,這已經是繼公司2015年11月在柬埔寨吳哥開立第一家免稅店后,在柬埔寨開立的第三家市內免稅店,換言之公司在不到1年時間在柬埔寨開立3家市內免稅店,充分顯示公司在取得海外免稅相關資質后,海外擴張速度明顯較快。

此外,考慮一帶一路布局,加之中免2015年在新疆霍爾果斯開立免稅店,未來不排除沿襲一帶一路的發展思路積極進行擴張。同時,從公司免稅業務的發展思路來看,免稅業務首先重點放在中國客群上(國人購物能力最強),順序上首先做好國內市場,逐步擴展到東南亞或歐洲。走出去,方式包括自建、投標、并購等等。尤其考慮到2015年12月,公司曾公告與眾信、凱撒、鳳凰假期共同設立中國海外旅游投資管理公司(公司持股占比45%);擬充分挖掘這幾家旅行社的流量價值,在海外拓展旅游零售業務,未來這種走出去預計將進一步加速。

充裕的資金優勢進一步有望進一步加速公司外延擴張。從資金實力來看,公司現金流充裕,截止2016年三季末貨幣現金+其他流動資產(主要為理財產品)為88.50億(2016年中報理財產品余額高達33.5億元),且2017年1月公告與港中旅財務公司簽的合作協議,在存款理財與信貸方面享受更好的支持。

管理機制有望逐步理順,業績持續好轉預期加強

16年業績預告超預期,或預示更加積極的態度

中國國旅20017年1月公布2016年業績快報:公司預計2016年實現營業總收入233.82億元,同比增長9.82%;實現歸屬于上市公司股東的凈利潤17.42億元,同比增長15.66%,EPS1.78元,好于預期(我們此前預期EPS1.69元,多數國內券商預期16年EPS在1.72元以下)。

其中,公司2016Q4單季收入增長26%、業績增長50%,較前三季度明顯加速(公司2016年前三季度收入增4%,業績增11%),我們預計主要與2015Q4三亞免稅店購物積分政策帶來的遞延收益影響有關。

2015Q4公司因購物積分產生了1.16億遞延收益,直接遞減相應收入基數,并影響當期凈利潤約8700多萬,再疊加15Q4旅行社合作返點取消影響,公司2015Q4收入僅增2%,業績下滑33%。如果剔除購物積分的影響(假設2016年全部沖回),我們預計公司2016Q4單季業績增長3%,整體平穩。此外,收入端的增長預計部分來自三亞店四季度的適度回暖(預計三亞店收入增長10-5%)以及旅行社等業務推動有關。

最新公告顯示公司17年有望迎來新一屆核心管理層

中國國旅2017年2月公告:經公司控股股東中國旅游集團公司提名,董事會提名委員會審核和董事會表決,同意李剛先生、彭輝先生(新任)、李任芷先生(新任)、陳賢君先生(新任)為公司第三屆董事會非獨立董事候選人;張潤鋼先生、王斌先生、劉燕女士(均為新任)為公司第三屆董事會獨立董事候選人。該議案尚需提交3月7日公司股東大會審議。

我們認為:首先,上述第三屆董事會候選人選中沒有現任董事長王為民先生,且王為民先生2014年1月24日起出任中國國旅董事長,目前已經屆滿三年,在這種情況下,我們預計公司后續存在核心管理層更換的預期,建議關注。其次,目前非獨立董事候選人中,李剛先生、彭輝先生均系中免背景,先后任過中免總經理,李任芷有國家旅游局背景,陳賢君系港中旅背景。整體來看,李剛、彭輝作為核心管層候選人,均非常熟悉中免業務,預計有望對公司未來免稅業務產生積極影響。

聘任具有多年DFS運營經驗的高管出任中免COO

參考穆迪報告,2016年12月,公司任命具有豐富國際免稅行業背景Mr. CC Lee出任中免公司COO(具有26年DFS背景),這也是中免首次聘任具有豐富國際免稅經驗的管理人員出任公司高管,顯示出公司積極與國際免稅運營商接軌,謀發展的思路。且外資高管人員的引入也側面有助于公司整體薪酬體系改革,更加市場化運作,適應市場化競爭。

低估值藍籌,新一輪發展機遇期到來,上看61元

公司作為旅游板塊的市值最大的白馬股,在上市之初得益于其免稅業務稀缺性,以及其良好的業績成長性,股價得到市場的大力追捧。近年來,隨著公司本身市值的成長,以及市場風格偏好的變化,公司估值逐步走低,目前已處于歷史低位,同時在整個旅游板塊中,目前公司的17年動態估值也處于板塊底部。

暫不考慮外延擴張影響,我們預計公司2017-2018年EPS2.03/2.36元,對應動態PE23/20倍,估值處于旅游板塊底部。隨著目前國內高端零售業的持續好轉,以及海外消費回流的加速,公司免稅業務業績在17年有望得到進一步釋放。同時,公司作為國內免稅龍頭,參與香港機場免稅招標也有望打開其海外機場免稅運營新的想象空間,有望帶來業績增厚10%-15%,且京滬機場免稅店未來仍有公平招標的機會,北京機場中標則將帶增厚業績10%以上。同時,伴隨未來與港中旅整合的持續深入,管理機制和業績傳導中長期也有望持續優化。

綜合考慮,給予公司2017年30倍估值,合理股價上看61元。公司基本面在行業大背景支撐下有望持續好轉,且外延擴張預期利好不斷。公司目前估值處于歷史及板塊底部,投資價值在當前市場環境下有望得到不斷挖掘,強烈建議投資者積極把握公司當前的底部配置良機,維持“買入”評級。

本文轉載自微信號《光仔看社服》,作者為:曾光,社會服務業首席分析師;鐘瀟,社會服務業資深分析師,CFA;張峻豪,社會服務業新銳分析師。