新用戶登錄后自動創建賬號

登錄

迪士尼收購21世紀福克斯大部分資產報價近日提升至713億美元,但加上稅務調整費用后交易總額達851億美元。不過,對于福克斯此前擔心的監管機構不通過問題,康卡斯特在上周的650億美元報價中明確提出,不通過也賠償福克斯25億美元,另外愿意支付福克斯15.25億美元與迪士尼中途終止交易費用。兩大傳媒娛樂巨頭競爭的慘烈程度可見一斑。

傳媒娛樂巨頭華特迪士尼近日宣布將收購21世紀福克斯大部分資產的價格提升至713億美元,在爭奪傳媒巨頭默多克控制的優質資產過程中再一次占據先機。不過,據外媒報道,這兩大公司的競標大戰或將持續一段時間,收購福克斯股票的價格或從目前的每股38美元上漲至每股40-45美元。

迪士尼最新報價比競爭對手康卡斯特上周的全現金收購價格多63億美元。福克斯股票的收購價格不僅高于康卡斯特提出的每股35美元,還比去年12月迪士尼提出的原收購價格每股足足高出10美元。迪士尼此次采取一半股票加一半現金的收購方式,與康卡斯特的全現金交易相比更靈活,能夠為福克斯股東提供更多的選擇。迪士尼在一份公告中表示,公司計劃支付357億美元現金,并向21世紀福克斯股東發行大約3.43億股新股票,這些股票占迪士尼總股本19%左右的比例。

去年12月,迪士尼以524億美元全股票的方式收購包括20世紀福克斯影視資產在內的21世紀福克斯集團的大多數資產。康卡斯特當時以高出迪士尼16%的報價收購福克斯,但由于默多克擔心交易得不到反壟斷機構的支持而選擇迪士尼的收購方案。

事實上,公告顯示,本次迪士尼新報價加上稅務調整后的交易總額高達851億美元,從迪士尼出手的闊綽程度可以看出對福克斯的這些優質資產志在必得,這一舉動既有咄咄逼人的意味,也讓康卡斯特陷入難以招架的境地。

多次提價競購福克斯意欲何為?

在數字化時代背景下,以Netflix和Hulu為代表的流媒體平臺迅速崛起,很多科技巨頭也憑借自身龐大的用戶及巨大的流量進入娛樂行業,對像迪士尼和康卡斯特這樣的傳統媒體娛樂公司造成很大沖擊。

對迪士尼而言,收購福克斯資產的三大目標是擴充優質內容、進一步提升迪士尼國際影響力及為自建流媒體平臺增加C端用戶數量,為“全世界日益增長的消費需求提供更多的個性化及更好的娛樂體驗”。21世紀福克斯出售的資產顯然有助于迪士尼實現這些目標。

首先,迪士尼今年3月對公司內部業務進行重組,開始向數字化平臺轉型,而福克斯能夠為迪士尼擴大規模提供大量優質內容和資源。迪士尼計劃在2019年底推出流媒體服務平臺與Netflix及蘋果、亞馬遜等科技巨頭展開競爭,福克斯旗下的《X戰警》《阿凡達》《死侍》《神奇四俠》《辛普森一家》等影視資源能夠為迪士尼輸入大量優質內容。

“如果迪士尼以Netflix為直接競爭目標,他們的確比康卡斯特更需要福克斯的那些資產,”Revolution Growth合伙人Todd Klein說,“在與Netflix競爭的過程中,迪士尼缺乏除家庭娛樂之外的多樣化的劇本娛樂節目,這恰恰是Netflix平臺上能夠吸引大量用戶的原因。”

其次,福克斯在全球22個區域的體育網絡能夠提振迪士尼旗下ESPN推出的流媒體服務業績。無論是內容制作或分發層面,這些資源都有可能助力ESPN在這一領域成為世界領導者。尤其是福克斯旗下的Star India和在全世界很多國家都擁有廣泛用戶基礎的英國Sky廣播公司等資產,對迪士尼提升主題樂園及影視業務之外的國際影響力至關重要。

最后,無論迪士尼還是康卡斯特,贏得收購福克斯資產勝利的媒體公司將把福克斯持有30%股權的流媒體平臺Hulu收入囊中,加上他們本身持有股份成為該流媒體平臺的控股股東。Hulu是迪士尼或康卡斯特與Netflix等流媒體服務商進行競爭的重要砝碼。在過去的一年里,Hulu用戶新增300萬至2000萬,還憑借《使女的故事》成為第一個獲得最佳劇集艾美獎的流媒體平臺,這本身就是其實力及影響力的最好證明。

21世紀福克斯出售的資產對康卡斯特也十分具有吸引力。毫無疑問,福克斯出售的資產對康卡斯特增加內容、與Netflix競爭和提升國際影響力同樣重要。不同的是,對于內容資源遠不及迪士尼的康卡斯特來說,獲得福克斯的優質內容更為重要,豐富的內容資源也是與Netflix等競爭的基礎條件。康卡斯特比較占有優勢的是,公司已經在面向C端用戶的有線電視業務深耕5-10年,這在建立流媒體平臺過程中將發揮很大的作用,獲得福克斯的全球資產及龐大用戶群也將為其國際業務迅速擴張奠定堅實的基礎。

康卡斯特如何應對迪士尼新報價

目前市場及很多內業人士都很關注康卡斯特如何回應迪士尼更高的新報價。Jefferies Group LLC分析師John Janedis表示,該有線網絡巨頭未來可能會提出每股低于40美元的新一輪報價。而Mediatech Capital Partners執行合伙人Porter Bibb認為,迪士尼最終會得到21世紀福克斯的這些資產,但他預測競標大戰可能會將福克斯股票收購價格推升至每股40-45美元。

據消息人士透露,迪士尼可能還有另一個優勢,該公司提出的新報價很有可能獲得美國反壟斷部門的批準。也就是說,不管康卡斯特是否會發起新的收購要約,但它未來可能因為既是內容制作方又是內容發行方的身份受到更多的監管和限制。這也是持有福克斯董事會17%投票權的默多克家族選擇迪士尼的主要原因之一。

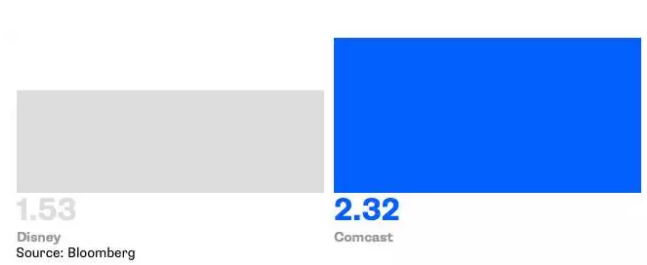

2017財年總債務與EBITDA比率

此外,雖然美國電信巨頭AT&T收購時代華納與美國司法部的訴訟結果給康卡斯特帶來一些信心,但不斷推升的債務壓力也成為康卡斯特的另一大考驗。據穆迪投資者服務機構評估,康卡斯特目前對福克斯提出的650億美元現金收購方案,加上收購英國體育廣播公司Sky可能需要的資金,這兩大交易預計將康卡斯特的債務推升至1700億美元。相比之下,無論是之前的全股權交易,還是現在的一半股權一半現金的交易方式,迪士尼的債務壓力比康卡斯特要小很多。

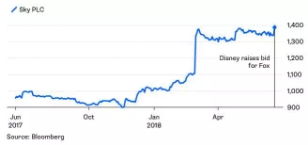

競標福克斯資產對Sky股價影響趨勢圖

媒體研究機構創始人Enders Analysis表示,如果康卡斯特在爭奪福克斯資產的過程中失利,該有限網絡巨頭未來可能會以高價收購Sky。公司已在今年4月以310億美元對Sky剩余61%股權發生正式的收購要約。無論如何,康卡斯特都不太愿意在這兩次交易爭奪戰中一無所獲。在迪士尼宣布收購福克斯資產新報價當天Sky股價也上漲3.5%,這表明福克斯投資者也期待迪士尼新報價能夠幫助他們實現更多的收益。

21世紀福克斯集團原計劃7月10日召開股東大會對迪士尼去年12月提出的收購方案進行表決,不過公司在6月20日稱,為了給投資者有更多時間評估迪士尼新報價及處理其他事宜,公司決定延遲召開股東大會,這也給康卡斯特更多的時間考慮是否提出新報價。

即便迪士尼收購福克斯失敗,它仍擁有盧卡斯影業、皮克斯及迪士尼動畫工作室。這些影視資源及IP內容足以對抗Netflix等平臺構成很大的挑戰,迪士尼推出自己的流媒體服務平臺后計劃撤銷Netflix平臺上的內容授權更給后者以致命的打擊。此外,隨著AT&T時代華納收購交易帶來利好消息,收購福克斯失敗的一方也可能收購維亞康姆、獅門等一些比較小的影視公司擴充其內容資源。不過,目前來看,雙方都沒有中途退出的跡象。

康卡斯特在上周的正式報價文件中對福克斯家族及福克斯股東承諾,如果21世紀福克斯選擇康卡斯特收購福克斯資產及得不到監管機構的批準,康卡斯特將跟迪士尼一樣賠償福克斯25億美元;另外,康卡斯特愿意支付福克斯與迪士尼中途停止交易產生的15.25億美元分手費用。或許真的會像Porter Bibb預測的那樣:在迪士尼如愿收購福克斯資產之前,雙方還將至少再上演一輪競標大戰。