新用戶登錄后自動創建賬號

登錄

創業板上市委2020年第1次審議會議于昨日召開,審核結果顯示,北京鋒尚世紀文化傳媒股份有限公司(簡稱“鋒尚文化”)首發符合發行條件、上市條件和信息披露要求。這是今年過會的第86家企業。(未含科創板)。

截至目前,今年科創板已過會76家企業。

鋒尚文化本次發行的保薦機構是中信建投證券股份有限公司,保薦代表人為關峰、趙鑫。這是中信建投證券今年保薦成功的第9單IPO項目。 1月9日,中信建投保薦的晶科電力科技股份有限公司過會。3月12日,中信建投保薦的青島威奧軌道股份有限公司過會。4月9日,中信建投保薦的常州市凱迪電器股份有限公司過會。4月16日,中信建投保薦的重慶三峰環境集團股份有限公司過會。4月29日,中信建投保薦的杭州申昊科技股份有限公司過會。4月30日,中信建投保薦的海南葫蘆娃藥業集團股份有限公司過會。5月8日,中信建投保薦的昆山滬光汽車電器股份有限公司過會。6月11日,中信建投保薦的北京新時空科技股份有限公司過會。

鋒尚文化是一家以創意設計為核心的專業文化創意企業。主營業務涵蓋:大型文化演藝活動承制、文化旅游綜合體設計制作、景觀藝術照明及演繹三大板塊。

鋒尚文化的控股股東為沙曉嵐,實際控制人為沙曉嵐、王芳韻。本次發行前,沙曉嵐、王芳韻夫婦分別直接持有公司 55.95%、17.34%的股份,同時沙曉嵐通過西藏晟藍間接控制公司 11.71%的股份,沙曉嵐、王芳韻夫婦合計控制公司 85.00%的股份,為公司實際控制人。本次發行后,沙曉嵐、王芳韻夫婦仍為公司實際控制人。

鋒尚文化擬在深交所創業板公開發行新股不超過1802.00萬股,全部為公司公開發行的新股,占發行后總股本的比例不低于25.00%。擬募集資金13.12億元,公司擬將6.43億元用于“創意制作及綜合應用中心建設項目”、5416.25萬元用于“創意研發及展示中心建設項目”、1496.62萬元用于“企業管理與決策信息化系統建設項目”、6.00億元用于“補充資金流動”。

上市委會議提出問詢的主要問題

1.關于項目獲取方式,發行人項目一般通過招投標和業主直接委托兩種方式承接。請發行人代表說明直接委托方式下的項目訂單獲取方式及其合法合規性,是否存在應履行招投標程序而實際未履行情形,定價的依據及其公允性,訂單獲取是否具有可持續性。請保薦代表人發表明確意見。

2.根據招股說明書披露,本次新冠肺炎疫情對發行人經營業績和未來發展無重大不利影響,對發行人采購、銷售影 響有限,對發行人生產經營的影響可控,發行人在手訂單總 體質量較高。請發行人代表說明目前在手訂單的具體執行情 況,后續執行或變更的可能性,今年新增訂單情況,及對發 行人收入、資產的影響,發行人面對疫情及疫情結束后市場 環境所制定的業務發展策略和應對收入結構波動風險的措施。 請保薦代表人發表明確意見。

3.發行人報告期存貨逐年從0.6億元增3.8億元,主要為未完成項目成本,未計提存貨跌價準備,其理由為不存在減值跡象且期末預收款項大于或等于未完成項目成本。請發行人代表說明“太原長風商務區燈光投影多媒體實景體驗秀”項目在尚未簽訂合同也未收到預收款項的情況下,在2019年年末形成 6,036萬元存貨不存在減值跡象、無需計提存貨跌價準備的真實原因。根據招股書披露,發行人在項目整體執行完成后依據合同金額一次性確認收入,未完成項目中不存在取消或金額大幅縮減的跡象。“太原長風商務區燈光投影 多媒體實景體驗秀”項目收入確認8,901.37萬元,為合同金額13,381.32萬元的61%,請發行人代表說明原因。請保薦代表人發表明確意見。

4.報告期內,發行人應收賬款賬齡有所延長。2019年度,發行人應用新金融工具準則,采用同行業可比公司應收賬款歷史損失率平均值作為公司 2019年度預期信用損失率。請發行人代表說明發行人賬齡為1年以上應收賬款過往的回收或發生壞賬情況,2019 年末賬齡1年以上應收賬款截至目前的3回收情況,按同行業可比公司應收賬款歷史平均損失率計提 減值的合理性。請保薦代表人發表明確意見。

5.發行人銷售費用占營業收入的比例相對較低,2017年到2019 年占營業收入的比例分別為 0.35%、0.52%、1.05%,遠低于同行業平均水平。請發行人代表結合發行人業務模式進一步說明其合理性。請保薦代表人發表明確意見。

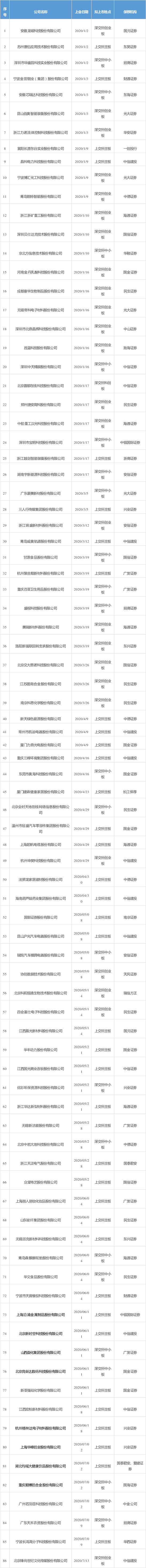

今年IPO過會企業一覽:

今年IPO被否企業一覽:

暫緩表決企業一覽:

*本文來源:中國經濟網,原標題:《鋒尚文化過會:今年IPO獲批第86家 中信建投過9單》。