新用戶登錄后自動創(chuàng)建賬號

登錄

公司初創(chuàng)時期,最好避免容易導致僵局的股權比例設置,例如50:50、65:35、40:40:20甚至50:40:10這樣的股權比例設置,盡管50:50和65:35這樣的股權結構設置往往是對股東作用或影響力的一種真實反映或者是對現實的一種妥協。

把時光倒退到2010年5月,于剛在金融危機之后的資金困境中從平安融資8000萬元,讓出了1號店80%股權,控制權就此旁落。平安整合1號店未果后,逐步將1號店控股權轉讓給了沃爾瑪。經過多次于剛離職的傳聞后,1號店在7月14日晚間正式確認創(chuàng)始人于剛和劉峻嶺離職。隨后,于剛和劉峻嶺發(fā)布內部郵件,向1號店員工宣布,決定離開1號店去追求新的夢想。

據了解,在收購1號店之前,沃爾瑪最先找到的是京東,卻因為沃爾瑪要求控股權而最終被京東拒絕,隨后,沃爾瑪才轉而選擇了1號店。有消息稱,最終實現全資控股一直是沃爾瑪收購的前提,因此,1號店最終痛失控股權也許早在沃爾瑪入股時就已埋下了伏筆。

對于此事,除了深表遺憾之外,還想從法律角度提醒各位創(chuàng)業(yè)者:如果不想自己辛苦創(chuàng)業(yè)的碩果被他人摘取,就必須時時儆醒,并牢牢掌握住公司的控制權。

公司的控制權主要包括以下三個方面:股權層面的控制權、董事會層面的控制權、公司經營管理的實際控制權。

一、股權層面的控制權

股權是對公司的終極控制權利,公司最重大的事項通常是基于股權由股東(會)決定的,如公司章程修改、董事任命以及融資等。這里引用天使投資人徐小平先生的警示:“如果(創(chuàng)業(yè)者)一開始就把主權讓出去,60%給出去,再偉大的企業(yè)也做不下去;我(創(chuàng)業(yè)者)只要把事情做起來,這個股份多少不重要,這是錯誤的,凡是不以股份為目的的創(chuàng)業(yè)都是耍流氓。”

1、股權層面的控制權

股權層面的控制權包括絕對和相對控股:絕對控股權情形下創(chuàng)始人持股達到67%,也就是達到三分之二,公司決策權基本可以完全掌握在手中;絕對控股權情形下創(chuàng)始人至少要持有公司至少51%的股權;而相對控股權往往需要公司創(chuàng)始股東為持有公司股權最多的股東,與其他股東相比可以保持對公司的相對控制力。

法律依據在于:根據中國公司法和公司章程,公司的最高決策機構是股東(會),股東會的普通表決事項,多為二分之一以上多數表決權通過,而少數重大事項(如公司章程修改)還需要三分之二以上表決權通過。掌握了控股權,就能夠控制股東(會)決策,進而控制公司。

注意事項

公司初創(chuàng)時期,最好避免容易導致僵局的股權比例設置,例如50:50、65:35、40:40:20甚至50:40:10這樣的股權比例設置,盡管50:50和65:35這樣的股權結構設置往往是對股東作用或影響力的一種真實反映或者是對現實的一種妥協,在公司早期的蜜月期平安無事,但隨著公司的發(fā)展壯大往往會發(fā)生共貧賤易共富貴難的情況,利益分配的沖突日趨明顯,小股東可能會行使投票權否決公司重大事項,使公司喪失船小好掉頭的決策迅速的優(yōu)勢。同樣,類似于40:40:20的股權比例設置可能會導致二大股東都希望聯合小股東控制公司股東(會)決策的情形,50:40:10這樣的股權比例設置也面臨小股東聯合易出現僵局的可能性。

案例分析

1號店

2010年5月,于剛在金融危機之后的資金困境中從平安融資8000萬元,讓出了1號店80%股權,控制權就此旁落。平安整合1號店并不順利,于是逐步將1號店控股權轉讓給了沃爾瑪。經過多次于剛離職的傳聞后,1號店在7月14日晚間正式確認創(chuàng)始人于剛和劉峻嶺離職。隨后,于剛和劉峻嶺發(fā)布內部郵件,向1號店員工宣布,決定離開1號店去追求新的夢想。

真功夫與海底撈

真功夫的蔡達標和潘宇海各占50%,引入PE以后,是47%對47%;這種股權分布被認作一枚定時炸彈,為真功夫內部股權糾紛埋下了隱患。

海底撈早期時張勇夫婦和施永宏夫婦各持50%股權,海底撈經過十余年飛速發(fā)展后,張勇從先后離開公司管理崗位的施永宏夫婦手中購買了18%的股權,張勇夫婦成了海底撈68%(超過三分之二)的絕對控股股東。

雷士照明

賽富基金幾次投資雷士照明后,2008年總持股比例達到了30.73%,超過持股29.33%的創(chuàng)始人吳長江,成為公司第一大股東,為日后轟動的公司控制權爭奪埋下伏筆。

2、投票權與股權的分離

創(chuàng)始人需要知道的另一個法律知識是股權與投票權是可以分離的。現實情況中,隨著公司的不斷融資壯大,創(chuàng)始人股權將被不斷稀釋,很難一直保持公司的絕對控股權。為了繼續(xù)維持公司的控制權,可以將其他部分股東股權中的投票權分離出來,交給創(chuàng)始股東行使。

投票權從其他股東的股權中分離出來,主要有以下四種體現行使:

投票權委托;

一致行動協議;

有限合伙持股,創(chuàng)始人(作為管理合伙人持有很少權益但)控制有限合伙持有公司的投票權;

境外架構中的“AB股計劃”(或“牛卡計劃”,或“雙股權結構”)(dual-class structure)。

注意事項

融資節(jié)奏

創(chuàng)始人需要注意把握融資的節(jié)奏。企業(yè)早期融資的估值和股價比較低,隨著公司發(fā)展壯大,公司的估值和溢價越來越高,融資對創(chuàng)始人股權的稀釋效應會有遞減的效果。但是,資本對企業(yè)擴張的作用不言而喻,而融資市場瞬息萬變,創(chuàng)始人需要仔細衡量和規(guī)劃,什么階段需要融多少資,以維持公司穩(wěn)健的資金流,同時兼顧與公司估值的合理平衡。

爭取盡可能多的投票權

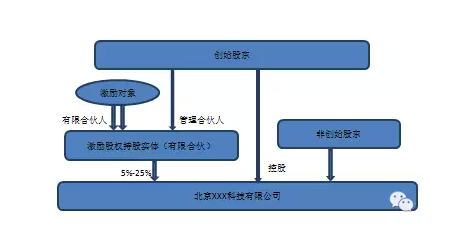

投票權與股份份額并非一一對應或不可分離,創(chuàng)始人可以通過上述四種方式爭取控制其他股東的投票權,讓渡出投票權的股東基于對創(chuàng)始股東的信任或依賴很有可能會同意這樣的讓渡安排,從而維持公司穩(wěn)定的控制權。例如,創(chuàng)始人股東通過其控制的持股平臺實體(如有限合伙)間接持股(如員工激勵或公司的小額投資人的股權),可以實現以小博大的控制效果,下圖就是一個典型的創(chuàng)始股東通過員工持股實體控制激勵股權的情形。

案例分析

投票權委托

“投票權委托”就是公司部分股東通過協議約定,將其投票權委托給其他特定股東(如創(chuàng)始股東)行使。根據京東的招股書,在京東發(fā)行上市前,京東有11家投資人將其投票權委托給了劉強東行使。劉強東持股20%左右卻通過老虎基金、高瓴資本、今日資本以及騰訊等投資人的投票權委托掌控了京東上市前過半數的投票權。

一致行動協議

“一致行動人”即通過協議約定,某些股東就特定事項采取一致行動。意見不一致時,某些股東跟隨一致行動人投票。比如,創(chuàng)始股東之間、創(chuàng)始股東和投資人之前就可以通過簽署一致行動人協議加大創(chuàng)始股東的投票權權重。一致行動協議內容通常體現為一致行動人同意在其作為公司股東期間,在行使提案權、表決權等股東權利時做出相同的意思表示,以其中某方意見作為一致行動的意見,以鞏固該方在公司中的控制地位。

一致行動協議在境內外上市公司中都很常見,境內上市公司如網宿科技、中元華電、海蘭信都有涉及,而境外上市公司如阿里巴巴和騰訊也同樣存在,根據阿里巴巴上市招股書,馬云僅持有7.8%股權而軟銀把不低于阿里巴巴30%普通股的投票權委托給了馬云與蔡崇信行使;南非 MIH公司持有騰訊34%的股份,而馬化騰持股僅為10%,還不及MIH的三分之一,但MIH公司基于信任將投票權讓渡給騰訊管理團隊,實現馬化騰的控制權。

通過有限合伙持股

有限合伙企業(yè)在中國是一種比較新的企業(yè)形式,有限合伙企業(yè)的合伙人分為普通合伙人(俗稱管理合伙人或GP)和有限合伙人(LP)。普通合伙人執(zhí)行合伙事務,承擔管理職能,而有限合伙人只是作為出資方,不參與企業(yè)管理。所以,可以讓股東不直接持有公司股權,而是把股東都放在一個有限合伙里面,讓這個有限合伙持有公司股權,這樣股東就間接持有公司股權。同時,讓創(chuàng)始人或其名下公司擔任GP,控制整個有限合伙,然后通過這個有限合伙持有和控制公司的部分股權。除創(chuàng)始人之外的其他股東,只能是有限合伙的LP,只享有經濟收益而不參與有限合伙日常管理決策,也就不能通過有限合伙控制公司。有人專門研究發(fā)現,綠地集團采用層疊的有限合伙安排,以一個注冊資本為10萬元的公司控制約190億元資產的綠地集團。

境外架構中的“AB股計劃”境外的雙股權結構

如果公司使用境外架構,還可以用“AB股計劃”(或“牛卡計劃”,或“雙股權結構”)(dual-class structure),實際上就是“同股不同權”制度。其主要內容包括:

公司股票區(qū)分為A序列普通股(Class A common stock)與B序列普通股(Class B common stock);

A序列普通股通常由機構投資人與公眾股東持有,B序列普通股通常由創(chuàng)業(yè)團隊持有;

A序列普通股與B序列普通股設定不同的投票權。

美國上市的公司通常采用這種結構來維持公司創(chuàng)始團隊的控制器,比如, Facebook、Google與百度等企業(yè)都將其A序列普通股每股設定為1個投票權,B序列普通股每股設定為10個投票權。近些年上市的京東、聚美優(yōu)品、陌陌都是采取的這種AB股制度。根據京東的股東協議,劉強東及管理層持有的股份每股代表20份投票權,其他股東持有的股份每股只能代表一個投票權,這樣劉強東及其管理團隊雖然只持有20%左右的普通股,但是由于有雙層投票結構保護,其投票權能確保股東會上重大議案有絕對的發(fā)言權。

二、日常經營的控制權

熟悉境內外上市公司治理的人可能明白,董事(會)與股東(會)是相對獨立的,公司股東(會)往往無權直接干預董事(會)依據法律和公司章程行使日常經營決策的權力。(搜索微信公眾號“投黑馬”專注于文創(chuàng)領域的眾籌平臺)所以,公司的控股權和公司運營的控制權并無必然聯系,尤其是股權相對分散的公司中,公司的控制權往往在于公司的董事會。對于未上市的境內初創(chuàng)公司來說,股東往往與董事一致所以很少面臨這樣的沖突,但是隨著公司的不斷融資,投資人往往會要求向公司委派董事,董事會的構成會發(fā)生變化,此時就需要創(chuàng)始人注意控制公司的董事會、法定代表人等掌握公司的實際控制權。

1、公司董事

公司的日常經營事項,主要由公司董事(會)來決定。一般情況下,公司很少需要開股東會,所以也很少通過股東會的控制權來參與公司日常經營,只是在重大事件(如修改章程進行融資)的時候才召集一次股東會或者要求股東簽署決議等文件。所以,如果控制了董事會,也就控制了公司的日常經營管理。核心創(chuàng)始人可以占有公司董事會的大部分席位,以保障決策效果和決策效率。

注意事項

控制董事會最重要的法律手段是控制董事的提名和罷免。公司控制權之爭往往體現在董事的提名和罷免上,如果創(chuàng)始人之外的公司股東沒有提名或罷免公司董事的權利,這些股東也很難插手爭奪公司的控制權。 但現實中,公司的投資人往往要求董事任免權,而公司往往也需要創(chuàng)始人之外的董事助力公司的發(fā)展,所以創(chuàng)始人需要注意控制董事會的人數以及創(chuàng)始人任命的董事人數。創(chuàng)始團隊在公司初期控制2/3的董事人數,而在后期最好能控制1/2以上的董事席位,公司盡量將外部董事席位留給對公司發(fā)展具有戰(zhàn)略意義的(投資)人,隨著外部董事的增加而擴充董事總人數,盡可能保持創(chuàng)始股東對董事人數的上述控制比例。

案例分析

馬云在1999年創(chuàng)辦了阿里巴巴,他和其他阿里巴巴高管及投資者組成了一個強大的團體,那就是“阿里巴巴合伙人”。阿里巴巴的招股書顯示,阿里巴巴合伙人將擁有獨家提名多數董事會成員的權利,但董事提名候選人,必須在一年一度的股東大會上獲得大部分票數的支持,方可成為董事成員。根據馬云、蔡崇信、軟銀和雅虎達成的投票協議,在未來的股東會上,軟銀和雅虎要贊同阿里巴巴合伙人提名的董事候選人。

京東的招股書顯示,京東的董事會為9人,老虎基金、Best Alliance、Strong Desire以及DCM分別有權任命一名董事,而劉強東及管理團隊則有權任命5名董事,并且有權任命董事會主席。董事會席位來看,劉強東及其管理團隊與其他股東在董事會的投票權為5:4,劉強東在董事會在投票權過半數,在董事會重大問題上應是劉強東及其管理團隊擁有主導權。這樣,劉強東及其管理團隊在董事會與股東會都有絕對的發(fā)言權,從而牢牢的把握公司的控制權。

2、中國特色公司實際控股權(法定代表人和公章)

在中國的法律框架下,法定代表人通常由公司董事長或總經理擔任,法定代表人在法律規(guī)定的職權范圍內,直接代表公司對外行使職權,法定代表人的職務行為構成公司的行為,相應法律后果由公司承擔。 另外一個具有中國特色的制度是公章,公章刻制經由公安機關備案,商務實踐中大家也特別注重公章的法律效力,蓋公章是公司意志的體現,除非能證明公章并非公司加蓋,蓋有公章的法律文件能夠直接約束公司。也就是說,公司法定代表人在合同上代表公司簽字,或者公司公章加蓋在合同上,公司通常就要受到合同的約束,除非極端例外的情況(如公章被盜或對方惡意)。

注意事項

對于初創(chuàng)公司來說,公司的董事長、總經理和法定代表人通常會由首席創(chuàng)始合伙人擔任,一般不會出現董事長、總經理和法定代表人旁落或失去公章控制的情況,但是在公司有數位作用相當的聯合創(chuàng)始人時需要注意法定代表人和公章(以及公司營業(yè)執(zhí)照以及銀行賬戶等公司印鑒)的控制問題,防范聯合創(chuàng)始人出現沖突時可能出現該問題,影響公司發(fā)展。

如果公司對公章和營業(yè)執(zhí)照等證照或印鑒失去控制,公司在實踐中會遇到很多麻煩,解決起來耗費時間和成本。例如,公司宣布印鑒作廢而重新變更補領需要去報社刊登作廢聲明,但報社卻要求出具營業(yè)執(zhí)照和公章,去銀行變更財務預留印鑒需出具公章和原財務章、人名章,去公安局變更印章需出具營業(yè)執(zhí)照,去工商局變更營業(yè)執(zhí)照需出具公章,這些互為條件的尷尬境地很難溝通解決。實際中,只能通過訴訟途經解決,但是即使訴訟程序順利(因為各地法院受理訴訟可能還需要公司蓋章),走完一審、二審、執(zhí)行程序可能需要兩年左右時間,公司正常運營(簽合同都沒有公章)可能遭受重大影響。前文提及的雷士照明案例中,董事長吳長江被罷免后就有搶奪公司公章和證照的報道;近年來筆者也親身經歷過幾起控制權爭議引發(fā)爭奪公章和營業(yè)執(zhí)照的案件。

當然,除了公章和營業(yè)執(zhí)照等證照或印鑒的控制之外,創(chuàng)始人也需要考慮產品和人員的控制,泡面吧的慘痛教訓最能闡釋這一點。

案例分析

雙威教育

2012年,美國上市的雙威教育的前董事長兼首席執(zhí)行官陳子昂與控股股東產生沖突,宣布辭職。美國投資者取得了董事會的控制權。但是接下來的一系列變化卻使得美國投資人大驚失色。據報道,陳子昂從2011年7月1日至12月28日,從雙威教育下屬的兩家主要盈利來源公司——語培信息、雙巍信息部分賬戶共劃出12筆資金,總額5.1億元。同時在集團免除其職務后,陳子昂卷走了語培、雙威兩家公司的工商執(zhí)照、公章及財務賬冊。除此以外,雙威教育集團的核心資產——由該集團控股企業(yè)投資的三家國內民辦學院,其中已有兩家學院的投資企業(yè)被陳子昂私自轉讓給了數位自然人,而該集團董事會此前毫不知情。

泡面吧

據報道,這家估值高達億元的初創(chuàng)公司在即將簽下A輪 termsheet的前夕,幾位創(chuàng)始人因為最終沒有厘清股權分配的方案,導致最后相識五六年的伙伴反目分家。一位創(chuàng)始人把代碼、項目刪除,封鎖全體員工所有的郵件,一個非常有前景的項目迅速淪為焦土。

三、小結

最后,創(chuàng)業(yè)初期往往是創(chuàng)始人之間的蜜月期,其他股東也可能基于對創(chuàng)始人的信任,會默許公司控制和決策由創(chuàng)始人的主導,但隨著公司的發(fā)展壯大很容易發(fā)生利益分配沖突,這是考驗一家初創(chuàng)公司的嚴峻時刻,往往決定創(chuàng)業(yè)公司的前途和命運,如果創(chuàng)業(yè)者在蜜月期就考慮到前文提及的公司控制權的問題,事先合理設計股權結構和控制機制(例如創(chuàng)始合伙人退伙時的回購機制),可能在危機時刻成為解救公司的秘密武器。