新用戶登錄后自動創(chuàng)建賬號

登錄深挖美國風(fēng)投行業(yè)50年數(shù)據(jù),為你揭示VC運作的10條秘密法則

Hatim Tyabji是Verifone(惠爾豐)的董事長兼CEO,現(xiàn)任Bytemobile的執(zhí)行董事長和硅谷著名VC公司Benchmark Capital的巡回大使。Vijay Sathe則在克萊蒙研究大學(xué)德魯克和伊藤雅俊管理學(xué)院任職管理學(xué)教授。

美國的VC公司不僅具有魅力光環(huán),也蓋上了一層神秘的面紗。他們究竟是如何運營的?又是如何募資的?為什么有的VC公司能成功而有的卻不能?本文作者在有幸接觸到一些杰出VC公司的高管人員后,不僅將回答這些問題,也將帶領(lǐng)讀者深入了解VC這個美國商業(yè)中神秘卻也至關(guān)重要的部分。

美國是全球VC行業(yè)的締造者和領(lǐng)導(dǎo)者:20%的全美公開上市公司是由VC支持起步的,如今這些公司占據(jù)了所有上市公司市場價值的至少30%。硅谷的成功是全世界羨慕和效仿的對象。然而人們對于VC公司這一處在美國VC業(yè)中心的機構(gòu)還不甚了解。想要進(jìn)入并深入了解VC公司內(nèi)部的運作是一件很難的事。人們之所以會有這樣的印象,是因為在商業(yè)世界里時間總是匱乏且常常被溢價定價。在這個世界里,僅僅在幾個小時甚至是幾分鐘的時間內(nèi)一場交易就可能決定輸贏,企業(yè)也可能招到了人才或者有人才被挖走。

我們有幸進(jìn)入美國VC公司的隱秘世界里,這得多虧了其中一名作者(Hatim Tyabi)就是VC界的人,他為安排采訪硅谷重量級VC投資人和連續(xù)創(chuàng)業(yè)者提供了便利。這篇文章將描述我們對VC公司的研究、觀察和從中得出的結(jié)論,并讓讀者一窺VC公司不失神秘但非常重要的運作模式。

美國VC公司中的等級劃分

從業(yè)人員將VC公司劃分為“第一梯隊”、“第二梯隊”等等,寓意著處在“頂級”的公司一般會比處在低層的公司運作得更好。事實上,許多VC公司喜歡自詡為“頂級”(有時候也自稱為“大投行”),因為這樣的聲譽可以讓他們獲得最優(yōu)秀的人才和最好的交易,同時募到這兩項所需要的資金。

類似印度種姓等級制度,美國VC公司也存在等級劃分

許多VC投資人會聲稱他們處于“頂級”,因為在PE世界里有效可視的業(yè)績數(shù)據(jù)并非輕易就能

獲得,并且公司從當(dāng)前基金中獲得的回報需要好幾年時間才能顯現(xiàn)(因此無從考證他們所言的真實性)。即便是對于已有的歷史業(yè)績數(shù)據(jù),VC公司也可能會用對他們有利的方式來解釋不佳的結(jié)果,同時描繪出一幅未來業(yè)績的藍(lán)圖。

VC公司之間的這種假設(shè)的梯隊分化,即我們所謂的等級制度,還未被研究者系統(tǒng)性地調(diào)查過。這個等級制度是美國VC公司的秘密之一。同時也還存在著其他的秘密,接下來我們會在這篇文章中進(jìn)行揭示。

研究方法

考慮到先前關(guān)于VC公司的興衰及內(nèi)部運轉(zhuǎn)的研究并不充足,為了更好地了解這個現(xiàn)象我們進(jìn)行了探索性研究。

我們對12名VC界的佼佼者進(jìn)行了17場采訪(共計22小時)。采訪對象有VC公司合伙人(包括一些頂級公司的合伙人)、連續(xù)創(chuàng)業(yè)者還有兩個母基金的管理者。受訪者在被訪過程中都很公開和公正,因為他們本身就認(rèn)識或者聽說過本文的其中一名作者,我們也向他們保證匯報研究結(jié)果時他們的名字不會被提及。

VC公司到底是什么?

VC起源于第二次世界大戰(zhàn)后的美國,是一種用獨特方式來促進(jìn)新公司進(jìn)行私募融資的合伙模式:有限合伙人(LP)在投資由VC公司普通合伙人(GP)創(chuàng)建的VC基金時必須耐心等待最高10-12年的時間才能收回他們的資金,并希望獲得豐厚的利潤。

在一兩年的時間里,GP提取LP保證的款項并投資到有前景的新公司里,然后嘗試指導(dǎo)這些公司走向成功。基金的規(guī)模從數(shù)千萬美元到幾億美元甚至更多,這取決于基金是專注于投資種子期和早期公司還是需要大量資本的后期公司和并購?fù)顿Y。

一家VC公司通常有5到8名GP。GP除了能獲得投資成功凈利潤的分成(稱作Carry,一般是20%)之外,每年一般還會收取VC基金的2%作為管理費。例如對于一個1億美元的基金來說,GP每年將收取200萬美元作為管理費。如果GP投資的一些公司最終通過IPO或是企業(yè)并購的方式退出,比如說這時候該基金的價值增長到5億美元,那么基金收益就是4億美元(5億美元減去1億美元的投資成本)。GP將會得到這筆收益的20%作為Carry(4億美元*0.2=8000萬美元),剩余的3.2億美元將作為LP的利潤,這其中已經(jīng)除去并返還他們之前投資給基金的1億美元。

GP收取這筆報酬所需提供的服務(wù)有:

1,吸引并尋找有前景的公司和創(chuàng)業(yè)者;

2,以合理的價格對他們進(jìn)行投資;

3,為這些投資組合公司招募合適的人才;

4,通過參與到被投資企業(yè)的董事會的方式對被投企業(yè)管理層進(jìn)行監(jiān)督和輔導(dǎo),幫助他們成長;

5,通過IPO或者企業(yè)并購方式退出實現(xiàn)收益 。

如果投資組合公司中的其中幾個表現(xiàn)良好,使得創(chuàng)業(yè)者和LP獲得了回報,GP就可以在VC界收獲知名度和認(rèn)可度,這樣他們便可以為下一支基金進(jìn)行募資以重復(fù)投資循環(huán)。

基于我們的研究,我們總結(jié)認(rèn)為VC公司有10個定義了他們經(jīng)營風(fēng)格的秘密。我們接下來將指出并描述這些秘密,由此提供一個深入了解VC公司內(nèi)部運轉(zhuǎn)工作的窗口。

秘密1:創(chuàng)建一家VC公司是很難的

根據(jù)美國國家VC協(xié)會的數(shù)據(jù),美國大約有1000家活躍的VC公司。考慮到GP們潛在的高薪酬,只要是很容易就可以啟動一個新公司的話,將會有更多VC公司存在。

LP(富裕個人、大學(xué)捐贈基金、養(yǎng)老基金和其他機構(gòu)投資者)一般來說不會將他們的錢交給一家沒有業(yè)績可以證實GP是成功的創(chuàng)業(yè)者或成功VC投資人的VC公司。因此,對于沒有業(yè)績的創(chuàng)業(yè)者或者VC投資人來說,想要建立一家VC公司是很難的。

秘密2:對三分之二的VC公司來說,他們的第一支基金也是他們的最后一支基金

我們得到了進(jìn)行這項研究的一套獨特數(shù)據(jù)。該數(shù)據(jù)是由本文其中一位作者和他兩位學(xué)術(shù)上的同事合作,通過整合關(guān)于在美VC公司的兩種不同公開數(shù)據(jù)構(gòu)建而成的。我們暫且稱此數(shù)據(jù)庫為SPS數(shù)據(jù)庫(以三位構(gòu)建此數(shù)據(jù)庫的作者命名——Smith、Pedace和Sathe)。此數(shù)據(jù)庫包含了2917家美國VC公司和這些公司在1970年到2006年間發(fā)行的6206支基金的信息。

SPS數(shù)據(jù)庫里三分之二(66.4%)的VC公司僅發(fā)行過一支基金。這是為什么呢?研究表明,VC從業(yè)經(jīng)歷有限的GP成立的公司不太可能比那些已經(jīng)在VC界有一番作為的GP成立的公司更成功。而第一支基金沒有成功的公司也不太可能去進(jìn)行第二支基金的募資。

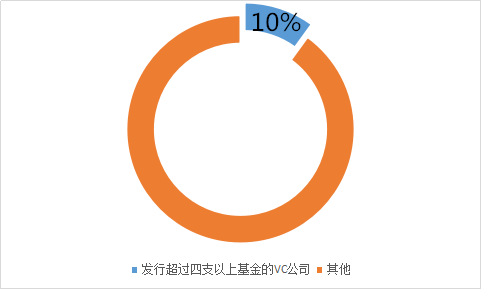

秘密3:僅有10%的VC公司發(fā)行過四支以上的基金

三四年之后,當(dāng)一家VC公司準(zhǔn)備募集第二支基金的時候,第一支基金的業(yè)績可能還無從知曉。這些結(jié)果多半在第一支基金發(fā)行后的六到八年內(nèi)才能知曉,那一般是公司正準(zhǔn)備募集第三支基金或者是幾年后要發(fā)行第四支基金的時候。結(jié)果就是,如果第一支基金的收益低于預(yù)期值,再去募集接下來的基金幾乎是不可能的。這就是為什么在SPS數(shù)據(jù)庫里的2917家VC公司中,僅有10%的公司發(fā)行過四支以上的基金。

另一個絕大多數(shù)VC公司無法達(dá)到要募集第五支基金的階段的原因是,要想走到第三支和第四支基金需要耗費8到12年,在這期間如果有合伙人因個人或其他原因離開,那么即便是一個成功的VC合伙關(guān)系也會隨之破裂。對于一家能夠募集超過四支基金的VC公司來說,不僅需要在第一支基金上取得成功,還要實施可以讓公司的壽命超越創(chuàng)始合伙人的管理和繼承機制。

對一家VC公司而言,是否能離開創(chuàng)始合伙人繼續(xù)生存和延續(xù)是一個關(guān)鍵問題,因為許多LP更傾向于長期投資一家公司。一名來自大型大學(xué)捐贈基金的LP表示:“我們想要一個長期關(guān)系……花時間、精力和風(fēng)險去投資一支一次性的基金并不值得。” 一名VC投資人也表示:“LP過去想的是投資一支基金。現(xiàn)在他們想要投資的是一家公司,一個機構(gòu)。”

秘密4 :平均來說,VC收益和標(biāo)準(zhǔn)普爾500指數(shù)風(fēng)險調(diào)整后的收益具有可比性

和普遍看法不同的是,證據(jù)顯示VC基金風(fēng)險調(diào)整后的收益平均而言比股票市場指數(shù)的收益好不了多少。

許多VC投資人認(rèn)為更大的基金和更被動的投資風(fēng)格降低了基金的業(yè)績。然而,和VC界普遍觀念不同的是,沒有確鑿的證據(jù)證明專注于種子期和早期投資的VC公司比專注于后期和并購?fù)顿Y的VC公司賺取了更高的收益。也沒有任何證據(jù)顯示那些積極管理他們投資組合的VC公司獲得的收益要比進(jìn)行被動投資的VC公司獲得的收益高。

另外,VC基金收益大幅度偏向于頂端:一小部分基金的表現(xiàn)要比剩余其他基金都好得多。對于SPS數(shù)據(jù)庫里面1285個擁有內(nèi)部回報率(IRR)數(shù)據(jù)的基金,他們的平均內(nèi)部回報率一般為13.7%。但是排名前10%的基金卻有著39.2%甚至更高的內(nèi)部回報率。

秘密5:運氣固然重要,但聲譽和技能也很重要

投資組合里的公司恰好占據(jù)了合適的行業(yè)、有合適的技術(shù)和產(chǎn)品并且有合適的市場和時機的VC公司將會比其他VC公司表現(xiàn)得更好。擁有合適的投資組合究竟是源自運氣還是源自VC公司GP的聲譽和技能,這一直是個有爭議性的話題。現(xiàn)有大量證據(jù)表明,成功來源于運氣,同時也來源于聲譽和技能,很出乎意料吧!

有證據(jù)表明,年輕的VC公司為了建立一定的聲譽并募集下一支基金,相比較老的VC公司會更早地讓他們投資的公司上市。如果一家VC公司在第一支基金上取得成功,公司就會得到關(guān)注并且聲譽會逐漸提升。與此同時,成功的GP個人聲望也會大大提升。第一支基金的投資經(jīng)驗同時也增長了GP的技能。技能和聲望的提升不僅增加了吸引LP為公司第二支基金出資的機會,還增加了得到有聲望的VC公司合投自己投資組合的機會,并且增加了讓有潛力的創(chuàng)業(yè)者來公司尋求投資的機會。如果該公司的第二支基金再次獲得成功,則該VC將獲得更高的技能和聲望,并這樣良性循環(huán)下去。

持續(xù)的良好業(yè)績表現(xiàn)使其他人相信成功并不完全是依靠運氣。如果一家VC公司從一支基金到下一支基金都持續(xù)表現(xiàn)良好,那么它的成功將越來越歸因于它的聲譽和技能而不僅是運氣。

秘密6:成功的VC公司都做了些什么?

在那些身處VC界和那些研究VC人士的傳統(tǒng)觀念里,VC的成功和聲望主要來源于擊出“本壘打”(指IPO)。大家都認(rèn)為那些為他們的投資者產(chǎn)生最高收益的基金是那些包含幾個高價值IPO退出的投資組合。成功的IPO被普遍用作VC公司聲望的一個風(fēng)向標(biāo)。

正如在第4個秘密中提到的,有確鑿證據(jù)表明一支基金投資組合中很小的一部分經(jīng)常收獲和它自身占比不相符的相當(dāng)大比例的基金價值。無論是對基金的成功還是公司的聲譽而言,本壘打顯然是很有價值的。然而,誰也沒有弄清楚如何才能持續(xù)擊出本壘打。而且,本壘打和基金內(nèi)部回報率之間的假定聯(lián)系還未被嚴(yán)格測試。癡迷于IPO和本壘打會分散VC公司的注意力,使他們不再專注于那些本可以促進(jìn)基金內(nèi)部回報率的行為。

提高基金內(nèi)部回報率的行為具體有四種:

如果一家VC公司迅速拋棄那些看起來不再有前途的早期投資,基金的內(nèi)部回報率將會更高。盡管像這樣“斃掉傷殘人員”是很艱難的,而且此行為會引發(fā)受到波及的創(chuàng)業(yè)者的憤怒并給VC投資人貼上了“禿鷲資本家”的標(biāo)簽,但依舊有證據(jù)表明這樣痛苦的做法常常是必要的。這和解雇一個沒有履行職責(zé)的CEO的道理是一樣的。一名老練的VC投資人說:“解雇一名CEO從來不嫌早。”

如果該VC公司在他們投資組合所在的行業(yè)有相關(guān)經(jīng)驗,基金內(nèi)部回報率將會更高。有能力跨界進(jìn)入到那些將要變成“風(fēng)口”的行業(yè)也很重要。能夠早日實現(xiàn)這些的公司將會產(chǎn)生更高的基金回報。

VC公司的關(guān)系網(wǎng)十分重要。有令人信服的證據(jù)表明,建立更好關(guān)系網(wǎng)的VC公司會有更加出色的業(yè)績。如果一家VC公司能有幸參與到巨頭領(lǐng)投的交易當(dāng)中,即使項目處在很后期或者估值很高,這家VC也可以跟著巨頭沾光,尤其是如果他們共同投資的這家公司業(yè)績表現(xiàn)良好并且被大眾所知。

有證據(jù)表明企業(yè)并購?fù)顺龊虸PO退出在獲得高的基金內(nèi)部回報率上具有同等重要性。因此,VC發(fā)展這兩種退出方式都需要的關(guān)系網(wǎng)和技能是值得的。

秘密7:較老的VC公司并不一定頂級

較老的VC公司因為在業(yè)內(nèi)呆的時間更久所以往往更加出名。此外,如果一家VC公司無法連續(xù)募集基金,它也不可能存活下來成為一家老基金。而且,正如秘密3所示,如果公司沒有交出好的結(jié)果,它也不可能連續(xù)募集基金。因此,較老的VC公司確實更可能有成功的業(yè)績,然而這并不意味著他們就是頂級的了。

秘密8:VC公司是如何走向頂級的?

由于VC行業(yè)會經(jīng)歷經(jīng)濟周期,因此相對內(nèi)部回報率(基金內(nèi)部回報率減去所有同年發(fā)行的VC基金的平均內(nèi)部回報率)是進(jìn)行VC基金同期業(yè)績比較的一個很好的指標(biāo)。

一家VC公司要在牛市和熊市都能創(chuàng)造出高的相對內(nèi)部回報率才能成為頂級VC。這需要像馬拉松選手一樣的耐力。

一場大的IPO或是企業(yè)并購交易會將一家VC公司暫時推上風(fēng)口浪尖,但如果它不能持續(xù)提供相較其他公司而言更高的業(yè)績,這家VC未來也不會成為頂級VC。

一項研究發(fā)現(xiàn),有一些處于第二梯隊的VC公司認(rèn)為其他專業(yè)服務(wù)機構(gòu)(如會計師事務(wù)所、投資銀行和咨詢公司)常見的“金字塔組織”模式更有效,于是指望通過使用這種模式讓自己成為頂級VC。然而這些努力都是不成功的。

比較典型的金字塔組織

秘密9:頂級VC公司是如何保持自己的頂級地位的?

頂級VC公司的做法通常與眾不同。

第一,與其他公司相比,他們的談判能力可以使他們和所投資的創(chuàng)業(yè)者達(dá)成更好的協(xié)議。打個比方,有研究發(fā)現(xiàn)有較高聲望的VC公司給出的合同被創(chuàng)業(yè)者接受的可能性比一般要高出三倍,并且伴有10%到14%的估值折扣。

第二,和其他VC公司相比,因為他們在選擇要投資的公司時有其他投資選擇或是更好的技巧,所以他們往往對他們看好的公司更加有耐心。并非頂級公司所有的合伙人都是一流的,但他們當(dāng)中最好的幾個一般都擅長和創(chuàng)業(yè)者周旋!

和在一般VC公司身上的發(fā)現(xiàn)不同,我們發(fā)現(xiàn)頂級VC公司不會為了分?jǐn)傎Y源和風(fēng)險、分享盡職調(diào)查的負(fù)擔(dān)或是獲得專業(yè)知識而和其他公司合投。這是因為他們專注于投資那些他們擁有必要專業(yè)知識的行業(yè)和領(lǐng)域。他們也有資源和耐力足以獨自承擔(dān)投資風(fēng)險。

如果一家頂級VC公司決定合投,一般是和另一家頂級VC公司合作。這樣做經(jīng)常是出于互惠互利和關(guān)系建立的目的,也可能是因為一個非常吃香的創(chuàng)業(yè)者堅持董事會上的頂級VC公司要多于一家。在IPO和企業(yè)并購事宜上,頂級VC也更傾向于和頂級投資銀行合作。

我們將這種頂級VC公司主要和VC界的其他頂級玩家(不論是頂級的LP、投資銀行、創(chuàng)業(yè)者還是VC公司)合作的模式稱為VC的“等級制度”。這種等級制度不像印度原始的種姓等級制度那樣僵化,不過盡管它是基于自然選擇而不是繼承選擇,但它依舊是一種等級制度啊!

秘密10:VC公司是怎么掉出頂級梯隊的?

被認(rèn)為是頂級的VC公司在旗下的一支基金偶爾表現(xiàn)低于預(yù)期時可以有些許緩和的余地。然而,如果一家頂級VC公司沒有持續(xù)呈現(xiàn)出相較于其他公司更好的業(yè)績表現(xiàn),他們的光芒將會暗淡下去。

一家VC公司可能掉出頂級梯隊的一個原因是關(guān)鍵合伙人離職,不管是因為個人原因、對公司不滿意還是他們在別處看到了更好的未來。另一個原因則是合伙人團隊開始走下坡路,如Jim Collins在《巨人是如何倒下的》一書中所描述的一樣。

結(jié)論

作為對美國經(jīng)濟十分重要并處在VC行業(yè)中心的機構(gòu),美國VC公司們依舊籠罩在神秘之中。隨著秘密被揭示,我們可以明白為什么這么少的VC公司真正建立了起來并且只有更少的幾個存活了下來。運氣在其中發(fā)揮了作用,但成功也取決于公司的聲譽和技能。成功的VC公司做了很多不那么成功的公司沒有去做的事情,而要成為一家頂級的VC公司需要持續(xù)不斷地成功。一旦躋身進(jìn)入頂級,聲譽效應(yīng)將吸引資金和人才進(jìn)入VC公司,使得公司更有可能持續(xù)創(chuàng)造成功。

VC公司雖然并不常見,但它依舊是承載人性的企業(yè)。VC崛起于合伙人的聲譽和技能,也衰落于人性共同的弱點——傲慢、自大和自欺欺人——這些弱點可以破壞所有的企業(yè)。打算效仿美國VC公司成功之路的國家和VC公司們或許可以從這篇文章揭示的秘密中學(xué)到一些東西。

*本文轉(zhuǎn)載自金融女王。