新用戶登錄后自動創建賬號

登錄

今天的主角迪士尼(the Walt Disney Company,NYSE:DIS)各位70、80、90后應該都不會陌生。迪士尼旗下的經典作品實在太多,不少故事堪稱永恒。風云君在此僅做一簡單羅列:

米老鼠和唐老鴨,獅子王,小熊維尼,人猿泰山,美女與野獸,阿拉丁,花木蘭,冰雪奇緣,瘋狂動物城,長發公主……;

還有其旗下皮克斯動畫工作室(Pixar)創作的玩具總動員,蟲蟲特工隊,賽車總動員,海底總動員,飛屋環游記,超人總動員,美食總動員,怪獸電力公司,機器人總動員,頭腦特工隊;

當然,還有近幾年來大紅大紫的漫威系列,以及不朽傳奇星戰系列……

風云君表示,全部內容都值得老中小朋友們觀看!

不論年齡性別,不論國別語言,你總能從迪士尼創作的一個個鮮活的卡通人物身上找到純粹的歡樂、單純的美好,或許還有那些久違的善良的性格、陽光的態度、高貴的品質。

在一個個美夢面前,所有人都可以短暫的變回孩子。

所以,讓我們向這位現實版的“造夢師”致以兒童一般純正的敬意。

當然,造夢是迪士尼的業務核心,但是作為傳媒巨頭,它的現實業務范圍遠比這要來得寬泛。

風云君說過,沒有什么材料比上市公司的財務報告能更精確描述一家公司的全貌。所以,接下來還是主要通過擼財報進而幫助大家理解公司的業務模式和未來走向。

一、業務構成及財務簡析

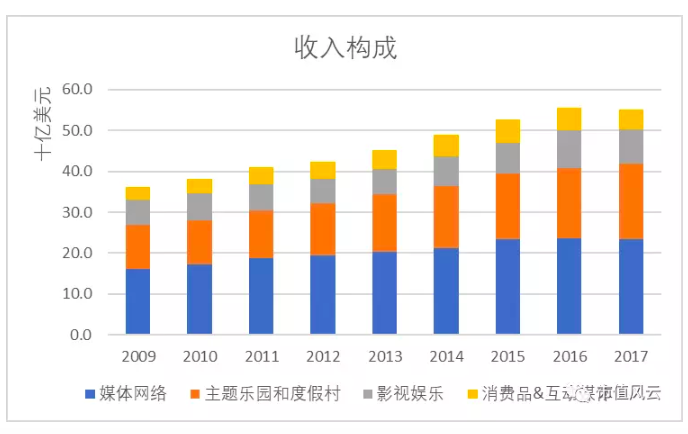

迪士尼的主業分為四大板塊:媒體網絡,主題樂園和度假村,影視娛樂,以及消費品及互動媒體。

以2017年為例,公司總收入為551億美元,與上年相比基本持平。其中,媒體網絡收入235億美元,占比43%;主題樂園和度假村收入184億美元,占比33%;影視娛樂收入84億美元,占比15%;消費品和互動媒體收入48億美元,占比9%。

從2009年起算,公司收入CAGR為5.4%,其中增長較快的板塊為主題樂園與度假村,CAGR為7.0%,而影視娛樂增長較慢,CAGR為4.1%,另外,媒體網絡增速為4.8%,消費品及互動媒體的增速為5.6%。

所以,公司業務穩健但營收增長乏力,過去9年間增速從未達到兩位數,2017年也是繼2009年以來第一次出現負增長,為-1%。

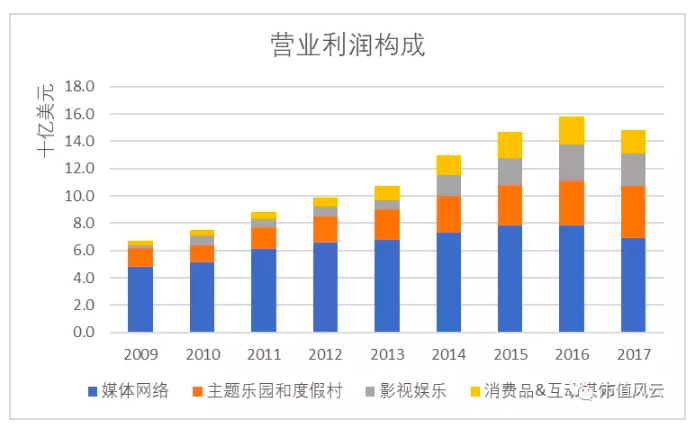

而從營業利潤來看,公司2017年利潤總額達到148億美元,較上年同期下滑6%,其中占比最大的媒體網絡業務下滑幅度最大,達到12%,而主題樂園和度假村業務則實現15%的增長,從而部分抵消了營業利潤的下滑幅度。

聊完增長問題,來看公司總體盈利能力是否堅挺。

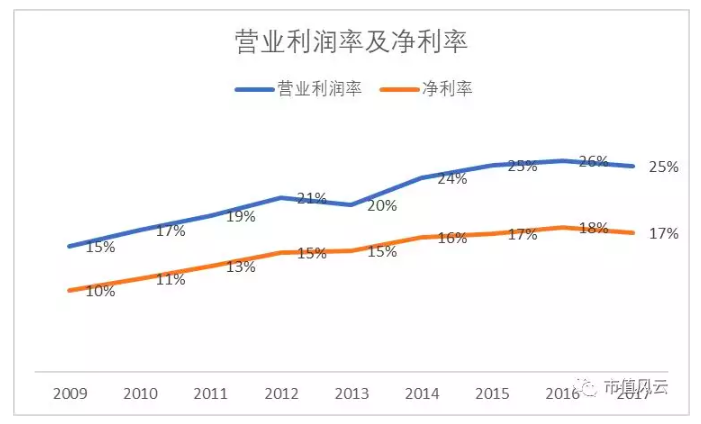

由于公司2013年及之前沒有將營業成本和期間成本項分列,所以毛利率水平數據存在缺失。我們直接看營業利潤率及凈利率變動。

公司利潤率在過去9年整體趨勢向上:營業利潤率從2009年的15%增長到2017年的25%,凈利率從2009年的10%增長到2017年的17%。雖然2017年同比降低1個百分比,但是仍處于高位,盈利能力優秀。

公司顯然不是成長型公司,那么對價值投資者的回報如何呢?我們留到最后再說。

二、四大業務詳解

1、媒體網絡

作為迪士尼旗下第一大業務板塊,媒體網絡主要包括有線(cable)電視網絡和廣播(broadcast)電視網絡,后者還包括電視節目制作與分發,電視臺及廣播電臺運營等。

(1)有線電視網絡

有線電視網絡主要收入來源為會員費(affiliate fee),以及一部分廣告費和節目授權費。最主要的會員費是通過多頻道視頻節目分發商(傳統及OTT數字MVPD)獲取。

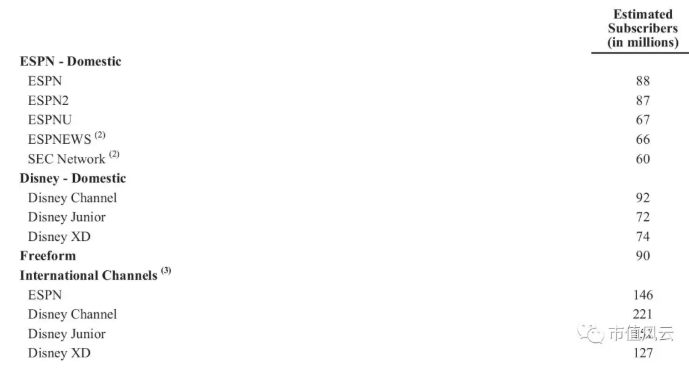

公司擁有三大品牌:ESPN,Disney,以及Freeform。ESPN是一家多媒體體育娛樂公司,公司持有其80%股權,旗下擁有多個熱門體育頻道;Disney在全球162個國家和地區以34種語言播出,品牌包含Disney頻道, Disney少兒頻道, Disney XD等;Freeform主要面向14-34歲觀眾群,內容包含自有影片以及特色品牌欄目。

部分主要頻道收視率如下圖(單位百萬):

另外,公司于2017年9月進一步收購了BAMTech公司42%的權益,使得總權益達到75%,實現并表。BAMTech原是美國職業棒球大聯盟(MLB)旗下附屬公司,此次收購無疑將增強公司對MLB賽事轉播的話語權,也將對公司后續推出直達用戶(Direct-to-consumer,DTC)服務具有重大意義。

(2)廣播電視網絡

廣播電視網絡收入主要依靠廣告費,也有一部分面向地方電視臺的節目轉播費。

該業務板塊主要包括美國四大廣播電視網絡之一的ABC電視網。截止2017財年末(2017年9月30日),ABC電視網與美國244個地方電視臺簽有附屬協議,可以覆蓋到100%的美國電視用戶。

介紹完基本信息,我們看財務信息。

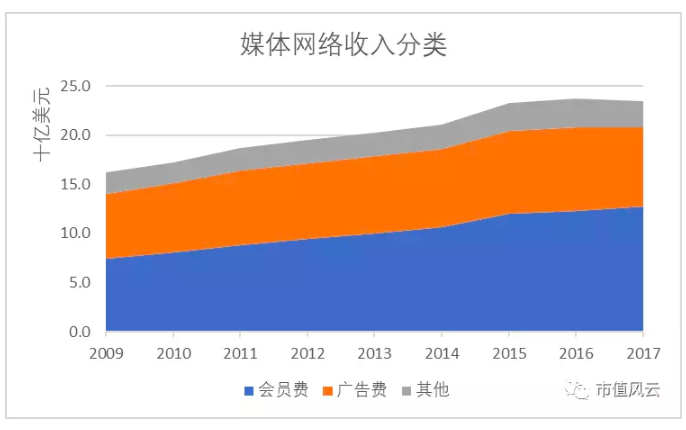

從該板塊收入分類可以看出,會員費是第一大項,2017年達到127億美元,占媒體網絡收入的54%,自2009年起CAGR為7.0%;而同期廣告費收入81億美元,占板塊收入的34%,CAGR為2.6%;其他部分占11%。

結合之前風云君對美股五大科技股的分析(萬字重磅 | 深度解剖美股五大花旦:Apple 、Facebook、Google 、Amazon、Netflix ),互聯網巨頭臉書(FB)和谷歌(Alphabet)是兩家以廣告收入為主的公司。臉書2010-2017年收入CAGR為54%,和谷歌同期收入CAGR為21%。二者廣告收入仍舊在高速增長。反觀迪士尼的媒體網絡廣告收入多年來平均增速還不到3%。

顯然,廣告行業總體仍在增長,只是傳統媒體未必分到那一杯羹。

根據麥格納環球公司(Magna Global)的預測,美國2018年廣告市場增速將達到6.4%。如果剔除周期性事件(cyclical events),如中期選舉、世界杯、冬奧會等,那么增速為4.7%。

但是細分來看,各子行業表現可謂是天壤之別:一邊是非互聯網廣告總體將下跌4.6%,全國性電視公司廣告幾乎0增長,紙媒廣告下跌17%;另一邊移動端廣告增長29%,搜索類廣告增長14%,視頻類廣告增長24%,社交平臺類廣告增長高達31%。

(來源:Magna Global)

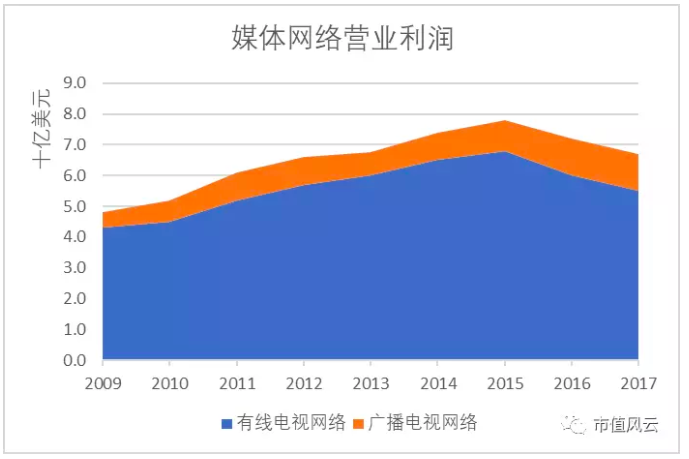

除了會員費和廣告費的分類方法,再來看另一種分類:有線電視和廣播電視業務,這更加有助于我們的分析。公司的有線電視業務收入遠高于廣播電視業務,2017年二者大約分別占板塊收入的70%和30%。

從2015年開始,有線電視網絡業務收入未能實現增長,始終維持在165億美元。奈飛(Netflix)同期在美國國內的流媒體業務付費會員數增長高達22%,平均單個付費用戶月付費金額增長達20%,意味著該業務收入實現了46%的增長。

由此不難看出奈飛的異軍突起對傳統有線電視網絡業務的沖擊。

而如果從營業利潤來看,有線電視網絡的貢獻比例最大,2017年占到板塊營業利潤的82%,廣播電視僅占18%。

有線電視網絡自2015年起出現了營業利潤下滑,2015-17的營業利潤分別為68億、60億、55億,更進一步凸顯了公司該板塊的主要利潤來源正在面臨挑戰,傳統的多頻道視頻節目分發模式已經不足以支撐公司媒體網絡業務的持續增長。

作為回應,公司表示在2018年將推出以ESPN品牌為基礎的多體育內容分發服務,2019年將推出Disney品牌的影視內容分發服務,二者均為直達用戶的流媒體服務。

除了以上兩大業務,公司還通過持股50%的合資公司A+E電視網運營多個有線電視頻道,如A&E,History,Lifetime等。另外,公司還擁有Viceland頻道運營方Vice部分權益。

另外值得一提的是公司參股30%的網絡平臺Hulu,其業務模式與奈飛類似,都是基于用戶訂購的影視點播(SVOD,subscription video-on-demand)模式,核心在于訂閱用戶數以及原創內容的吸引力。

隨著2018年7月27日公司宣布并購21CF(21st Century Fox)的提案獲得雙方董事會通過,公司將握有Hulu 60%股權,也將具備足夠的動力投入到平臺建設上,或許好戲這才開始。最后,既然提到廣播電視網絡,就不得不說說監管了。由于幾大公共廣播電視網絡主體節目免費、影響巨大、加上受聯邦政府的經費資助,由此成為美國聯邦通訊委員會(FCC)監管的重點。

財報中提到的監管方式包括:

設立電視臺及無線電臺必須取得許可;

公司擁有的8個電視臺及無線電臺的人口覆蓋規模不得超過全國總人口的39%(最近一次FCC對公司的測算值為21%);

四家廣播電視網(ABC,CBS,FOX,NBC)不得有任意兩家處于同一實體控制下;

禁止不雅節目的播出,限制政治宣傳廣告的播出,對12歲以下兒童觀看的節目限制商業題材植入等。

2、主題樂園和度假村

在全球范圍內,公司全資擁有并運營的主題樂園分布于美國佛州奧蘭多、加州、夏威夷以及法國巴黎,另外,公司擁有香港迪士尼樂園47%權益,上海迪士尼樂園43%權益,而日本東京迪士尼樂園則由公司授權第三方經營。

值得注意的是,公司對香港和上海的迪士尼樂園因為擁有事實上的控制權,所以并表。

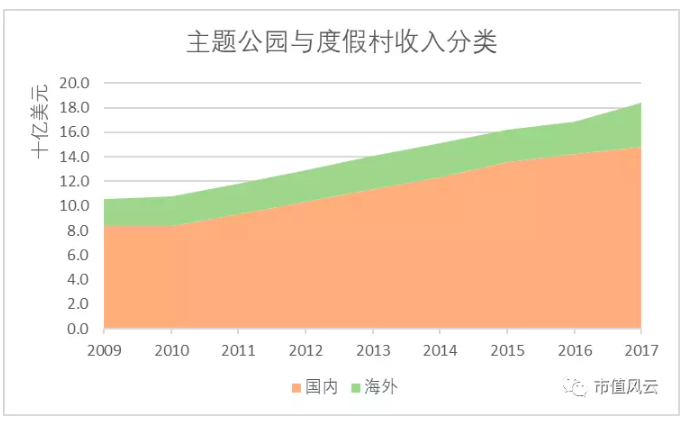

從該板塊業務收入分類來看,顯然美國國內是主體,占到2017年板塊收入的80%。

上面提到的主題樂園規模相差很大。比如最大的奧蘭多迪士尼樂園占地近25000英畝(約100平方公里)、含四大園區共22個主題區,每一個園區幾乎就夠你玩一整天;而最小的香港迪士尼樂園則占地僅310英畝(約1.25平方公里)、含7個主題區。另外,上海迪士尼樂園占地1000英畝(約合4平方公里)、含6個主題區。

所以如何因地制宜營造童話氛圍,遠非異地復制那么簡單。

每個主題樂園附近都會建有酒店等配套設施。例如,上海迪士尼就配套有1220間客房,而香港迪士尼配套1750間客房。

基于上面提到的設施構成,該板塊收入也主要取決于兩點:主題樂園的入園訪客數量以及酒店的入住情況。

(1)主題樂園

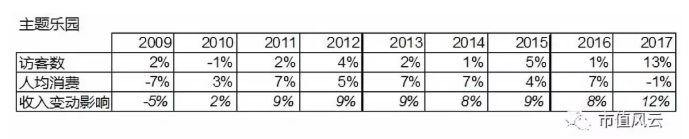

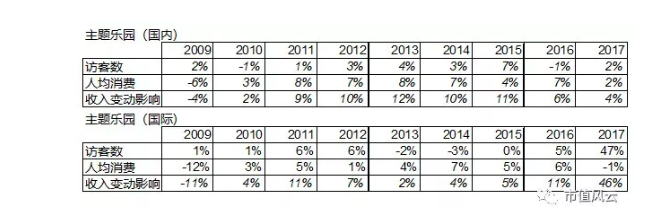

公司主題樂園訪客量近年來增長緩慢,多數年份訪客量增長僅為2%左右。但是2017年訪客量大幅增長,達到13%。

而人均園內消費額則多年保持增長,但2017年下降了1%。

兩方面因素綜合在一起,2017年主題樂園收入同比增長達到12%,較往年要高。

具體看國內和國際業務。顯然訪客數量的劇增主要來自于國際業務,考慮到公司上海迪士尼樂園開園時間為2016年6月,可以判斷主要的增量來源于這一新園區的開放。

從數據看,2017年,國際園區的訪客數增長47%,人均園內消費下降1%,最終對收入變動的影響是增長46%。

(2)酒店住宿

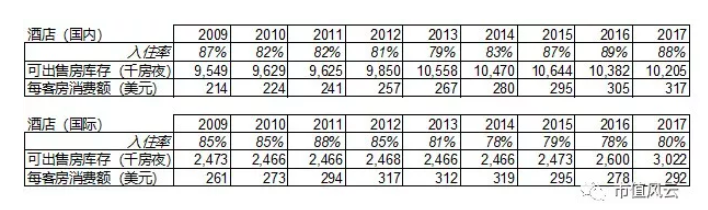

酒店入住率2017年達到86%,與過去兩年基本持平且均處于較高水平。而公司旗下可出售的酒店房間達到1323萬夜房,顯示酒店房間同比有小幅上升。另外從單客房消費金額來看,這些年呈現上漲態勢,從2009年起CAGR為4.3%。

同樣,我們按照國內和國際兩部分來看。國內酒店入住率明顯要高一些,2017年達到88%,而國際部分僅為80%。從可出售的酒店房間來看,國內達到1021萬房夜,是國際部分的3倍多。另外,國內單客房消費金額也較海外高。

從數據來看,如何提高海外度假村客房的入住率是公司需要關注的主要問題。

3、影視娛樂

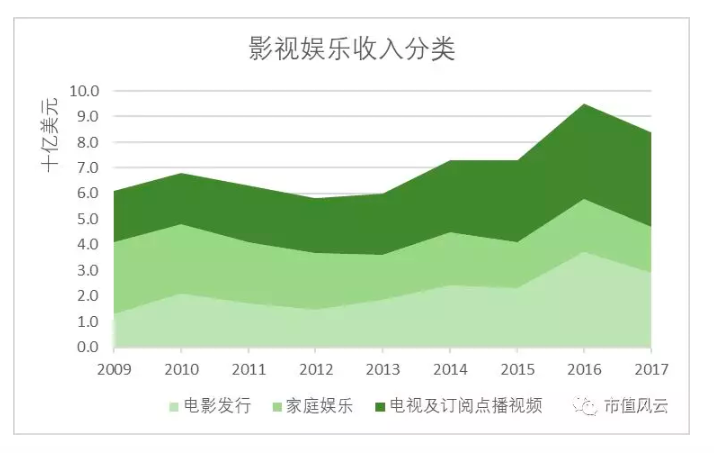

該板塊收入主要分為三部分:電影發行、家庭娛樂,以及電視及訂閱點播視頻。

以2017財年為例,電影發行收入29億,家庭娛樂收入18億,而電視及訂閱點播視頻收入則為37億美元。

公司發行的電影主要由迪士尼影業(Walt Disney Pictures)、皮克斯動畫工作室(Pixar)、漫威(Marvel)、盧卡斯影業(Lucasfilm),以及試金石影業(Touchstone Pictures)創作。

其中,試金石影業作品由于廣泛針對成年觀影人群,相對暗黑、重口,2016年,迪士尼原本通過試金石影業與夢工廠(DreamWorks)簽訂的2011-16年發行協議到期,自此試金石影業名存實亡。

當然,試金石被雪藏的另外一種說法是,迪士尼的粉絲不能接受一個造夢工廠居然生產限制級影片,這和迪士尼的形象嚴重不符……

這可讓風云君相當不爽,因為試金石影業也曾是出產熒幕經典的地方,這當中包括《圣誕夜驚魂》(The Nightmare Before Christmas)、《死亡詩社》(Dead Poets Society)、《風月俏佳人》(Pretty Woman)、《珍珠港》(Pearl Harbor)等。

《圣誕夜驚魂》可謂天馬行空,到現在仍然是風云君的最愛。

回到原題,從2006年以74億美元并購皮克斯動畫工作室,到2009年以40億美元并購漫威(旗下有多達5000個卡通人物),再到2012年以40.5億美元并購手握星球大戰系列IP的盧卡斯影業……從迪士尼的足跡來看,它絕對算得上是國內現在大紅大紫的“大IP”概念的祖師爺。

從收入來看,電影發行收入主要受該財年發行的電影票房影響。2017財年較2016財年的37億美元有所下降,主要是因為2016財年播出的《星球大戰7:原力覺醒》、《瘋狂動物城》等票房表現要好于2017財年推出的《星球大戰外傳:俠盜一號》、《美女與野獸》等。

而家庭娛樂主要是指影片以DVD、藍光以及電子許可播放,往往是在影院上映后3-6個月開始發布,所以自然會受到上映影片熱度的影響。2017財年表現不濟主要也是受到星戰系列影片銷售下滑的影響。

而針對電視市場,截止到2017財年年底,公司通過自制或購買而在國內市場的主要作品數量為1400部,而國際市場作品數量為1900部。

公司將影片授權給各有線及廣播電視網絡、電視臺以及其他視頻服務提供商用以播放。以影視點播(VOD,Video-on-Demand)為例,公司在影片進入家庭娛樂環節的發布節點時,會同時授權影視點播節目提供商在某一段時期內租售影片。

點播窗口過后,進入第一付費電視窗口(Pay Television (Pay 1)),公司目前在美國國內的付費電視權已獨家授予奈飛,后者可以使用2016-18年間迪士尼發行上映的所有電影內容。

當然,隨著兩家公司的競爭日趨公開化,迪士尼已經表示,自2019年起不再向奈飛提供電影內容。

此外,迪士尼音樂集團(DMG,Disney Music Group)和迪士尼劇院集團(Disney Theatrical Group)同樣被歸于該板塊。

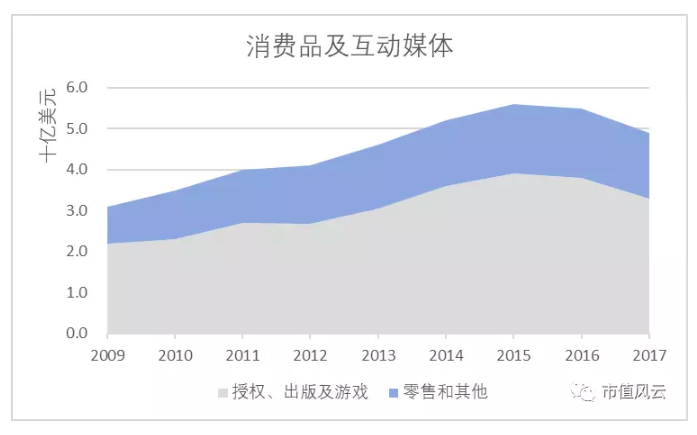

4、消費品及互動媒體

迪士尼將品牌名稱、動畫人物、視覺及文字版權授權給全球各地的各類制造商、游戲開發者、出版社以及零售商使用,或者通過自有零售渠道銷售商品、游戲、出版物等取得收入。

有趣的是,公司在中國還有英語學習中心(Disney English)賺學費,真是只有想不到!

財務表現方面,從2015年開始,該板塊收入持續下滑。2017年,授權、出版及游戲業務收入33億美元,同比下滑15%,零售及其他業務收入16億美元,同比下降8%。

1、合約負債與內容創作投入

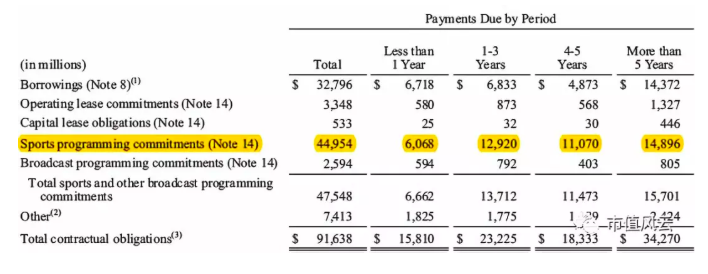

之前在講奈飛時,風云君對其內容制作的投入記憶猶新:總計近180億美元的流媒體內容合約占到2017年合約負債總額的63%。

回到迪士尼身上,公司最大的合約負債為體育節目合約,達到450億美元,占全部合約負債的49%。

顯然,二者雖然都為內容花了大價錢,但是當前發力的方向并不同:奈飛聚焦在流媒體獨家原創內容創作與獲取內容授權上,而迪士尼則押重注在體育節目轉播權上,包括大學橄欖球及籃球、NBA、NFL、MLB、美國網球公開賽、各種足球賽事、NHL、溫布爾登網球錦標賽、美國高爾夫大師賽等,幾乎一網打盡。

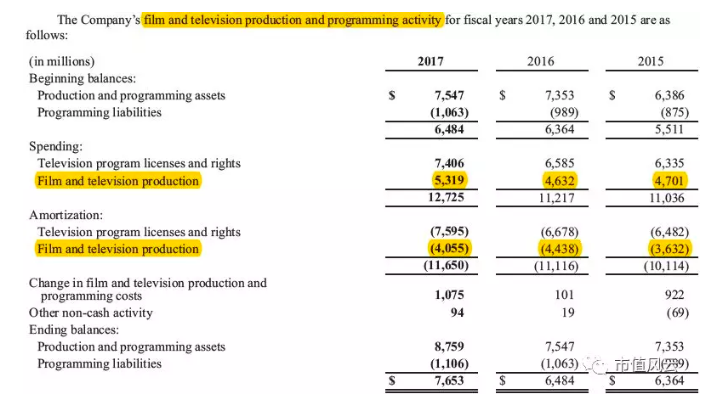

而單就影視內容制作角度來看,迪士尼的投入資金其實也并不低。2017年花費為53億美元。如果刨去攤銷金額,那么凈增加金額達到11億美元,較去年同期增長10倍。顯然,迪士尼正在加大影視制作投入資金。

而奈飛2017年在影視制作商的花費為60億美元,比迪士尼還要高一些。當然,如果再考慮到規模,奈飛 2017年營業收入僅為117億美元,而迪士尼媒體網絡和影視娛樂兩個板塊的收入為320億美元,顯然奈飛的投入更加激進。

2、“價值股”的股東回報與現金流

前文中,風云君指出過公司的盈利能力強,雖然成長性有待驗證。

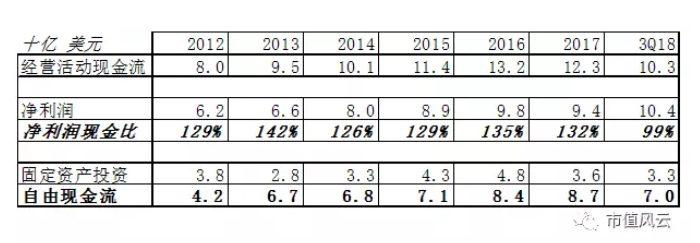

公司經營活動現金流極為強勁,各財年凈利潤現金比率都超過100%,2018財年前三季度也達到99%,可以說盈利質量非常高。

另外,公司近些年的自由現金流全部為正且在穩步上升,顯示出強大的回報股東的能力。

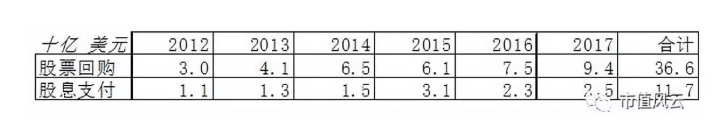

而從公開信息來看,僅自2012年以來,公司各年進行股票回購和支付股息的支出就達到了483億美元,其中2017年的股票回購耗資達到94億美元。

另外,公司用于股權補償的開支相對較小,符合價值型公司的定位。

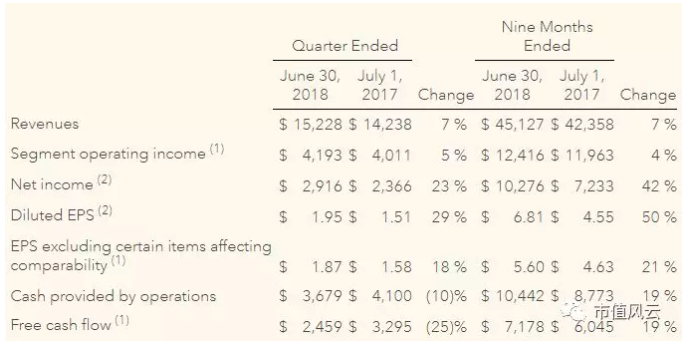

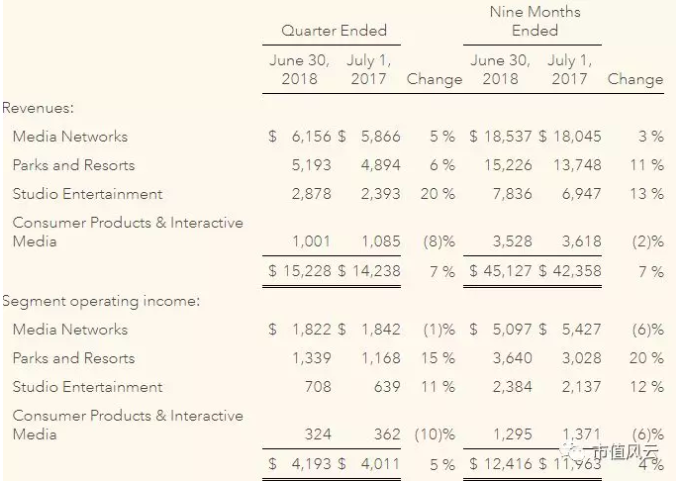

32018財年前三季度財務表現

從公司2018財年前三季度的表現來看,風云君對公司的成長性又多了一份期待。

數據顯示,公司前3季度收入同比增長7%,凈利潤增長42%,而經營活動現金流增長19%。

具體業務分類來看,主要的貢獻來源是主題樂園和度假村,以及影視娛樂這兩個板塊,前三季度營收及營業利潤增幅均達到兩位數,其中,主題樂園和度假村的營業利潤增幅甚至達到了20%。

主要原因一是美國經濟大環境欣欣向榮,入園門票、園內消費、酒店價格統統漲價,而海外市場方面,上海和香港迪士尼樂園訪客人數也在大幅上升。

當然,聽完好消息自然還有壞消息,四大板塊中的第一大——媒體網絡業績依然沒有起色,前三季度收入增長率僅為3%,而營業利潤則下滑6%。

這可怎么辦呢?并購!

根據公司7月27日的公告,公司將以每股38美元并購21CF,二者隨后都將成為新成立的新迪士尼(New Disney)旗下子公司。并購方式大致為50%現金加50%股權,迪士尼將為此次并購支付大約357億美元現金并發行3.43億股新股。

由此,一個業內第一的媒體巨頭正式出爐。

21CF在全球有超過18億訂閱用戶,旗下擁有FOX,國家地理(National Geographic),Fox News,FOX Sports,FX以及Star India等眾多優質品牌,2017財年(截止2017年6月30日)收入達到285億美元,比迪士尼2017財年媒體網絡板塊收入235億美元還要高。

故事還沒完。被并購的21CF當前還在與傳媒老大康卡斯特(Comcast)爭奪歐洲傳媒巨頭Sky的所有權。21CF目前持有Sky約39%股權,報價325億美元收購剩余61%股權。那么,到底最后的劇情會如何演進呢?是迪士尼靠“買一送一”成就一家獨大,還是康卡斯特迅速跟上買入Sky形成雙雄爭霸格局?或是21CF利用保存的廣播電視網絡和買來的Sky打包在一起重新崛起成一家傳媒巨頭?

對了,別忘了21CF將持有新迪士尼公司17-20%的股權。

不管怎樣,傳媒行業大洗牌格局下,過去一定是回不去滴,大佬都在瘋狂,其他業內公司還能繼續蛋定?

搬好小板凳,看戲!

*本文來源:微信公眾號“市值風云(ID:mvlegend)”,原標題:《“造夢師”迪士尼》。