新用戶登錄后自動創建賬號

登錄

今天要說的這家公司,它一臺演出一年攬金超30億元。從1997年上演至今,它共計演出20000多余場,接待觀眾超過6000萬余人,相當于將近兩個加拿大的人口。

它的表演更是與拉斯維加斯的“O”秀、巴黎紅磨坊并稱“世界三大名秀”。

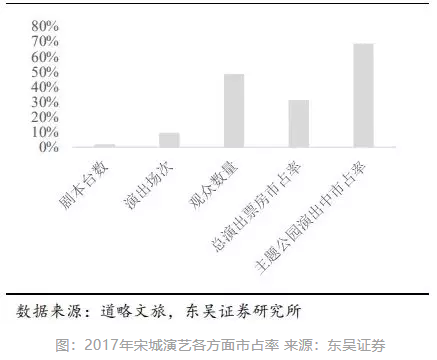

這家公司叫:宋城演藝,它的神劇就是——《宋城千古情》。同時,它還創造了中國旅游演藝市場的多個“第一”:演出場次第一、觀眾人數第一、演藝收入第一、演出利潤第一。

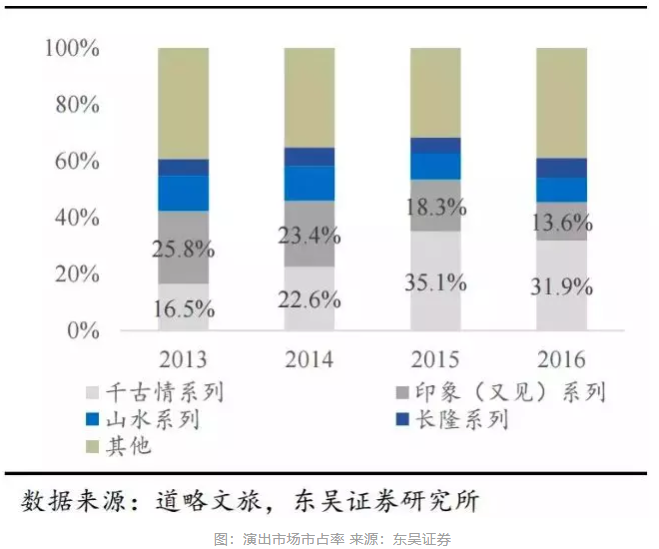

“千古情”系列票房,更是占據全國旅游演出總收入40%以上,幾乎占領中國旅游演藝票房的半壁江山。

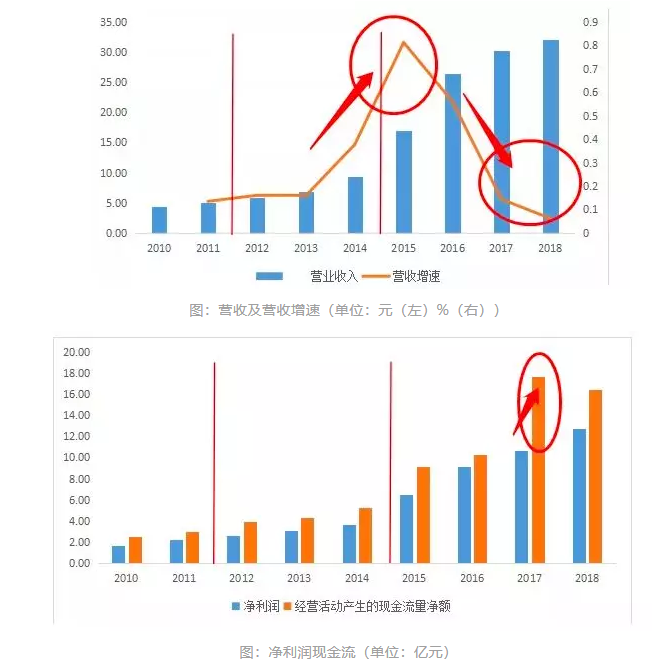

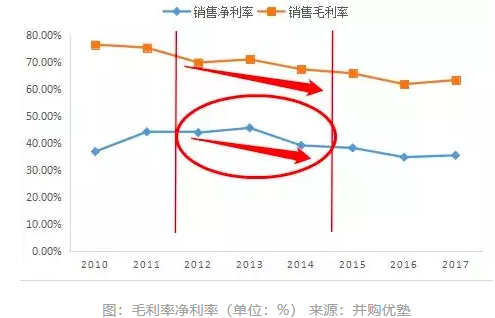

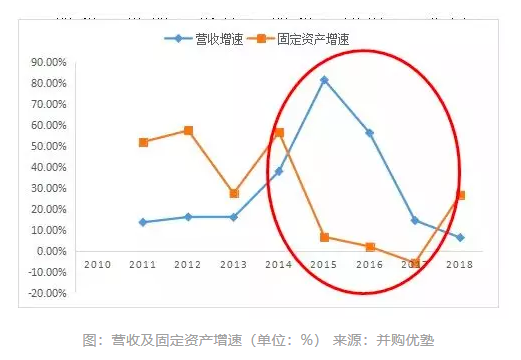

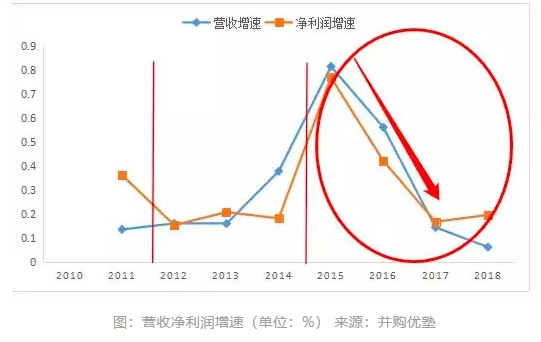

這門生意有多賺錢,來看數據——2015年至2018年,營收分別為16.95億元、26.44億元、30.24億元、32.11億元,同比增速81.28%、55.99%、14.37%、6.18%; 凈利潤分別為6.45億元、9.16億元、10.69億元、12.78億元,同比增速76.71%、42.02%、16.7%、19.55%;經營活動現金流量凈額分別為9.15億元、10.3億元、17.6億元、16.47億元;毛利率分別為65.65%、61.65%、63.19%、66.43%;凈利率分別為38.09%、34.66%、35.36%、39.78%。

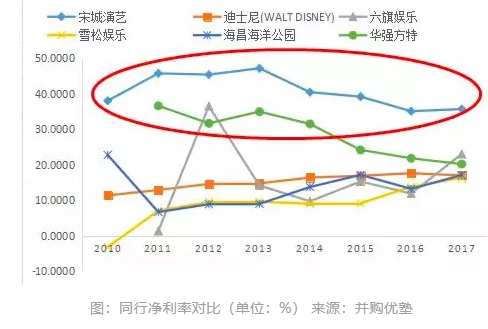

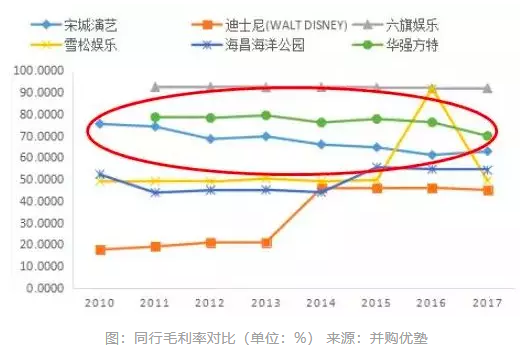

注意,毛利率高達60%以上,凈利率高達35%以上,比迪士尼要還要高出20%(2017年迪士尼毛利率45%、凈利率17%左右)。

今天,我們就以宋城演藝入手,來研究一下文旅領域的產業邏輯,財務特征,以及估值方法。

世界三大名秀之一,什么來路?

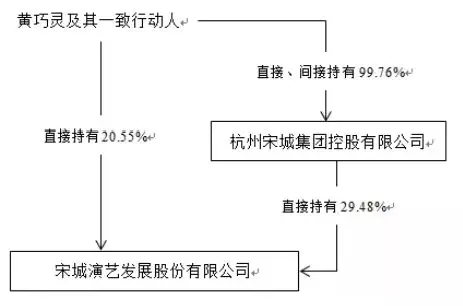

宋城演藝,2010年上市,主要從事文化演藝和泛娛樂業務,它以主題公園為載體、以旅游演藝為核心開展業務,目前已經形成現場演藝、旅游休閑和數字娛樂三大板塊。實控人為黃巧靈,股權結構如下:

文旅行業這個領域中,有四大子行業:

1)自然景區(比如:峨眉山、黃山、九華山、普陀山);

2)免稅店(比如:中國國旅);

3)休閑景區(比如:宋城演藝、恐龍園、華強方特、歡樂谷、迪士尼);

4)旅行社(比如:中青旅、凱撒旅游);

宋城演藝是休閑景區賽道的國內代表公司。它的生意分為輕資產模式和重資產模式兩種。

重資產模式下,它自建主題公園、劇院,上游是建材、水泥等原材料供應商,下游客戶為散客,收取門票。

輕資產模式下,它不自建主題公園,客戶為地方景區運營商,向它們提供演藝劇本、商標品牌、運營管理,簽訂一攬子合同。此外,會在后續的門票收入中,抽取一小部分分成。

目前,本案的前五名供應商合計采購金額為3.25億元,占總采購額的23.94%。其中,前五大中關聯方采購比例占總采購額的2.63%。關聯交易極少,且采購并不集中。而它的前5大客戶合計銷售金額為3.08億元,占總銷售額的10.19%,無關聯交易,集中度也不高。

因而,整體來看,無論對上游還是下游,都處于產業鏈的強勢地位。

2015年至2018年,宋城演藝營收分別為16.95億元、26.44億元、30.24億元、32.11億元,同比增速81.28%、55.99%、14.37%、6.18%; 凈利潤分別為6.45億元、9.16億元、10.69億元、12.78億元,同比增速76.71%、42.02%、16.7%、19.55%;經營活動現金流量凈額分別為9.15億元、10.3億元、17.6億元、16.47億元;毛利率分別為65.65%、61.65%、63.19%、66.43%;凈利率分別為38.09%、34.66%、35.36%、39.78%。

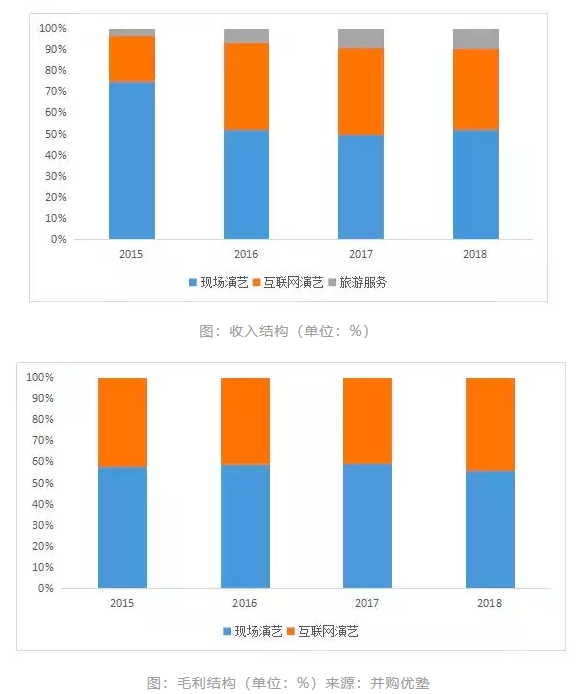

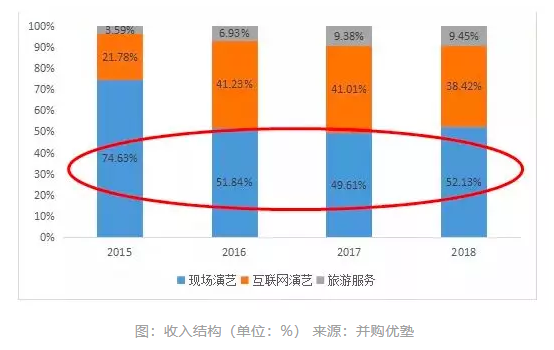

注意,收入主要以現場演藝為主,互聯網演藝近兩年提升較快,僅次現場演藝。截至2018年年報,現場演藝的毛利率為72.16%,互聯網演藝的毛利率為57.73%。

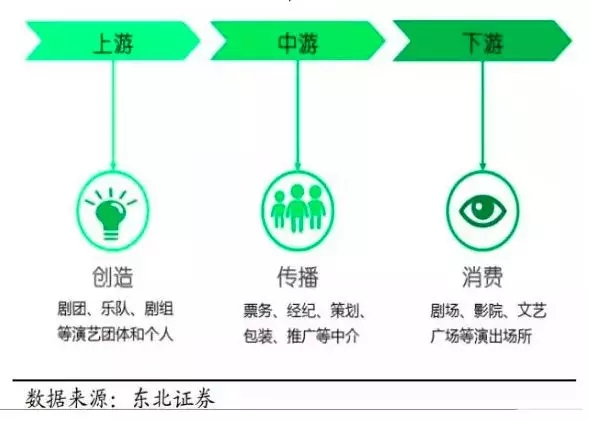

演藝這門生意,屬于內容輸出產業,產業鏈如下圖:

產業鏈上游——為內容制造,包括演藝制作、劇本創作,毛利率大約在20%至50%之間,代表公司有華誼兄弟、歡瑞世紀、光線傳媒等;

產業鏈中游——為票務、經紀、策劃、包裝,包括經紀公司,流量推廣渠道。其中旅游演藝較為特殊,中游環節主要由地方景區承擔,毛利率40%左右,代表公司有大麥互娛等。

產業鏈下游——為演藝平臺運營,包括景區、主題公園、劇院、互聯網平臺等,毛利率約60%左右。

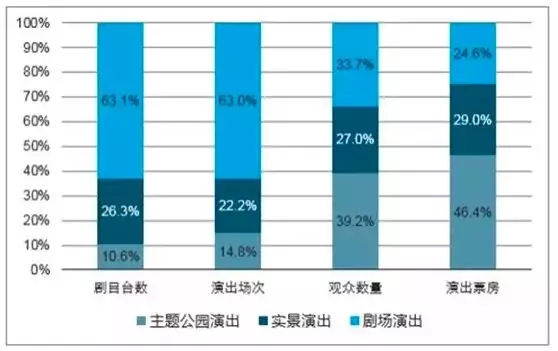

其中,旅游演藝市場又可分為劇場演出、實景演出和主題公園演出。一般來說,主題公園演出,以15%左右演出場次,貢獻46%左右的票房。

圖:旅游演藝情況 來源:中國產業信息

而宋城演藝,則是囊括了整個演藝產業鏈上中下游。

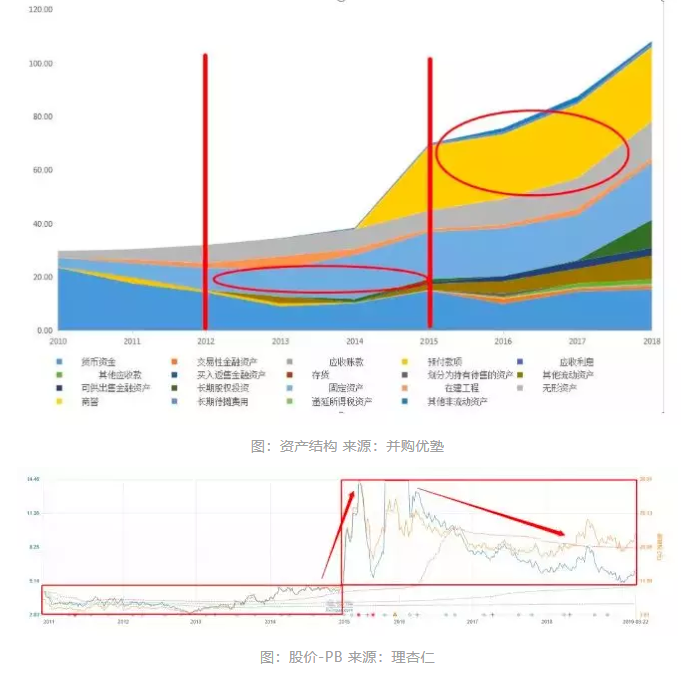

從它的資產負債表中來看,2018年,資產項占比大的科目分別有:商譽(25.76%)、固定資產(19.78%)、貨幣資金(14.33%)、無形資產(12.92%)、其他流動資產(8.24%);負債項占比比較大的科目分別為:預收款項(4.61%)、應付賬款(2.94%)。

從利潤表來看,2018年營收32.11億元,其中,營業成本占了33.57%,包括演出成本、引流成本、配套服務成本等,銷售費用花了8.95%,管理費用花了6.31%,最后剩下凈利率39.78%。

以上數據,資產結構中商譽很高,這是為什么?固定資產占比這么高,又是怎么回事?帶著疑問,我們來復盤宋城演藝上市以來的幾個階段:

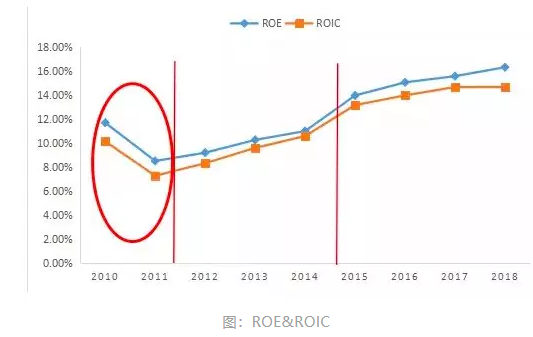

1)2010年至2011年;

2)2012年至2014年;

3)2015年至2018年;

看完以上幾個圖,思考以下幾個問題:

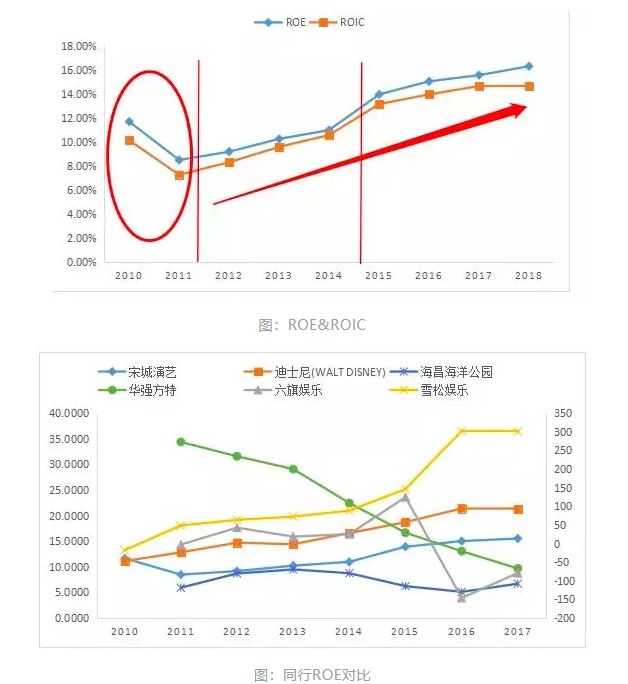

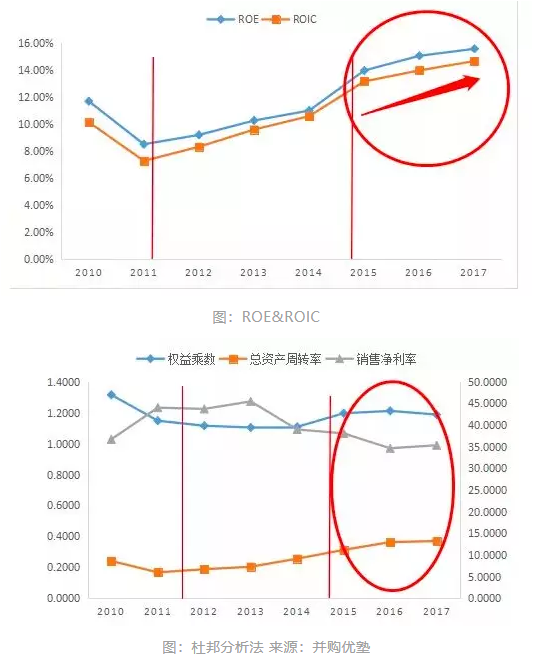

1)除2011年ROE下滑,其余時間,ROE整體呈上升趨勢,這是為什么?

2)上市以來,其ROE一直上升,但是它的毛利率、凈利率較為平穩,甚至略微下滑,這是什么情況?

3)與同行相比,其毛利率處于中間水平,但是凈利率卻高于同行,排名第一,力壓迪士尼,如此彪悍的數據,到底是怎么做到的?

4)從增速上看,2015年收入增速大增,2016、2017年收入增速大降,這又是怎么了?

5)其經營活動現金流一直高于凈利潤,特別是2017年、2018年,可是,這兩年的收入增速卻大幅放緩,那么,經營活動現金流大幅上升的驅動力是什么?

6)從資產結構來看,第二階段固定資產大增,而第三階段商譽大增,這背后到底是什么經營邏輯?

7)從估值上看,2015年之前,它的PB估值在2-5x之間,而2015年以后,其PB估值大幅飆升,增加了1倍左右水平,約在4-8x之間。那么,是什么原因致使它的PB提升?

8)目前,其PB經過整整3年半的回調,處于歷史低位,那么,當前其估值水平,到底是貴了,還是便宜了?

帶著這些疑問,接下來我們挨個復盤。

一上市,怎么就這樣了?

宋城演藝,以效仿迪士尼的“主題公園+現場演藝”的模式,在其主題公園里推出《宋城千古情》,開創了杭州地區旅游文化演藝市場的先河,隨后不斷豐富杭州當地的主題公園類型及演藝劇情,使其品牌口碑不斷上升。

之后,更是一躍成為國內“演藝第一股”,于2010年深交所上市。然而,剛一上市,宋城演藝的ROE就從11.67%下滑至8.49%。

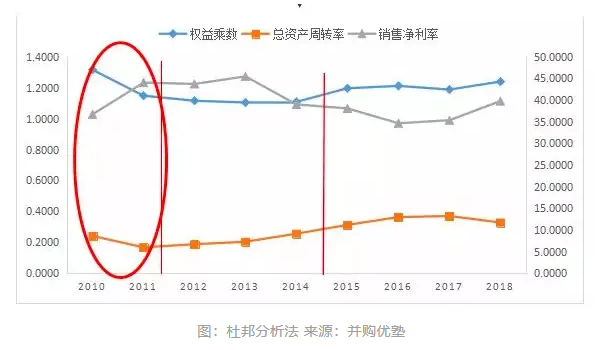

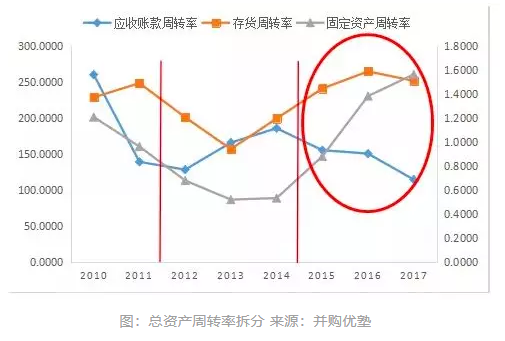

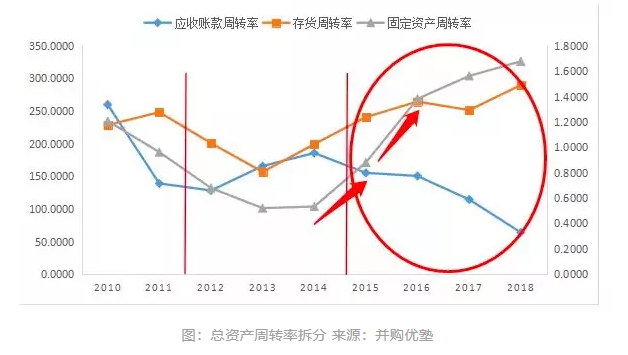

拆開看,這一階段ROE下滑的原因在于權益乘數與總資產周轉率的下滑。

權益乘數的下滑,是由于當年募資以及長期借款減少所致。而它的總資產周轉率下滑,經過進一步拆分,原因主要為固定資產周轉率下滑(雖然應收賬款周轉率下降,但權重很小,應收賬款占營收的比例不到1%,影響不大)。

2010年至2011年,其固定資產分別為3.48億元、5.28億元,同比增長51.57%,占總資產的比例從11.7%上升至17.36%,固定資產周轉率則從1.21降至0.96。

從業務邏輯來看,以上數據背后的原因是——這一階段,其杭州樂園募投項目完工,并達到可使用狀態,轉入固定資產所致。

同時注意,報告期內它的在建工程也在同比增長,同比增幅2954.47%。主要是IPO募投項目:宋城景區、杭州樂園景區、動漫樂園,以及宋城二期、海南三亞、山東泰安等項目開始建設。

很明顯,上市融資后,宋城的重資產擴張節奏開始加快。不單單是對大本營杭州景區進行擴張完善,更重要的是開始嘗試異地復制,比如建設海南三亞、山東泰安的項目。

然而,異地擴張并沒有那么順暢,很快遇到了麻煩。當時,在武夷山投資3.5億元的主題公園及千古情劇院,以及在泰山投資5億元的主題公園及千古情劇院的兩個項目,復制情況均不理想:

我們想想這背后的邏輯——武夷山作為一二線旅游目的地之一,但它所處位置遠離核心休閑旅游景區及市中心,地處較偏,交通不方便,并且來武夷山的游客,其目的大多是登山旅行,并非休閑娛樂。而泰山項目則收益很低,占收入不到1%,其收益較低的原因,大致和武夷山的情況類似。

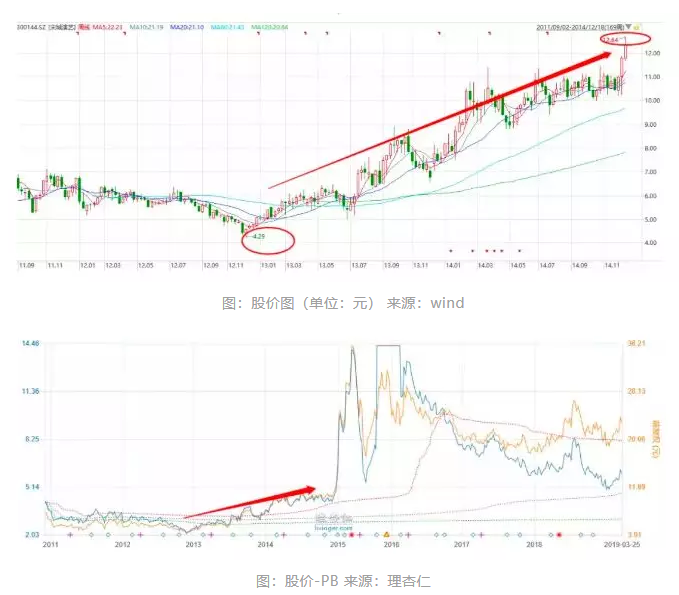

由于異地復制策略受到挫折,股價表現自然很一般,從7.99元下挫至4.29元,跌幅超46.31%。 PB也從上市之初的高位4.19X下滑至2.14X。

雖然泰山、武夷山的復制沒有顯著成效,但這并不意味著,異地復制的策略方向有問題。如果對標美國迪士尼,其1960年代開始異地復制,從洛杉磯到奧蘭多。經歷20年之后,接著從1983年開始國外復制,從美國復制到全世界(東京、中國香港、巴黎),又過了20年,才成為今天大家看到迪士尼的樣子。

并且,這種“在建重資產項目→項目園區投放”商業模式,和精細化工領域有點類似。比如揚農化工、新和成、萬華化學,實際上都是重資產,并且其產能和未來業績釋放情況,都取決于在建工程和固定資產兩大科目。而且,這些公司的產能釋放,都固定資產轉固后一蹴而就,而是需要爬坡的時間。

所以,盡管在建工程在不停上馬,固定資產在不斷轉固,但能否業績爆發,仍然需要時間檢驗。我們接著來猜測一下,本案下一個階段發生了什么?

轉機,到底因為什么?

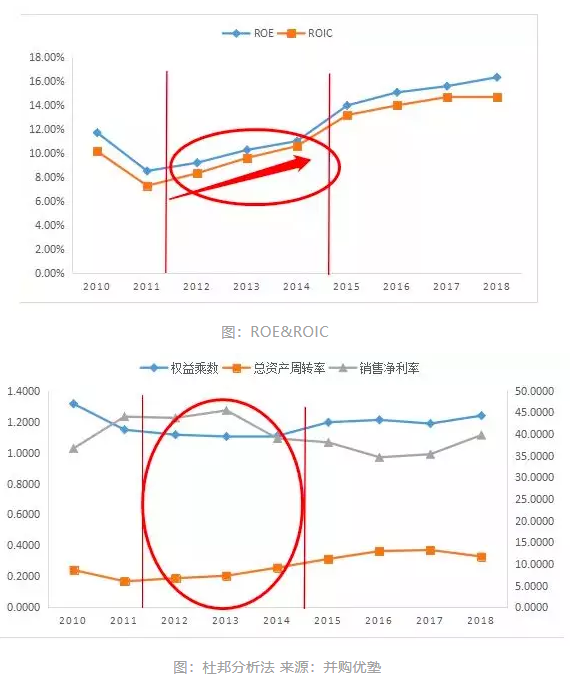

好在,到了第二階段,基本面終于迎來了轉機。ROE逐年上升,由2011年的8.49%上升至2014年的10.98%。

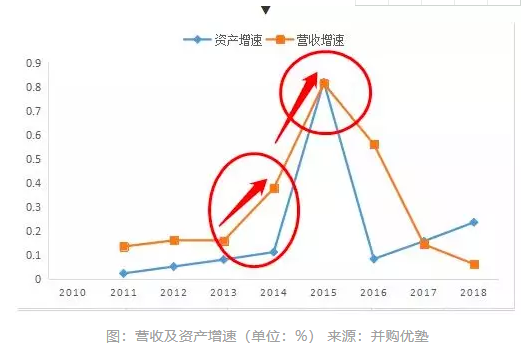

我們拆分數據后,可以看出,總資產周轉率對ROE上升的影響較大,從0.18上升至0.26。這是由于,當年營收增速遠高于資產增速。

2012年至2014年,營收增速從16.04%上升至37.7%,資產增速僅從5.16%上升至11.17%。

很明顯,這一階段的營收增速上升很快,而這背后的經營邏輯是:上一階段的“在建景區”,囊括了三大熱門景區,經過建設,開始在這一階段放量。

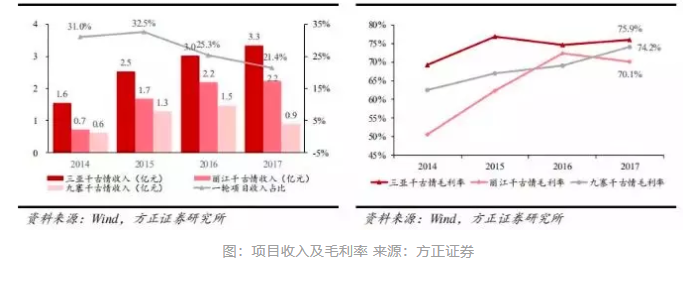

第一,是2013年9月開業的三亞千古情景區:當年開業收入3356.78萬元,盈利1258萬元,毛利率在70%-76%。

第二,是2014年3月開業的麗江千古情景區,當年收入7393.34萬元,毛利率在50%-70%;

第三,是2014年5月開業的九寨千古情景區,當年收入6346.58萬元,毛利率在65%-75%;

異地復制的策略終于大獲成功。不過,上面幾個數據,不知道你看完后,是否能體會到背后的細微差別?

我們能看到,很明顯這一階段的異地復制思路,有很大的調整。我們前面分析過,武夷山、泰山景區之所以擴張不理想,主要由于景區都是“山景”,并且舉例城市較遠。

而更關鍵的是,三亞、麗江、九寨這三大地點,都是國內人流量最猛的地區,并且三亞麗江,都是“城市型”旅游目的地。

這意味著,重資產異地擴張的策略是可行的——只是,需要選擇人流量大、休閑游健全的城市目的地會更容易成為爆款,而非離中心城市較遠的山岳湖泊。并且,更重要的是,這種異地復制模式,就像醫藥行業的爆款大單品,一旦研發成功,就夠吃好多年,能夠持續成為現金牛。從麗江、九寨、三亞三大景區落地后的情況來看,收益流入也比較穩定。

雖然異地復制使得收入大漲,讓人欣喜,但同步增長的還有異地項目的營運管理費用增長,該階段,管理費用率從9.9%上升至11.02%。

其中,主要包括景區員工的薪酬及勞務費,其次是無形資產攤銷,也就是土地使用權。所以,費用增長使得凈利率略微下滑。

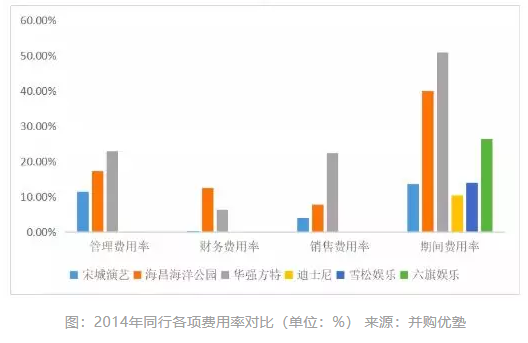

不過,盡管這樣,30%至40%的凈利率水平,仍然秒殺了同行業,甚至是國外巨頭迪士尼、六旗娛樂。

這是為什么?我們把凈利率拆開分析:

一方面,是毛利率在行業內處于中上水平,約為70%左右。

另一方面,幾項費用控制較好,費用率低于同行。即便是整體費用(銷售費用+管理費用+財務費用),宋城演藝也可與國外巨頭分庭抗爭,處于較低水平。

而同行費用高,主要是高在薪酬、津貼、折舊攤銷、研發費,以及財務費用的銀行借貸或其他借款增長等。

綜上,這一階段,由于三亞、九寨、麗江三大景區成功復制,收益頗多,宋城的擴張開始發揮成效。市場恢復了對其的信心,股價隨之持續上漲,從4.29元漲至12.6元,漲幅超194.6%。PB市凈率,也從2.22X左右上升至4.55X左右。

好,這樣的異地復制繼續維持,業績持續上漲,股價持續上漲,給股東帶來福利,一切看上去很美,對嗎?

基本面一路抬升,背后原因?

果然,第三階段,宋城的ROE和ROIC繼續往上攀升,從2014年的10.98%升至15.55%。

這一階段繼續攀升的原因,還是因為總資產周轉率的拉升。再繼續拆分,發現是固定資產周轉率的上升,抬升了總資產周轉率。因此,我們重點關注固定資產的情況。

2015年至2017年,固定資產分別為17.59億元、17.93億元、16.89億元,其固定資產周轉率從0.88上升至1.56。固定資產周轉率提升,常情況下,是固定資產效益快速放量,拉動收入較快增長。

而本案的原因,則是不同的路徑:并購+引入輕資產運營模式。

1)先來看并購:

2015年3月,其并購了六間房,切入互聯網直播賽道。此次并購,合并成本為25.67億元,減去其可辨認凈資產公允價值1.97億元,其形成商譽23.7億元,增值率高達1203.05%。

商譽這么高,是因為六間房屬于輕資產模式運作。這也使得固定資產規模沒有大幅提升,而收入增速大幅增長。2015年8月,完成交易實現并表,當年,固定資產周轉率從0.53升至0.88,2016年,其互聯網演藝收入全部合并計算,固定資產周轉率從0.88上升至1.38。

之所以收購六間房,宋城演藝的初心,是想通過六間房為線上演藝渠道,打通線上互聯網演藝,摸索線上線下的聯動和深度融合,打造O2O生態圈。

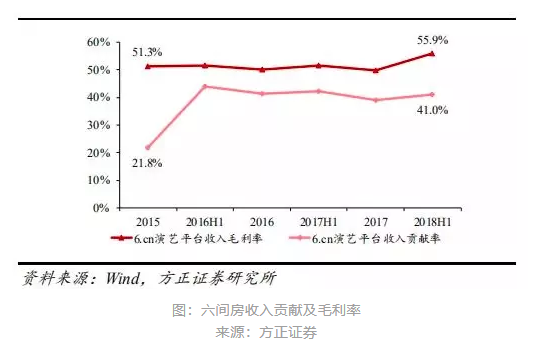

由于是高溢價并購,所以,此次收購也設置了業績承諾,目前,六間房的收入貢獻和毛利率維持穩定,且均超額完成承諾業績,商譽暫未出現減值風險。

2)除了并購之外,它還學習迪士尼,引入輕資產運營模式:

本案中所謂輕資產運營模式,是指線下的、有別于前述重資產擴建景區的擴張模式,即——只提供服務,不自建園區。這個模式,迪士尼很早就采用,比如異國復制東京迪士尼。

而本案,以寧鄉炭河千古情項目為例:宋城在炭河景區,僅作為運營商,提供演藝、品牌、商標一攬子服務,一次性收取2.6億元服務費,并后續向景區抽取20%分成。(相當于前端收取服務費幫助建設景區,后端利潤抽成,但不擁有景區物業的模式)

這樣做,一來,可以減少重資產項目前期投入大,復制存在失敗的風險(典型案例如:武夷山項目和泰山項目,均沒有達到理想預期);二來,重資產建設周期長,一般一個項目需要兩到三年的時間才能開張營業,一定程度上限制了其擴張速度。

盡管如此,以自建為主的重資產模式,仍然占其收入的半壁江山,而輕資產運營管理模式計入到旅游服務中,占比較低。

那么,綜合以上兩種情況,在這一階段,并購對于固定資產周轉率的提升,起著最關鍵的作用。

這一階段,受2015年新項目的陸續開業+并購+上半年股市的瘋牛態勢,本案一路爆發——股價一下子躥到40.13元,漲幅超293.43%。

不過,美好的事情總是很短暫。到了下半年遭遇股災,畫風之后突變:其股價一度下挫至14.42元,跌幅超60%。而從估值角度看,其PB也從高位14.4X左右,一路回落至4X至8X之間。

看到這里,還沒有結束,注意一個細節:該階段,營收增速雖然高于固定資產增速,但是,營收增速在2016年以后,出現了明顯下滑,這是為啥?

增速放緩,為什么?

2015年至2018年,營收分別為16.95億元、26.44億元、30.24億元、32.11億元,同比增速81.28%、55.99%、14.37%、6.18%; 凈利潤分別為6.45億元、9.16億元、10.69億元、12.78億元,同比增速76.71%、42.02%、16.7%、19.55%。

由于其收入來源分為兩大部分,一個是現場演藝,一個是互聯網演藝,所以,我們分兩部分來看:

首先,先看現有景區的增速情況——截至2018年年報,宋城共有五大景區,分別為杭州宋城、三亞宋城、麗江宋城、九寨宋城、桂林宋城(下半年新開業)。

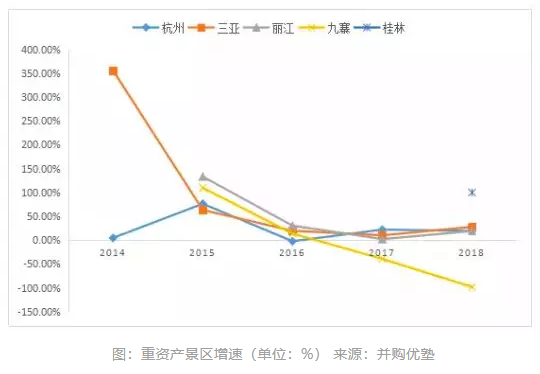

其中,三亞、麗江、九寨景區的營收增速在這一階段呈現不同程度的下滑。

2016年、2017年,現有各景區的增速呈現不同程度的下滑。這說明,景區開業前幾年,是其業績的爆發期,而后進入平穩期。其中:

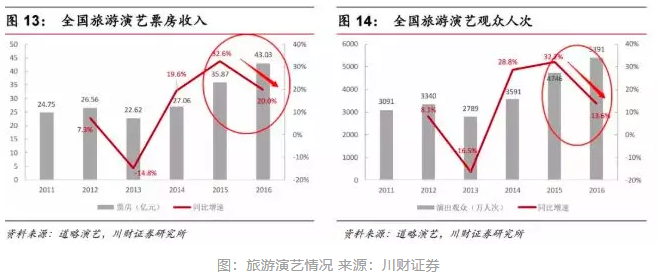

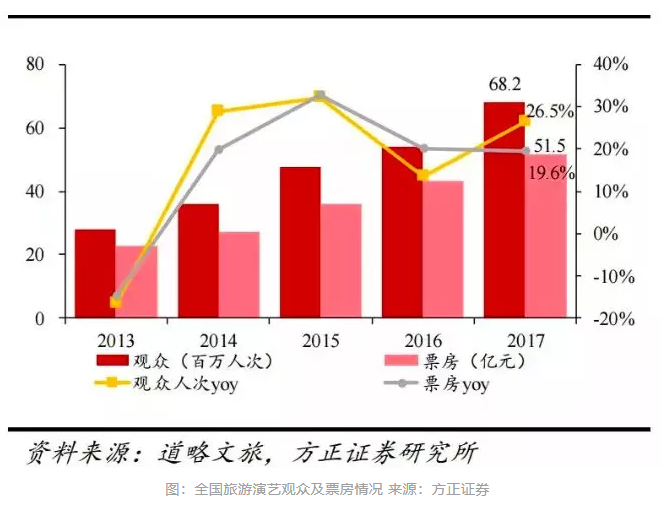

2016年增速下滑,當年旅游業收入上升,但增速下滑。其中,全國演藝觀眾人次增速下滑,導致旅游演藝票房收入下滑,主要是原創劇情乏力,內容大相徑庭,出現審美疲勞。

2017年增速下滑,是由于當年九寨千古情景區突發7.0級地震,其景區運營和表演受到地震影響,需要修復。同年,麗江整治當地旅游市場,麗江市的團客客流下滑,均影響了當年業績的增長。

到了2018年,僅九寨景區的增速沒有回暖,三亞、杭州、麗江景區均回暖,并且當年桂林景區開業,也為其帶來了4000多萬的收入,業績還在逐步爬坡中。其中,九寨景區仍在災后重建恢復階段。

2018年,九寨景區雖然工程上已達開業預期,但后續項目重新開業,需綜合考慮政府的統籌安排、人流量及災后恢復情況等情況決定。因此,其九寨景區要達到正常運營水平還需要一段時間。

其次,再來看互聯網演藝的增速情況——截至2017年,宋城收購的六間房互聯網演藝的業績均超業績承諾,其業績增速暫未出現下滑。收入貢獻率在40%左右。

綜上,若不考慮不可抗力因素,影響收入和收入增速高低的根本原因,是什么?顯然,對于重資產業務來說,核心因子是游客數量,特別是演藝游客的數量影響;而對于互聯網業務來說,核心因子是用戶流量和產品競爭力。

那么,問題來了:這些“業績驅動核心因子”,究竟情況如何?

未來業績,主要看什么?

先來看重資產業務的核心——演藝游客數量。

首先,從競爭格局上看,除宋城演藝的千古情系列以外,類似的競品還有印象系列、山水盛典、長隆大馬戲等。其中,以千古情、印象競爭格局較為明顯。全國旅游中,CR4的市占率超過60%,行業集中度較高。

可是,由于不少演藝節目雷同、缺乏特色和新意、強大的IP持續吸引,演藝客戶的黏性不高,2016年,演藝客流量增速明顯出現滑坡,受整體流量下滑,使得其當年收入增速也同步下滑。

不過,從成長空間上看,2017年國內旅游50億旅游人次,旅游演出觀眾人次僅6821.2萬,國內演藝滲透率僅1.4%。分城市來看,除麗江、三亞外,我國主要旅游城市的演藝觀眾滲透率不足10%,不到紐約的一半,因此開發潛力巨大,未來的天花板也毋庸置疑。

再來看互聯網演藝的核心收入變量——用戶流量。

截止2017年12月,六間房簽約主播人數超29萬,同比增長32%;月均頁面瀏覽量超過 7.03億,同比增長6%;注冊用戶超過5920萬,同比增長18.4%;月度活躍用戶達到 5621萬,同比增長41%。其中:網頁端月度活躍用戶達到 4512 萬,移動端月度活躍用戶達到 1109萬;日演藝直播總時長超過 6 萬小時;月人均 ARPU 值達到 674 元。

盡管“美女直播”還有市場,但是,不容忽視的風險是,2015年至今,全國在線直播平臺數量超過200多家,孕育出歡聚時代、映客、虎牙這樣的上市公司。

據艾媒咨詢,2018Q3,PC端日活量前三分別為熊貓、YY、斗魚,而六間房已經從2015年的第二掉至第五。

從移動端來看,映客、YY直播、花椒直播占據了絕大部分江山。從賽道上來看,游戲直播賽道的兩大巨頭就是虎牙和斗魚,全民娛樂直播賽道的三大巨頭就是映客、YY直播和花椒直播。

再拿六間房和幾家的百度搜索指數進行對比,很明顯,虎牙的優勢更為明顯,整體(PC+移動)日均值和移動日均值的運營參數更突出,而六間房的競爭力相對不足。

在運營數據之外,直播行業還面臨行業政策監管的風險:自2017年起,直播行業整體增速放緩。而廣電總局也下發了“史上最嚴直播監管令”,要求網絡視聽節目直播機構持《信息網絡傳播視聽節目許可證》上崗,進一步規整直播行業的混亂。

甚至,連王思聰投資的熊貓TV,已經在日前宣布破產了。

基于互聯網直播領域上述態勢,2018年其收入貢獻為38.41%,較2017年的41.01%,下滑2.6%。同時,宋城也在2018年下半年,著手將六間房與花椒進行重組。

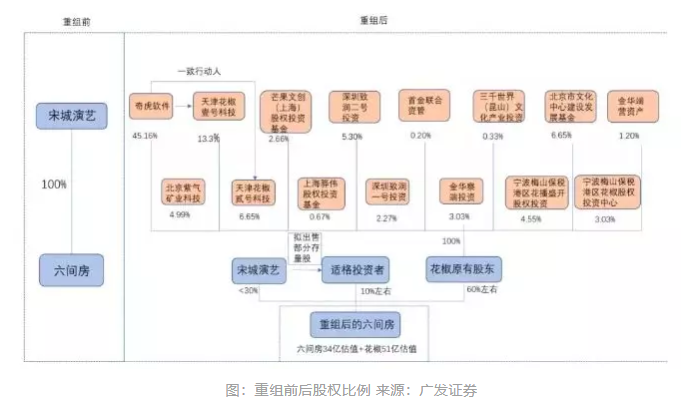

花椒直播的母公司密境和風擬以100%股權,認購六間房新增注冊資本,其中六間房整體估值34億元,密境和風整體估值51億元,重組后新公司估值85億元。年底完成第一次交割。

截止2017年12月31日,花椒凈利潤為虧損1.4億,但估值卻高達51億。溢價的部分來自于花椒在移動端直播平臺中占有的市場地位。

截至2018年3月,花椒直播累計注冊用戶為1.4億。而公告上有數據顯示,花椒直播在2017年第四季度,憑借2.13%的活躍用戶占比,位居國內娛樂類直播APP第一。

這次并購并非“玩票”,其身后的背景是——從用戶構成來看,花椒直播用戶集中在一二線城市,用戶結構較為年輕化,而六間房用戶集中在三四線城市,雙方用戶的群體重合度較低,具有較強的互補性。

最為關鍵的是,六間房主要在PC端直播,其排名下滑,而另一方花椒直播,主要發力的則是移動端。這兩個公司抱團組建新的集團公司,在業務上形成互補,PC+移動整合,以彌補不足。

綜上,宋城演藝未來的業績想象空間,重點還是看重資產項目異地擴張驅動——那么,其未來三年的業績增速看什么,未來十年的業績展望,又看什么?

未來幾年,到底會怎樣?

對于未來增速的思考,我們針對其已有項目和在建項目分別來看:

1)現有景區:

根據前文分析,很明顯,現有景區的增速主要由演藝觀眾數量及票房決定。因此,現有景區要提高自己未來的增速,需要增加游客的粘性,也就是增加他們重復游玩的次數。

因此,其內容創作和更新要跟上需求的增長。現在,宋城的演出票房市占率30%左右,觀眾數占50%左右,而它的劇本數僅不到10%。因此,未來劇本數量可以有提升空間,可以在演出內容和創意上增加新意,進而增加現有園區的吸引力,并提升其收入增速。

同時,塑造自己的品牌IP,成為引流焦點,擴大受眾人群的范疇。

比如,迪士尼就以星球大戰、冰雪奇緣這樣的IP進行引流,不僅吸引普通游客,還可以吸引漫迷或影迷前來游玩。同時,為了保持新鮮感,如東京迪士尼樂園常年堅持“三三制”,即每年要淘汰1/3硬件、新建1/3項目、補充1/3娛樂內容。

因此,借鑒類似套路,是可行的。根據2018年年報披露,宋城開始打造IP衍生品,以“宋城千古情”人物為核心要素,發展衍生品業務。并且對現有各項景區演藝進行改造和提升,推出多種豐富的外景節目《穿越快閃秀》、《妲己魅惑》,促進現有景區再次提升收入。

并且,需要特別注意的是——2018年7月,桂林千古情景區成功開業,實現收入4265萬元,預計2019年會幫助本案開啟新一輪增長點。

2)在建景區:

另外,宋城未來的業績增速,除了現有景區,更大的想象空間就在于還未落地的項目。目前,宋城演藝在建重資產項目有張家界、澳洲、佛山,均預計在2019年-2020年開園。

同時,值得注意的是,如果澳洲黃金海岸千古情復制成功,那么相當于打通了國際化復制的樣板,可以說和迪士尼在1980年代的異國復制一樣屬于標志性事件,一旦成功,則又打通了另一大塊的擴張空間。

此外,宋城還開始了新的合作開發項目,進軍城市演藝,包括三大目的地:上海、西安、西塘。

城市演藝的選址很有講究,上海、西安分別代表了一線超大型城市和著名古都的復制可能性。假如上海復制成功,那么幾乎可以斷定,北京、深圳、中國香港等大型城市的復制成功可能性大增;而如果西安復制成功,那么南京、成都、洛陽、蘇州等歷史名城,復制可能性也大增。

所以,上海、西安兩個項目的復制情況需要重點關注,并且根據之前三亞、麗江、桂林的復制情況,考慮到人流量因素,上海、西安這兩大項目應該不會更差,只會更好。

城市演藝相較于主題園區的好處,可能有幾點:

一是,時間成本低。城市演藝能夠照顧到城市人群“忙里偷閑”的需求,降低建成園區、等待游客上門的被動性,提高了演藝普及的主動性和機動性。更有利于演藝形式在固有人群中的滲透,甚至是提高”復玩率”。

二是,貼合C端用戶的需求,對開發高質量的劇本有幫助,甚至可以打通影視產業鏈。比如,像開心麻花一樣,從話劇開始,篩選最受歡迎的劇本,并搬上熒屏。而如果宋城真的通過這樣的路徑進化,其未來的想象空間,將會逐步對標迪士尼(IP+樂園+影視)。

綜上,其線下演藝的發展,未來三年增速,要看現有景區的回暖和在建景區的放量(桂林、上海、西安),而未來十年,要看演藝的滲透率提高,以及并購預期、產業鏈拓展。

不過,值得注意的一處風險是,本案互聯網演藝未來的暢想,可能沒有那么樂觀,六間房經過重組交割,不再作為子公司納入合并報表。

出表后,對宋城演藝的影響有三:

一是,持股從100%下降至不超過30%,六間房核算由成本法轉變為權益法,可視為一攬子交易,為宋城演藝帶來約5.7億元的投資收益;

二是,回籠現金至少12.5億元,包括已獲得的六間房4億元分紅,以及按照重組后新公司85億元估值計算及現金交割轉讓10%股權后,預計可獲得的至少8.5億元現金。

三是,也是最重要的一點,有利于化解大額商譽風險。

因此,2019年,六間房不再作為宋城并表子公司,其互聯網演藝業務未來增速不再直接影響宋城的收入增速,但很可能通過投資收益影響凈利潤增速。

*本文來源:微信公眾平臺“并購優塾”(ID:moneyC2C),原標題:《毛利率超高,比迪士尼還彪悍!全球前三的龍頭,為何瘋狂震蕩3年半?》